"공장 먼저 짓고 고객 받겠다"…삼성 '마의 20%' 깰 파운드리 승부수

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

삼성 파운드리 포럼서 TSMC에 선전포고

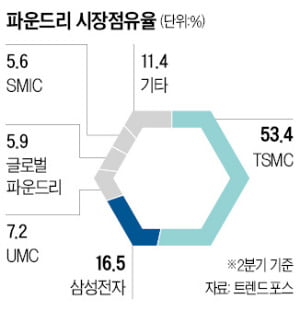

점유율 10%대 지지부진

1.4나노 앞세워 기술격차 주도권

1위 TSMC도 계획 못냈는데

2027년 양산 못박아 혈투 예고

"파운드리는 호텔업이다"

아파트 후분양처럼 先 라인 구축

빠른 납기 원하는 고객맞춤 전략

"공장 없어 고객 놓치지 않겠다"

파운드리 기술력 자신감 표현

점유율 10%대 지지부진

1.4나노 앞세워 기술격차 주도권

1위 TSMC도 계획 못냈는데

2027년 양산 못박아 혈투 예고

"파운드리는 호텔업이다"

아파트 후분양처럼 先 라인 구축

빠른 납기 원하는 고객맞춤 전략

"공장 없어 고객 놓치지 않겠다"

파운드리 기술력 자신감 표현

수주보다 앞서 공격적인 투자

생산라인부터 확보해 고객 유치

삼성전자는 지금까지 고객사의 주문을 먼저 받고 나서 설비투자를 단행했다. 투자 리스크가 크기 때문이다. 파운드리 공장 한 기에 30조원 이상이 들어간다. TSMC에 기술력과 업력 모두 밀리는 상황에서 고객 물량을 확보하지 않고 투자하는 것은 ‘도박’에 가까웠다.최근 분위기가 달라졌다. 삼성전자는 3㎚(나노미터, 1㎚=10억분의 1m) 기술 경쟁에서 TSMC를 제치고 세계 최초로 고객사의 HPC(고성능컴퓨팅) 칩을 양산했다. 2020년께부터는 퀄컴, 엔비디아 같은 큰손들도 TSMC에서 벗어나 삼성전자에 핵심 칩 생산을 맡기기 시작했다. 구글, 테슬라 같은 신규 고객들도 삼성전자 고객풀에 합류했다. 반도체업계 관계자는 “파운드리 시장 성장에 대한 확신과 기술력 자신감 없이는 시도할 수 없는 도전”이라고 평가했다.

TSMC보다 앞서 최첨단 공정 도입

생산 능력뿐만 아니라 기술 투자도 이어간다. 3일(현지시간) 미국 실리콘밸리에서 열린 ‘파운드리 포럼’에서 삼성전자가 공개한 차세대 공정 로드맵은 “기술력에선 TSMC에 절대 밀리지 않겠다”는 의지의 표현으로 분석된다. 최시영 삼성전자 파운드리사업부장(사장)은 이날 기조연설에서 “게이트올어라운드(GAA) 기반 공정 기술 혁신을 지속해 2025년 2㎚, 2027년엔 1.4㎚ 공정을 도입할 계획”이라고 말했다. TSMC는 1.4㎚ 공정 개발을 추진 중이지만 본격적인 양산 시기는 밝힌 적이 없다. 지난해 파운드리 사업에 뛰어든 인텔은 2024년 2㎚, 2025년 1.8㎚ 공정 진입 계획을 공개했지만 1.4㎚에 대해선 언급하지 않았다.기술 개발에 주력하는 건 ‘5㎚ 이하’ 초미세공정 관련 시장이 커지고 있어서다. 시장조사업체 옴디아에 따르면 이 시장은 2022년 194억5200만달러에서 2025년 538억4700만달러로 연평균 98% 성장할 전망이다. 인공지능(AI), 5세대(5G) 통신 기술 확산으로 고성능·초소형 칩 수요가 확대되고 있기 때문이다.

■1.4나노미터 공정

반도체 안의 회로간격(선폭)을 머리카락 굵기의 10만분의 1 수준인 1.4㎚(나노미터, 1㎚=10억분의 1m)로 만드는 공정. 선폭이 좁을수록 반도체 생산업체는 한 웨이퍼에서 더 많은 반도체를 만들 수 있다. 고객사도 작은 반도체를 활용해 초소형·저전력 기기를 생산할 수 있다.

황정수 기자 hjs@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)