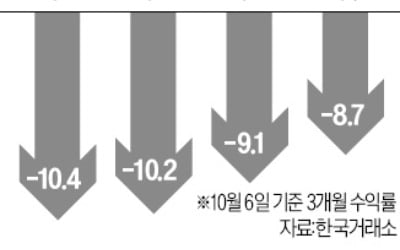

6일 금융투자협회에 따르면 지난달 자산유동화증권(ABS)을 제외한 회사채 발행 규모는 5조3440억원으로 집계됐다. 월별 기준으로 올 들어 최저치다.

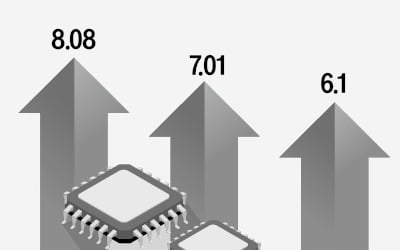

반면 은행채 발행 규모는 크게 늘었다. 은행들이 은행채를 통해 기업 대출에 필요한 자금을 조달하고 있기 때문이다. 기업들이 회사채 시장 대신 은행 대출 창구로 몰린 여파로 풀이된다. 지난달 은행들의 은행채 순발행액(발행액-상환액)은 7조4600억원을 기록했다. 지난 7월 7조9880억원 이후 두 번째로 높다.

안전자산 선호 현상이 짙어진 기관투자가들이 비우량 회사채에 대한 투자를 꺼리면서 발행 규모가 급감한 것으로 풀이된다.

조달 환경이 악화된 것도 회사채 시장이 위축된 주요 요인으로 꼽힌다. 회사채와 국고채 간 신용도 차이를 보여주는 스프레드(금리 차이)는 점점 벌어지고 있다. AA-급 무보증 회사채 3년물 금리와 국고채 3년물 금리의 신용 스프레드는 1.085%포인트(5일 기준)까지 뛰었다.

장현주 기자 blacksea@hankyung.com