[홍재화의 매트릭스로 보는 세상] 강달러, 언제까지 계속될까

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한경닷컴 더 라이피스트

![[홍재화의 매트릭스로 보는 세상] 강달러, 언제까지 계속될까](https://img.hankyung.com/photo/202210/01.31493429.1.png)

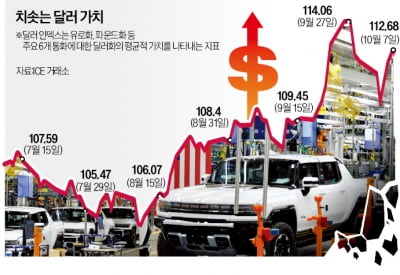

강달러가 세계 경제를 강타하고 있다. 그런데 이 강달러의 기간이 얼마나 될지에 대한 예측이 필요하다. 그래야 그때까지 대비하면서 현재가지고 있는 자원을 배분할 수있기 때문이다. 그중에 하나 분명한 것은 현재 대부분 달러강세의 기준으로 잡고 있는 미연방준비위원회(FED)의 금리인상 또는 인하 여부는 크게 영향력이 없을 것이다. 왜냐하면 현재의 강달러를 불러들인 것은 연준이 아니라 미국의 기축통화 역할이고, 이를 끝낼 것도 연준이 아니라 글로벌 실물 경제이기 때문이다. 연준의 역할은 글로벌 실물경제가 변하는 데 따른 세부 조정을 하는 것이다.

1. 미국 정부부채가 감소할 때까지

![[홍재화의 매트릭스로 보는 세상] 강달러, 언제까지 계속될까](https://img.hankyung.com/photo/202210/01.31493392.1.png)

2. 미국 무역적자가 다시 늘 때까지

![[홍재화의 매트릭스로 보는 세상] 강달러, 언제까지 계속될까](https://img.hankyung.com/photo/202210/01.31493412.1.png)

3. 제3의 기축통화가 나올 때까지

미국 달러를 대신해서, 또는 달러와 함께 글로벌 경제에 믿을 만한 통화를 공급한다면 현재의 달러 강세는 분명히 완화된다. 그런데 그 대안이 없다. 미국이 기축통화로 자리잡은 시간을 2차 세계 대전이후인 1945년 전후로 잡는다면 벌써 80여년 가까이 된다. 그 과정에서 1971년 금본위체제를 포기하고 달러본위체제로 전환하기도 하였다. 이후 미국은 자국 경제에 대한 전 세계 국가의 신뢰를 바탕으로 달러를 공급하기 시작하였다. 그리고 전 세계의 팽창하는 경제에 맞춰 달러를 무제한 찍어내고 있고, 여전히 세계는 달러를 필요로 하고있다. 그런데 미국이 달러 공급을 망설이기 시작했다. 글로벌 경제에서도 달러독점의 기축통화체제에 대한 불만이 터져 나오고 있다. 새로운 달러를 대체 또는 보완할 제3의 기축통화가 필요하다는 공감이 생겨났다. 그런데 마땅히 떠올릴만한 대체 통화가 없는게 문제이다. 유로화는 자중지란에 빠져있고, 중국 위안화는 정부 마음대로 휘둘릴 위험이 크고, 일본 엔화는 경제 체력의 약화로 신뢰성이 떨어졌다. 이런 이유로 당분간 글로벌 기축통화의 공급은 달러가 독점할 것이고, 강달러가 지속될 것은 분명하다.

<한경닷컴 The Lifeist> 홍재화

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)