미국에 무너지는 中 반도체굴기…기술전쟁 한창인데 장수마저 쳐내 [시진핑 장기집권, 중국은 어디로 ④]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

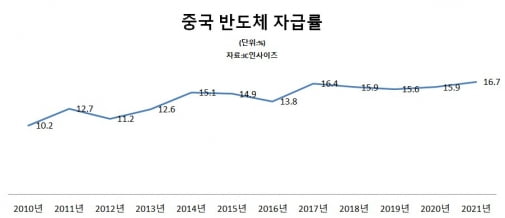

2021년 반도체 자급률도 16.7% 그쳐

2025년 70% 목표 달성 어려울 듯

2025년 70% 목표 달성 어려울 듯

미·중 신냉전의 최전선에는 기술패권 경쟁이 있다. 그 중에서 반도체는 핵심으로 꼽힌다. 중국이 미국마저 앞섰다고 평가받는 인공지능(AI)도 실상은 미국 반도체 기술을 기반으로 한다. 미국은 설계, 장비, 응용 등 반도체 공급사슬의 핵심 길목에서 중국의 목줄을 죄고 있다. 중국도 수십조원 규모의 반도체 투자 기금을 조성하는 등으로 대응하고 있지만 향후 수년은 마땅한 대안이 없다는 게 대체적인 분석이다.

2015년에는 제조업 육성 종합 전략인 중국제조 2025를 내놨다. 반도체 부문에선 2025년까지 반도체 자급률을 70%로 끌어올리겠다는 목표를 제시했다. 자급률은 중국 내 반도체 소비에서 중국 생산 제품이 차지하는 비중이다. 중국은 생산 기업의 국적을 가리지 않고 삼성전자나 SK하이닉스 중국공장에서 제조한 반도체도 자급으로 본다.

시장조사업체 IC인사이츠에 따르면 지난해 중국 반도체 시장 규모는 1865억달러, 이 가운데 중국 내 생산 반도체는 312억달러어치였다. 자급률은 16.7%다. 2015년 14.9%에서 다소 상승했지만 2025년 70%를 달성하긴 어려워 보인다. 게다가 중국 기업이 생산한 반도체는 123억달러, 6.6%에 그쳤다. 중국 정부는 IC인사이츠의 자료가 정확하지 않다고 하면서도 공식 데이터는 내놓지 않고 있다.

중국은 1기 대기금을 주로 제조 부문에 쏟아부었다. 중국 최대 파운드리(반도체 수탁생산) 기업인 중신궈지(SMIC), 낸드플래시와 D램에서 각각 가시적 성과를 내고 있는 창장춘추(YMTC)와 창신춘추(CXMT) 등이 대기금 투자를 받고 성장했다.

하지만 대기금 1기는 실패도 많았다. 대기금과 지방정부로부터 수조원대 자금을 유치한 우한훙신, 취안신IC, 난징더커마 등 대형 프로젝트들이 공장도 돌리지 못하고 좌초했다. 막대한 보조금을 노린 사기꾼들이 판치는 가운데 정부의 조급증까지 더해진 결과로 분석된다.

중국 당국은 대기금 2기에선 '선택과 집중'을 강화했다. 1위 파운드리인 중신궈지와 유망 장비업체 중심으로 투자 대상을 좁혔다. 하지만 지나치게 신중하게 접근한 탓에 조성 3년이 지났는데도 자금 집행률이 여전히 60% 수준에 머물고 있는 것으로 전해졌다.

게다가 중국 지도부가 최근 대기금 관련 핵심 간부들을 잇달아 부패 및 기율 위반 혐의로 조사에 착수하면서 중국 반도체 업계는 더욱 위축되고 있다. 대기금의 딩원우 총재 등 간부들이 파면된 데 이어 산업정책을 총괄하는 샤오야칭 공업정보화부 장관까지 낙마했다.

정부의 지원 기조 아래 우후죽순처럼 생겨났던 중국 반도체 스타트업들은 이제 무더기 폐업의 길을 걷고 있다. 올 1~8월 중국에선 반도체 기업 폐업 건수가 역대 최대인 3470건으로 집계됐다. 지난해 전체가 3420개, 2020년에는 1397개였다. 반도체 창업도 2020년 2만3100개, 2021년 4만7400개로 급증했지만 그만큼 경쟁이 치열해지면서 도태되는 업체도 늘었다는 분석이다.

미국의 전방위 압박은 중국 반도체 산업과 이를 활용한 미래 산업까지 구석으로 몰아넣고 있다. 미국의 제재는 설계, 제조, 기술기업의 반도체 조달 등 전체 공급망을 흔들고 있다.

설계 부문에선 세계 시장을 미국 기업들이 과점하고 있는 전자설계자동화(EDA) 소프트웨어(SW)의 중국 수출을 통제하고 나섰다. EDA는 반도체 칩 자체의 구조와 기능부터 생산 방식, 검증까지의 전체 과정을 설계할 때 쓰는 SW다.

중국의 화웨이나 알리바바 등은 5㎚(나노미터·10억분의 1m)급 반도체 설계 역량을 갖췄지만 EDA는 시납시스와 케이던스, 지멘스의 미국 소재 계열사인 멘토그래픽스를 쓴다. 화웨이는 미국 제재가 확정된 2020년 9월부터 미국산 EDA를 쓰지 못하게 되면서 스마트폰 사업을 사실상 접었다. 미국은 최근 3㎚급 반도체 설계용 EDA의 중국 수출을 통제 리스트에 올렸다.

미국은 또 △18㎚ 이하 D램 △128단 이상 낸드플래시 △14㎚ 이하 시스템반도체를 생산하는 중국 기업에 대한 반도체장비를 수출을 금지했다. 중국의 주력 파운드리인 SMIC는 이미 미국의 개입으로 네덜란드 ASML로부터 7㎚ 이하 시스템반도체 제조에 필수인 극자외선노광장비(EUV) 도입이 막힌 상태다. SMIC는 물론 화훙, 넥스칩 등 중국 파운드리는 구형 반도체밖에 생산할 수 없는 처지에 몰렸다.

시장조사업체 트렌드포스에 따르면 SMIC, 화훙, 넥스칩 3사의 합산 글로벌 시장점유율은 올 1분기 10.2%로 사상 처음으로 10%를 넘어섰다. 2분기에는 10.1%로 소폭 하락했다. 미국의 규제 효과가 본격적으로 나타나면 중국의 점유율이 다시 떨어질 전망이다.

미국은 AI, 슈퍼컴퓨터 등에 들어가는 첨단 반도체도 수출 제한 조치를 부과했다. 이 조치로 자율주행, 클라우드 등도 핵심 칩을 구하지 못해 성장이 멈출 전망이다. 중국 기업들이 미국 엔비디아 등의 그래픽처리장치(GPU)와 구동 SW를 기반으로 기술을 개발해 왔기 때문에 해당 GPU와 SW를 쓰지 못하게 되면 기술 수준이 오히려 퇴보할 수 있다는 관측도 나온다.

중국은 신생 기업들에 희망을 걸고 있다. AI용 그래픽처리장치(GPU)에선 상하이 비런테크, 반도체 장비에선 베이팡화촹과 상하이중웨이 등이 기대주로 꼽힌다. 하지만 해당 기업들도 미국 경쟁사들과의 기술 격차가 수년 벌어져 있다고 인정한다.

베이징=강현우 특파원 hkang@hankyung.com

![중국의 반도체 자립 꿈, 실현될 수 있을까[조평규의 중국 본색]](https://img.hankyung.com/photo/202209/99.24730066.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)