통장에 달러 두둑하다면…이렇게 굴려보세요

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

투자 성향별 전략

안정형은 외화정기예금

1년 만기 금리 年5% 수준

공격형은 주식 투자 고려

개별 종목보단 ETF로

안정형은 외화정기예금

1년 만기 금리 年5% 수준

공격형은 주식 투자 고려

개별 종목보단 ETF로

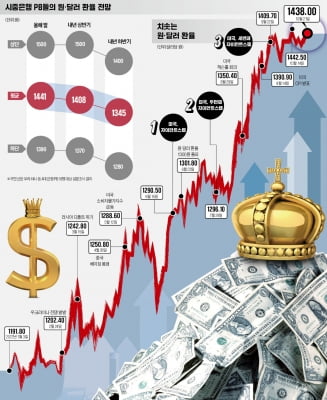

이미 상당수 재산을 달러로 바꿔놓은 투자자라면 앞으로 어떤 자산 배분 전략을 구사하면 될까. 예를 들어 현재 100만달러(14억3420만원)의 현금을 보유하고 있다고 가정하고 수익률을 극대화하기 위한 전략을 4대 은행 프라이빗뱅커(PB)에게 물었다. 투자자 성향은 ‘안정형’ ‘위험 중립형’ ‘적극 투자형’ 등 세 가지 유형으로 분류했다.

먼저 안정형 투자자가 고려할 수 있는 방안으로는 외화정기예금이 있다. 외화정기예금은 예치 기간을 사전에 약정하고 일정 기간 외화금액을 예입하는 저축성 예금이다. 장기간 안정적으로 외화 자금을 운용하고 싶은 투자자라면 1년 만기 외화예금을 선택하는 방법이다. 한 은행 관계자는 “현재 1년 만기 외화예금 금리는 연 5%대 수준”이라며 “3개월이나 6개월 등 단기간 예치하더라도 연 4%대 금리를 받을 수 있다”고 전했다.

리스크를 조금 감수하더라도 예금 이자 이상의 투자 수익을 원하는 위험 중립형이라면 달러 채권 매수가 적합하다는 의견이다. 즉 달러 채권을 외화정기예금과 50 대 50 비중으로 편입하는 전략이다. 구체적으로 PB들이 추천하는 금융상품은 미 국채 10년물이다. 올연말 예정된 미 중앙은행(Fed)의 기준금리 인상이 상당 부분 선반영된 만큼 지금 들어가도 나쁘지 않다는 것이다. 정성진 국민은행 강남스타PB센터 부센터장은 “회사채의 경우 발행 물량이 적어 자본 차익을 낼 가능성도 그만큼 줄어든다”며 “물량이 상대적으로 풍부한 국채 위주로 투자하면 안정적인 수익을 올릴 수 있을 것”이라고 말했다.

공격적 투자 성향을 지닌 투자자는 주식 투자도 염두에 둘 필요가 있다. 은행 PB들은 개별 주식보다 위험 부담이 적은 상장지수펀드(ETF) 등에 투자하는 방식을 권했다. 미국 S&P500, 나스닥100 등을 비롯한 주요국 지수 및 주가를 추종하는 주가연계증권(ELS)도 대안이 될 수 있다. 가령 △달러예금 30만달러 △미 국채 10년물 30만달러 △미국 S&P500 ETF 20만달러 △나스닥100 ELS 20만달러 등으로 구성하면 된다.

이소현 기자 y2eonlee@hankyung.com

먼저 안정형 투자자가 고려할 수 있는 방안으로는 외화정기예금이 있다. 외화정기예금은 예치 기간을 사전에 약정하고 일정 기간 외화금액을 예입하는 저축성 예금이다. 장기간 안정적으로 외화 자금을 운용하고 싶은 투자자라면 1년 만기 외화예금을 선택하는 방법이다. 한 은행 관계자는 “현재 1년 만기 외화예금 금리는 연 5%대 수준”이라며 “3개월이나 6개월 등 단기간 예치하더라도 연 4%대 금리를 받을 수 있다”고 전했다.

리스크를 조금 감수하더라도 예금 이자 이상의 투자 수익을 원하는 위험 중립형이라면 달러 채권 매수가 적합하다는 의견이다. 즉 달러 채권을 외화정기예금과 50 대 50 비중으로 편입하는 전략이다. 구체적으로 PB들이 추천하는 금융상품은 미 국채 10년물이다. 올연말 예정된 미 중앙은행(Fed)의 기준금리 인상이 상당 부분 선반영된 만큼 지금 들어가도 나쁘지 않다는 것이다. 정성진 국민은행 강남스타PB센터 부센터장은 “회사채의 경우 발행 물량이 적어 자본 차익을 낼 가능성도 그만큼 줄어든다”며 “물량이 상대적으로 풍부한 국채 위주로 투자하면 안정적인 수익을 올릴 수 있을 것”이라고 말했다.

공격적 투자 성향을 지닌 투자자는 주식 투자도 염두에 둘 필요가 있다. 은행 PB들은 개별 주식보다 위험 부담이 적은 상장지수펀드(ETF) 등에 투자하는 방식을 권했다. 미국 S&P500, 나스닥100 등을 비롯한 주요국 지수 및 주가를 추종하는 주가연계증권(ELS)도 대안이 될 수 있다. 가령 △달러예금 30만달러 △미 국채 10년물 30만달러 △미국 S&P500 ETF 20만달러 △나스닥100 ELS 20만달러 등으로 구성하면 된다.

이소현 기자 y2eonlee@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)