아시아 기업 정크본드 '경고등'…돈줄 마른다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

ICE BoA 하이일드 달러채

年수익률 19.8%…10년來 최고

"사실상 자금조달 불가능"

年수익률 19.8%…10년來 최고

"사실상 자금조달 불가능"

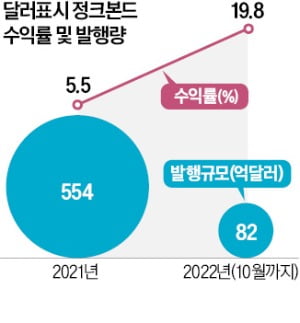

23일(현지시간) ICE BoA 하이일드 달러채 지수 수익률은 연 19.8%를 찍었다. 10년 만에 사상 최고치에 근접했다. 헝다그룹 등 지난해부터 심각한 유동성 위기에 내몰린 중국 부동산업체들의 달러채를 제외하더라도 아시아 정크본드의 평균 수익률은 연 12%에 달한다. 지난해 말 연 5.5%에서 두 배 이상으로 폭등했다.

월스트리트저널(WSJ)은 “중국 부동산기업을 제외하고 신용등급 B인 아시아 기업 달러채의 평균 수익률은 연 16.7%”라며 “이들 기업은 새로운 달러채를 발행하는 것이 사실상 불가능한 지경에 이르렀다”고 했다.

지난해 일본을 제외한 아시아 기업들이 달러 표시 정크본드로 조달한 자금 규모는 554억달러였는데, 올해 들어서는 이달 21일까지 82억달러에 불과했다.

이들 기업은 대안으로 자국 시장에서 현지통화 채권을 발행하는 등 갖가지 자금 조달 방안을 모색하고 있다. 그러나 강달러가 지속됨에 따라 곧 만기가 돌아오는 달러채를 상환하기 위해 더 많은 자금을 마련해야 하는 또 다른 난관에 봉착했다. 상환이 예정된 아시아 달러 표시 정크본드 규모는 내년 600억달러(약 86조원), 2024년에는 560억달러다.

아시아 회사채 투자 펀드도 올 들어 자금 유출에 시달리고 있다. 모닝스타에 따르면 지난 8월까지 아시아 정크본드 펀드에서 빠져나간 금액은 30억달러에 이른다. 투자적격 등급 채권과 정크본드를 섞은 펀드에서도 47억달러에 달하는 자금이 이탈했다.

김리안 기자 knra@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)