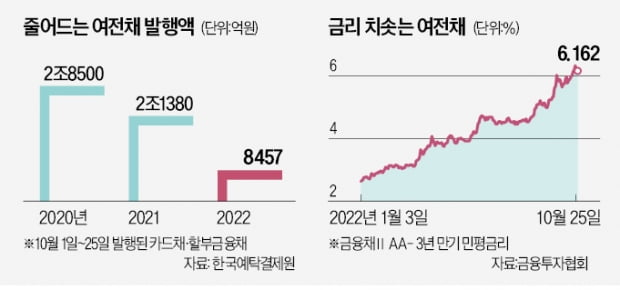

올 발행액 작년보다 60% 줄고

레고랜드 사태로 금리까지 급등

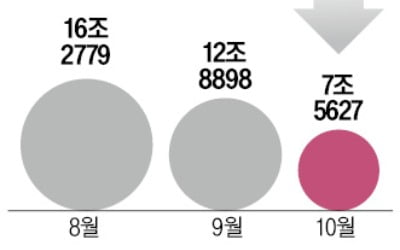

연말 만기 여전채만 12.2조 달해

금융사 "물량 막기 막막한 상황"

급전 필요해 외화채권 발행도

10월 여전채 발행액 60% 감소

올 들어 한국은행의 기준금리 인상 속도가 빨라지면서 안 그래도 급등하던 여전채 금리는 지난달 28일 ‘레고랜드 사태’ 이후 천장을 모르고 치솟았다. AA- 등급 3년 만기 여전채 금리는 지난 21일 기준 연 6.35%까지 올랐다. 2010년 통계 집계 이후 최고치다. 1년 전 0.3%포인트 안팎이었던 여전채와 국채 간 격차(스프레드)도 올 6월 0.9%포인트에 이어 최근에는 1.6%포인트까지 벌어졌다.

정부가 50조원 이상의 자금을 채권시장에 지원하겠다고 한 뒤 금리 상승세는 겨우 멈췄지만 시장의 불안감은 여전하다. 이날 잔존 만기 4개월짜리 KB캐피탈 채권은 국고채 대비 2.039%포인트 높은 연 6.393%에 거래됐다. 안전자산인 국채에 비해 얹어줘야 하는 금리가 그만큼 높아졌다는 뜻이다.

외화채로 조달 돌파구

올해 말까지 만기가 도래하는 여전채는 12조2645억원 규모에 달한다. 한 금융사 관계자는 “순발행은커녕 만기가 돌아오는 물량을 어떻게 막을지도 막막한 상황”이라고 했다. 여전채 발행이 막힌 금융사들은 단기 CP에 이어 ABS 발행도 대폭 늘리고 있다. 당장 현금화가 어려운 자산을 쪼개 증권화한 ABS는 담보가 있는 만큼 급전이 필요할 때 발행하기가 비교적 용이하다. 올 3분기 카드·캐피털사 ABS 발행액은 총 4조3000억원으로 작년 동기(1조6000억원)의 세 배 가까이 늘었다.외화로 돈 빌리기에 나서는 금융사도 늘고 있다. 현대캐피탈은 이날 일본에서 200억엔(약 1930억원) 규모의 엔화 표시 채권, 일명 사무라이 본드 발행에 성공했다. 발행 금리는 1년6개월 만기가 연 0.98%, 3년 만기가 연 1.21%였다. 지난 13일 현대캐피탈이 국내에서 발행한 3년 만기 채권의 금리가 연 5.788%였음을 고려하면 조달 비용을 대폭 낮춘 것이다. 현대캐피탈이 사무라이 본드를 발행한 것은 2018년 8월 이후 약 4년 만이다.

신한은행도 14일 0%대 금리로 320억엔(약 3086억원) 규모의 사무라이 본드를 찍었다. 3년 만기 금리는 연 0.98%였다. 하나은행은 호주달러 채권인 캥거루 본드 발행을 위한 수요 예측에 들어갔다. 금융권 관계자는 “국내 조달 환경이 흉흉하다 보니 초저금리가 유지되고 있는 일본과 발행 절차가 유연한 호주 시장이 주목받고 있다”고 했다.

빈난새 기자 binthere@hankyung.com

![[단독] "한국이 드디어"…한화오션 등 '1조4000억' 잭팟](https://img.hankyung.com/photo/202412/AA.39055450.3.jpg)