[인베스팅닷컴] 엑슨모빌, 에너지 섹터 강세 누릴 수 있는 가장 안전한 종목

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By 하리스앤와 (Haris Anwar)

하리스 앤와는 토론토에 주재하는 금융작가로 독자들이 그들의 주식 포트폴리오로 높은 투자 수익과 보다 나은 이익을 얻게 도와준다. 수익을 보는 주식뿐만아니라 하리스는 개인금융, 퇴직 그리고 광의의 경제에 대한 분석도 제공한다.

(2022년 10월 31일 작성된 영문 기사의 번역본)

- 엑슨모빌, 동종업계 내에서도 가장 방어적인 포트폴리오 운영

- 엑슨모빌의 최근 분기 실적이 강세 시나리오 뒷받침

- 최근 원유 호황 속에서도 엑슨모빌은 엄격한 지출 관리 유지로 차별화

엑슨모빌(NYSE:XOM), 셰브론(NYSE:CVX) 등을 상위 10개 기업으로 보유한 Vanguard Energy Index Fund ETF Shares (NYSE:VDE)는 올해 62% 상승, 지난 2년 동안에는 무려 224%나 올랐다. 같은 기간 S&P 500 지수는 18% 상승, 나스닥 100 지수는 거의 변동이 없었다.

이 엄청난 수익 이후 필자를 포함한 많은 투자자들이 직면한 딜레마는 지금이 수익을 실현하기에 적절한 시기인지 여부일 것이다. 시장에 관한 타이밍을 정확히 맞추기는 어렵지만 이런 생각을 뒷받침하는 논리는 꽤나 분명하다.

이러한 악재가 현실적이고 또 원유 기업 주가 상승을 끝날 수 있지만, 필자는 지금 시점에서의 매도를 추천하지 않는다. 필자도 미국 최대 원유 및 천연가스 생산 기업 엑슨모빌에 대한 포지션을 유지하고 있다. 엑슨모빌 유가는 오늘(31일) 사상 최고치를 기록했고, 올해 들어 80% 이상 올랐다.

현재 에너지 시장의 다이내믹은 엑슨모빌과 같은 대형 기업에 호의적이다. 필자가 엑슨모빌 보유를 유지하는 이유는 동종업계 내에서 엑슨모빌이 가장 방어적인 포트폴리오를 운영하기 때문이다. 적절한 자산 배합을 가지고 있고, 러시아-우크라이나 전쟁으로 인해 공급이 극단적으로 부족한 LNG에 노출되어 있다. 엑슨모빌의 다각화된 비즈니스는 원유 수요가 약화되더라도 지속적으로 엑슨모빌을 뒷받침할 것이다.

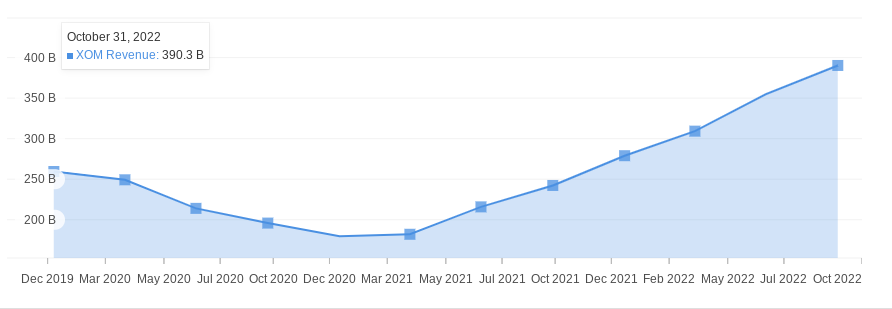

사상 최대 수익

블룸버그 보도에 따르면 엑슨모빌의 올해 수익은 500억 달러 이상이 될 전망이다. 이는 아마존(NASDAQ:AMZN), 프록터앤드갬블(NYSE:PG), 테슬라(NASDAQ:TSLA)의 수익을 모두 합친 것보다 크다.

포스트 팬데믹 랠리를 유지시킬 수 있는 또 다른 차별점은 엑슨모빌이 엄격한 지출 관리에서 이탈하지 않는다는 것이다. 이전 호황기에는 개발 예산을 대규모로 늘리면서 주주들에 대한 현금 보상은 줄였지만, 이번에는 다르다.

엑슨모빌의 최근 가이던스에 따르면 장기 지출은 연 225억 달러로 제한되며, 이는 코로나 이전 수준보다 30% 낮다. 또한 가이아나 분지와 퍼미안 분지에서의 생산이 다른 지역에서의 자산 매각과 천연 필드 하락을 크게 상쇄한다. 엄격한 지출 관리 및 비용 절감은 팬데믹 기간에 시행되었고, 이 덕분에 엑슨모빌은 2027년까지 손익분기점 배럴당 30달러를 달성했다. 2021년 손익분기점은 41달러였다.

제프리스(Jefferies)는 이러한 강점을 강조하면서 엑슨모빌은 탄탄한 재무적 포지션을 바탕으로 향후 5년 동안 경쟁사의 수익률을 상회할 수 있다고 전했다.

“엑슨모빌은 선도적인 기업으로서 매력적인 위험/보상 비율을 가지고 있고, 특히 에너지 노출이 필요한 제너럴리스트들에게 그렇다”며 엑슨모빌의 업스트림(생산) 및 다운스트림(판매) 비즈니스에서의 기회를 언급했다.

“현금흐름 증가 가이던스는 원자재 역조시장(백워데이션) 환경과 컨센서스 다운스트림 수익을 하회하는 실적 속에서도 비용 절감과 높은 포트폴리오 등급을 통해 달성할 수 있다.”

엑슨모빌에 대한 강세 전망을 유지하는 또 다른 이유는 엑슨모빌의 탄탄한 배당금과 자사주매입 프로그램이다. 장기 투자자들에게는 큰 인센티브가 되는 부분이다. 엑슨모빌은 현재 분기별 주당 0.91달러를 제공하며, 이는 연 배당수익률 3.29%에 해당한다.

엑슨모빌은 지난 12개월 동안 애플보다도 많은 배당금을 지급했고, S&P 500 기업 중 가장 많이 배당한 기업 2위를 차지했다. 또한 엑슨모빌은 올해 150억 달러의 자사주매입을 하고 있으며 우량(블루칩) 기업 중 최대 규모다.

결론

아마 지금은 지난 2년 동안 엄청난 수익을 기록한 에너지 종목의 일부에 대해서 차익을 실현하기에 좋은 시기일 수도 있다. 그러나 장기 투자자들은 에너지 부문에 대해 일부 노출을 유지하는 것도 괜찮을 것이다. 필자는 엑슨모빌의 방어적인 성격과 기존 주주들에 대한 적극적 현금 보상을 바탕으로 동종업계에서는 엑슨모빌을 선호한다.주: 이 글을 작성하는 시점에 필자(Haris Anwar)는 엑슨모빌 주식에 대한 롱 포지션을 보유합니다. 글에 피력된 견해는 필자 개인의 생각일 뿐이며, 투자 조언으로 간주될 수 없습니다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![[단독] 정부, 코너스톤 투자 제도 재추진…"단타 과열 막을 것"](https://img.hankyung.com/photo/202501/01.39154283.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)