"'영업손실·횡령' 기업, 3년 내 상장폐지 가능성↑…투자유의"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

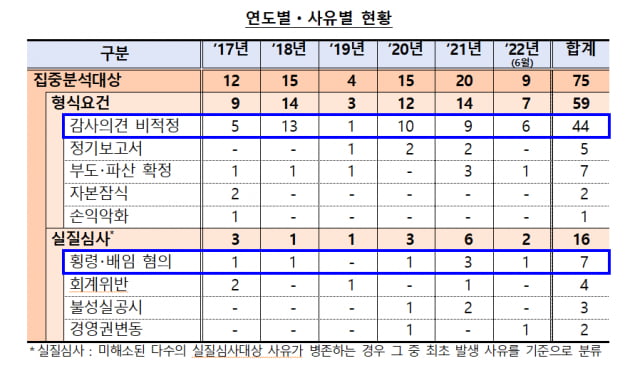

금감원 상폐기업 75개사 분석

금융감독원은 2일 2017년 이후 상장폐지된 75개 기업의 상장폐지 전 재무적·비재무적 특징을 분석한 결과 이같이 밝혔다.

감사의견(비적정) 등 형식요건에 따른 상장폐지(59사, 78.7%)가 실질심사에 따른 상장폐지(16사, 21.3%)의 3.7배 수준이었다. 전체 중 '감사의견 비적정' 사유가 과반 이상(44사, 59%)을 차지했다.

75개사 중 74곳이 영업손실 지속과 같은 관리종목 및 횡령·배임 혐의 등 실질심사대상 지정 사유가 연쇄·복합적으로 발생했고, 관련 사유 최초 발생 후 3년 내 상장폐지되는 경향을 보였다.

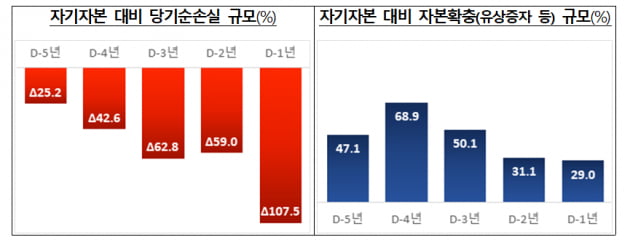

이를 모면하기 위해 빈번한 전환사채(CB)·신주인수권부사채(BW) 발행 및 유상증자 등의 자본확충이 잇따랐다. 하지만 경영상황 악화로 자금조달 규모가 감소세를 보였다.

상장폐지 연도에 근접할수록 경영안정성과 밀접한 최대주주 변경이나 내부통제 부실에 따른 불성실공시가 빈번하게 늘었다.

금감원은 이 같은 문제가 상장 기업보다 상장폐지 기업에서 더 많이 발견됐다고 지적했다. 연간 주식관련사채·주식발행, 최대주주 변경 공시, 불성실공시법인 지정 발생 건수는 상장 기업보다 각각 4.4배, 5.4배, 9.2배 수준으로 나타났다.

금감원은 "최근 상장폐지 사유의 현황과 추세를 고려할 때 상장기업의 단순 외형상 계속가능성뿐만 아니라, 실질적 측면의 회계·경영투명성에 대해서도 각별한 관심과 주의가 필요하다"며 "상장 기업이 금융감독원과 거래소 시스템을 통해 공시한 사항을 면밀히 분석 후 투자하길 바란다"고 조언했다.

신현아 한경닷컴 기자 sha0119@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)