내년 새 국제보험회계 도입

주가를 바로 손익에 반영하면

경영 안정에 중대한 위협

회계상 자본 분류 불가피 주장

"계약자 돈으로 주식 샀는데

배당 않고 자본 편입은 문제"

회계처리 방식 논란될 수도

○삼성생명, “불가피한 선택”

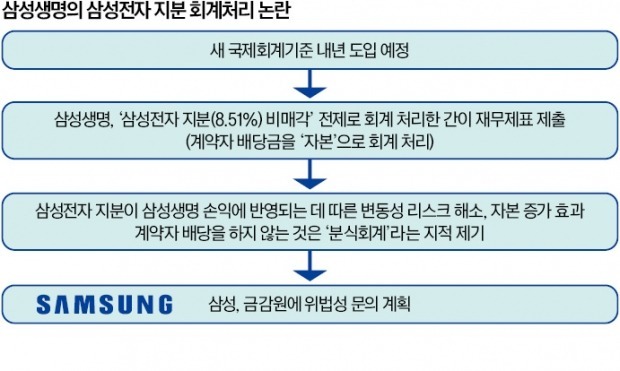

삼성전자 주식 같은 지분증권을 손익 또는 기타포괄손익 계정으로 선택해 분류할 수 있도록 한 금융상품회계기준(IFRS9)은 삼성생명에 더 큰 부담이다. 삼성전자 주식을 팔 수 있다고 가정할 경우 삼성전자 주가 변동을 곧바로 손익으로 인식해야 해서다. 이 경우 삼성전자 주식이 오르면 배당 압박이 커지고, 내리면 이익이 급감하는 문제가 생긴다. 이렇게 되면 사실상 보험 경영이 불가능해질 수 있다는 게 삼성의 우려다.

○일각에선 “부적절한 회계 처리”

삼성생명은 내년 IFRS17·IFRS9 도입을 앞두고 회계처리의 적정성을 점검하기 위해 간이 재무제표를 금융감독원에 제출하면서 삼성전자 지분을 자본으로 분류했다. 금감원도 IFRS17 회계처리 지침을 통해 계약자 배당금의 자본 분류를 허용했다. 하지만 일각에선 비판이 나오고 있다. 삼성생명이 보험 소비자에게 돌려줘야 할 배당금을 자본으로 분류한 것은 적절하지 않다는 것이다. 계약자 배당을 영원히 하지 않겠다는 뜻으로 해석될 수 있어서다.보험업법 개정안을 발의한 이용우 더불어민주당 의원은 금감원에 삼성생명의 분식 여부를 묻는 질의를 한 것으로 알려졌다. 이 의원은 “이번 회계처리는 전자 주식 매각을 강제해 지배구조 투명화를 요구하는 보험업법 개정안을 정면 반박하는 것”이라고 말했다. 보험업법 개정안은 삼성생명이 취득한 전자 주식을 취득가가 아니라 시가로 평가하도록 한다. 이 법이 통과되면 총자산의 3% 이상 계열사 지분을 보유할 수 없도록 한 규정에 따라 삼성생명은 3% 초과 지분(약 25조원)을 매각해야 한다.

○삼성 지배구조 리스크 커지나

논란이 제기되자 삼성그룹은 회계기준원에 이 같은 회계처리가 위법인지 여부를 판단해 달라고 요구했다. 금감원에도 관련 유권해석을 의뢰할 방침인 것으로 알려졌다.금감원이 문제가 없다고 판단할 경우 ‘분식 논란’은 일단락될 수 있다. 하지만 금감원이 회계처리 변경을 요구하면 삼성생명의 셈법은 복잡해진다. 기존 의사결정을 뒤집어 계약자 지분 조정을 자본이 아니라 부채로 분류할 수밖에 없어서다.

문제는 삼성전자 주식 매각을 전제로 재무제표를 재작성하면 전자 주가 등락에 따른 리스크가 너무 커진다는 점이다. 전문가들은 이 경우 삼성생명이 전자 주식을 계속 보유하는 게 불가능할 수 있다고 보고 있다. 해결책은 삼성생명이 보유한 전자 주식의 조기 매각에 나서는 방법이다. 하지만 이는 ‘오너 일가→삼성물산→삼성생명→삼성전자’로 이어지는 삼성 지배구조에 타격을 줄 수 있다.

이지훈 기자 lizi@hankyung.com

![[단독] 삼성생명 "IFRS 따라 삼성전자 지분 보유"](https://img.hankyung.com/photo/202211/02.27256954.3.jpg)