부채비율 40%P 낮추는 규모

회계상 '자본'으로 인정되지만

금리 높고 사실상 '5년 만기 채권'

감사원 "부채와 다름 없다"

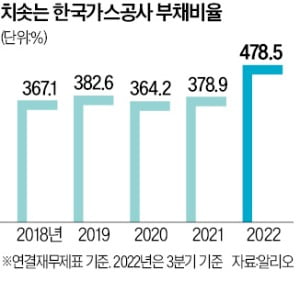

가스공사는 지난 6월 한국전력 등 13개 공기업과 함께 정부로부터 ‘재무구조 전반 취약 기관’에 지정된 뒤 재무위기 극복 방안을 추진하고 있다. 가스공사는 액화천연가스(LNG) 가격이 1년 새 다섯 배 이상 뛰는 등 구매비가 폭증하면서 재무구조가 급속히 악화했다. 지난해 378.9%이던 부채비율은 올 3분기 478.5%로 치솟았다. 가스공사는 1조원 규모 영구채를 발행하면 부채비율이 40%포인트 이상 떨어질 것으로 보고 있다.

가스공사는 영구채 발행을 위해 감사원과도 협의하고 있다. 2014년 7500억원 규모 영구채를 발행하려다 감사원의 반대로 접은 적이 있기 때문이다. 감사원은 당시 가스공사 경영관리 실태를 감사하면서 “영구채가 이자 부담 증가 등으로 재무구조를 악화시키는데도 형식적인 부채비율 감소만을 위해 발행을 추진하고 있다”며 발행 중단을 주문했다. 감사원은 변제 순위가 낮은 특성(후순위성)으로 인해 영구채의 신용등급이 일반 회사채보다 1~2단계 낮게 평가되면서 그만큼 금리가 높아지는 데다 콜옵션과 ‘스텝업’ 조항(5년 뒤 상환하지 않으면 채권자에게 줘야 할 금리 상승) 때문에 실질적인 만기가 존재하는 만큼 부채와 다름없다고 문제 삼았다.

영구채는 금융시장에서 사실상 ‘5년 만기 채권’으로 인식된다. 흥국생명은 2017년 발행한 5억달러 규모의 영구채 조기 상환일인 지난 9일 콜옵션을 행사하지 않기로 했다가 시장에서 후폭풍이 일자 조기 상환으로 돌아섰다.

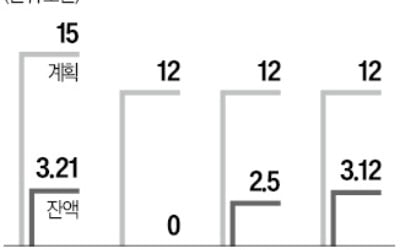

이 때문에 지금까지 영구채를 발행한 공기업은 찾아보기 힘들다. 2012년 한국서부발전(1000억원)과 한국남동발전(4000억원), 2020년 한국지역난방공사(2500억원)가 발행한 게 전부다.

가스공사가 감사원과의 협의 결과에 따라 또다시 영구채 발행을 접는 것 아니냐는 관측도 나온다. 가스공사 관계자는 “발행을 위한 내부 절차를 진행하는 상황이고 아직 확정된 것은 없다”고 말했다.

임도원/김소현 기자 van7691@hankyung.com

!["돈맥경화 여전"…삼성·SK·롯데계열사 연 7~8%로 자금조달 [김익환의 컴퍼니워치]](https://img.hankyung.com/photo/202211/02.29144233.3.jpg)