"맞벌이 부부, 부자되고 싶다면 통장 합쳐야"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

NH투자증권, 자산관리 전략 제안

"경제주권 한 사람이 독점 말고…월소득 50% 무조건 저축"

"경제주권 한 사람이 독점 말고…월소득 50% 무조건 저축"

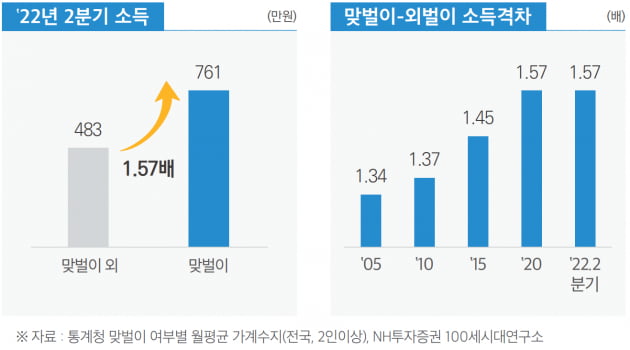

7일 NH투자증권이 통계청 자료를 분석해 펴낸 '맞벌이 가구, 두 개의 통장' 보고서에 따르면 올 2분기 맞벌이 가구의 월평균 소득은 761만원, 외벌이 가구는 483만원이었다. 두 집단의 소득 격차는 1.57배(월 278만원)였다. 2005년에는 1.34배였지만 갈수록 차이가 벌어지고 있다.

노동의 대가인 근로·사업소득만 떼어서 보면 맞벌이 가구가 월 664만원, 외벌이 가구는 월 350만원으로 격차(1.89배)가 더 컸다. 남녀 임금 차가 줄면서 '남편과 비슷하게 버는 아내'가 많아졌기 때문으로 풀이됐다. 반면 정부 지원금이 포함된 이전소득은 외벌이 가구(월 113만원)가 맞벌이 가구(월 85만원)보다 많았다.

가처분소득에서 소비지출을 뺀 흑자액은 맞벌이 가구가 월 251만원, 외벌이 가구는 월 107만원으로 집계됐다. 맞벌이의 흑자율은 40.7%로 역대 최대 수준을 기록했지만 외벌이의 흑자율은 27.0%에 그쳤다.

NH투자증권은 맞벌이 가구의 자산관리 전략으로 네 가지를 꼽았다. ①두 사람의 급여를 한 계좌로 모으고 ②가구소득의 50%를 저축하고 ③합의를 거쳐 투자하고 ④저축액의 30%는 연금에 배분해 노후에 대비하라는 것이다.

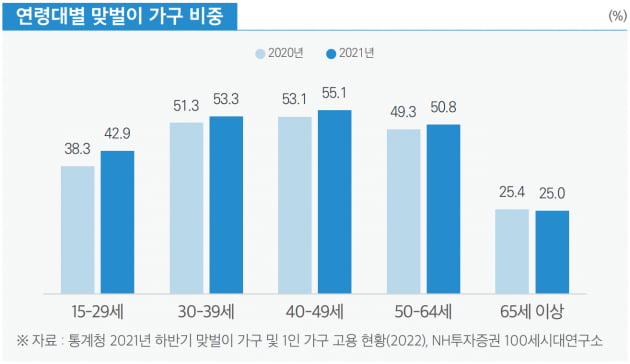

한세연 NH투자증권 100세시대연구소 수석연구원은 "MZ세대(밀레니얼+Z세대) 맞벌이 부부는 통장을 따로 관리하면서 생활비를 반씩 부담하고, 남은 돈으로 각자 저축과 투자를 하는 경우가 많다"며 "배우자의 월급이 정확하게 얼마인지, 그 중 얼마를 저축하고 있는지 전혀 모르는 상태에서 돈을 관리하게 될 확률이 높다"고 지적했다.

맞벌이 부부가 '새는 돈'을 막기 위한 가장 좋은 방법으로는 '통장 합치기'를 제안했다. 월급이 들어오면 일단 파킹 통장(고금리 수시입출식예금)에 두 사람 소득을 합친 다음 저축, 소비, 비상자금 등 용도에 맞게 나눠 다른 통장으로 이체하는 방식이다. 한 연구원은 "경제 주도권을 한 사람에 전적으로 맡기기보다 부부가 함께 갖는 것이 좋다"며 "통장을 하나로 합치게 되면 부부는 '경제 공동체'가 되어 같은 목표를 갖고 자산을 관리할 수 있는 장점이 있다"고 했다.

NH투자증권은 일정 수준의 자산이 쌓이기 전까지 '가구소득의 50%는 무조건 저축한다'는 목표를 세울 것도 제안했다. 자녀가 청소년기에 접어들면 사교육비가 불어나 돈을 모으기가 어려워진다. 신혼 때부터 자녀의 중학교 진학 이전까지 약 15년 정도가 종잣돈을 모으는 '골든 타임'이라는 것이다.

임현우 기자 tardis@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)