10년-3개월물 장중 0.9%P 벌어져

금리 인상이 '인위적인 침체' 불러

캐시 우드 "Fed가 실수한다" 비판

'비관론 팽배' 뉴욕증시 연일 약세

국제 유가도 연중 최저로 하락

“경기 침체 확률 사실상 100%”

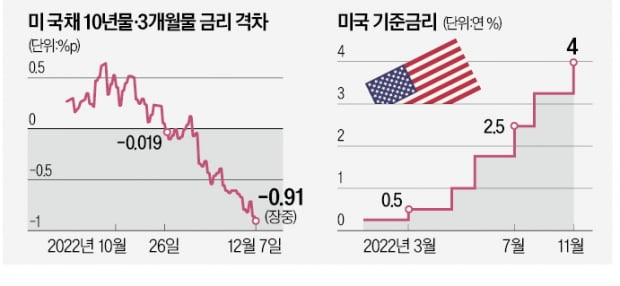

Fed의 단기 금리 정책을 반영하는 3개월 만기 국채 금리는 올 들어 쭉 올랐다. 연초 연 0.12%에서 지난달 말 연 4.38%까지 뛰었다. 미 경기 전망을 보여주는 10년 만기 국채 금리는 지난달 초 연 4.2%에서 하락을 거듭하고 있다. CNBC는 “이 정도 장·단기 금리 역전 격차는 경기 침체 전 나타나던 수준”이라고 설명했다. 이번주 2년 만기와 10년 만기 국채 금리의 격차도 0.85%포인트까지 벌어졌다.

1980년대 초는 ‘인플레이션 파이터’로 불리는 폴 볼커 당시 Fed 의장이 경기 침체를 각오하고 기준금리를 대폭 올린 시기다. 지금은 상황이 더 심각하다는 진단이 나온다. 데이터트랙리서치 설립자인 니컬러스 콜라스는 “1980년대 장·단기 금리 역전 격차가 최고치를 찍었을 때는 이미 Fed가 기준금리 인하로 방향을 틀고 있었다”며 “하지만 지금 Fed는 더 오래, 더 높은 금리를 유지할 계획”이라고 말했다. 이어 “시장은 인위적 경기 침체인 ‘파월발 불황’을 예고하고 있다”고 덧붙였다.

뉴욕연방은행은 3개월 만기와 10년 만기 국채 금리 격차를 토대로 경기 침체 확률을 집계한다. 11월 말 기준으로 향후 12개월 내 경기 침체가 올 가능성은 38%다. 콜라스에 따르면 과거 이 확률이 30% 넘을 때마다 미국 경제는 침체에 빠졌다. CNBC는 “사실상 경기 침체 가능성이 100%일 수 있다는 의미”라고 전했다.

‘돈나무 언니’로 불리는 캐시 우드 아크인베스트 최고경영자(CEO)도 이날 트위터에 “채권 시장은 Fed가 심각한 실수를 하고 있다는 신호를 보내고 있다”며 “디플레이션이 인플레이션보다 훨씬 큰 위험”이라고 지적했다.

비관론 커지는 금융시장

월가에서도 침체 경고가 연일 나오고 있다. 제인 프레이저 씨티그룹 CEO는 이날 “세계가 경기 침체에 빠져들고 있다”며 “미국은 소비 여력이 다른 나라보다 양호한 상태지만 내년 하반기에는 침체에 빠질 것”이라고 전망했다. Fed의 통화긴축 정책으로 민간 소비가 위축될 수밖에 없다는 것이다. 전날 제이미 다이먼 JP모간 CEO 등 월가 대형 은행 수장들도 소비 둔화로 미국 경제가 침체될 것이라는 비관론을 내놨다.이날 S&P500과 나스닥지수는 각각 0.19%, 0.51% 떨어졌다. S&P500은 5거래일 연속, 나스닥은 4거래일 연속 하락했다. 마이크 윌슨 모건스탠리 최고투자책임자(CIO)는 “지금은 주식을 매도할 시기”라고 했다.

국제 유가는 우크라이나 전쟁 전 수준으로 회귀했다. 서부텍사스원유(WTI) 1월물은 이날 전장 대비 3.01% 빠진 배럴당 72.01달러로 마감했다. 지난 6일에 이어 2거래일 연속 연중 최저가다. 전쟁 발발 후인 지난 3월 배럴당 123달러까지 올랐지만 상승분을 모두 반납했다. 브렌트유도 2.8% 하락한 77.17달러로 연중 가장 낮았다.

노유정 기자 yjroh@hankyung.com