韓국채, 세계국채지수 편입 전제

원·달러 1439원 정점찍고 하락세

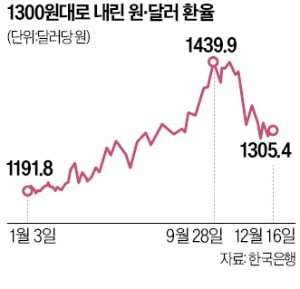

원·달러 환율은 올 9월 28일 1439원90전으로 정점을 찍고 하락하는 추세다. 지난 16일 원·달러 환율은 1305원40전에 마감했다. Fed가 14일 빅스텝(한 번에 기준금리 0.5%포인트 인상)을 밟은 것을 시작으로 금리 인상 속도 조절에 나설 것이란 전망이 원화 가치를 끌어올렸다.

보고서는 “내년에 미국의 인플레이션이 진정되면서 Fed가 금리 인상을 중단하고 필요에 따라 금리 인하까지 고려한다면 달러 지수(주요 6개국 통화 대비 달러 가치)가 100 아래로 내려갈 수 있다”고 내다봤다. 달러 지수는 지난 9월 말 20년 만에 최고 수준인 115까지 급등했다가 최근 104 부근으로 내려앉았다.

Fed의 금리 인상 중단으로 기술주가 각광받으면 원화가 수혜를 볼 것이란 분석이다. 삼성전자 같은 종목에 외국인 매수세가 몰리면서 원화 가치가 뛰어오를 것이란 예상이다. 또 이르면 내년 3월 한국 국채가 세계 3대 채권지수 중 하나인 WGBI에 편입될 경우 90조원에 달하는 외국인 투자금이 유입되면서 원화 강세를 이끌 것이라고 블룸버그는 분석했다.

독일 투자은행(IB) 도이체방크 서울지사의 최경진 채권·통화부문 대표는 “Fed가 금리 인상을 중단하고 한국 국채가 WGBI에 포함된다면 원화 가치는 어느 통화보다 높이 오를 것”이라며 “내년 원화 가치는 지난해 중반 수준인 달러당 1100원까지 상승할 수 있다”고 말했다.

제롬 파월 Fed 의장은 “내년에 금리 인하 계획은 없다”고 선을 그은 상태다. 그럼에도 시장에선 ‘미국 경제가 둔화하면 Fed가 결국 금리를 내릴 수밖에 없다’는 시각이 여전히 제기된다. 반도체 업황 부진에 따른 삼성전자 등의 주가 하락, 중국 경기 둔화 등은 원화 가치를 끌어내릴 수 있는 요인으로 꼽힌다고 블룸버그는 전했다.

허세민 기자 semin@hankyung.com