베트남 현지기업 등 매각 추진

25일 투자은행(IB)업계에 따르면 SK동남아투자법인은 이 회사가 보유 중인 베트남 및 말레이시아 현지 기업의 지분 매각을 위해 인수후보군을 대상으로 의사를 타진하고 있다. 그룹 관계자는 “전략적 판단에 따라 일부 자산 조정을 검토하고 있다”고 밝혔다.

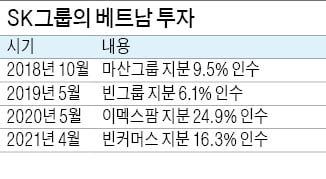

매각 검토 대상 지분은 ‘베트남의 삼성’으로 불리는 빈그룹(SK 지분율 6.1%)과 베트남 재계 2위 마산그룹(9.5%)을 비롯해 △베트남 1위 약국 체인 파마시티(14.5%) △베트남 5대 제약사 이멕스팜(54.0%) △베트남 유통업체 빈커머스(16.3%) △베트남 식음료업체 크라운엑스(4.9%) △말레이시아 핀테크업체 빅페이(지분율 미공개) 등이다. SK그룹은 자산별로 인수후보군을 추린 뒤 최종 매각 대상을 확정한다는 방침이다.

SK그룹은 2018년 동남아투자법인을 싱가포르에 설립했다. SK㈜, SK E&S, SK하이닉스, SK텔레콤, SK이노베이션 등 5개 계열사가 2억달러씩 출자했다. 동남아투자법인은 설립 이후 국민연금 등 연기금과의 공동 투자, 현지 차입 등을 통해 총 3조원을 들여 7개 현지 기업 지분을 매입했다.

베트남 투자자산 조정 통해 SK '현금 방파제' 쌓는다

SK그룹이 2018년 SK동남아투자법인을 설립한 뒤 동남아시아에서 공격적 확장 행보를 보이다 ‘자산 매각을 통한 차익 실현’으로 전환한 것은 그룹 전체에 내려진 유동성 확보 기조가 계기가 됐다는 게 투자은행(IB)업계의 분석이다. 최태원 SK그룹 회장이 지난달 초 한 공식석상에서 “지금은 소나기를 피하며 살아남는 데 집중해야 할 때”라고 밝힌 이후 그룹 계열사들은 전사적으로 현금 확보에 나서고 있다. 그룹 재무 부담이 커진 데 따른 선제적 대응이란 평가다. 지배구조 최상단에 있는 SK㈜의 연결 기준 순차입금이 2018년 26조1642억원에서 올해 3분기 54조7042억원으로 불어났다. SK㈜ 회사채 발행금리(3년 만기 기준)도 2018년 연 2~3%대에서 이달 초 연 5.5% 안팎으로 두 배 수준으로 상승했다.2차전지 사업을 담당하는 SK온은 이달 한국투자프라이빗에쿼티를 비롯한 사모펀드(PEF)들로부터 전환우선주(RPS) 발행 방식으로 최대 1조3200억원을 조달했다. SK E&S도 상환전환우선주(RCPS) 발행(7350억원)과 자회사 부산도시가스의 사옥 매각(6328억원)을 통해 1조3678억원을 확보했다. SK그룹 전체적으론 올해 총 4조원 넘는 현금을 마련한 것으로 추정된다. SK그룹은 동남아투자법인의 현지 기업 지분 매각을 통해서도 많게는 조단위 유동성을 확보할 수 있을 것으로 전망된다.

이번 매각 대상 중 베트남 재계 순위 1·2위인 빈그룹과 마산그룹 지분은 동남아시아로 기반을 넓히려는 국내 및 글로벌 기업 다수가 인수에 관심을 보일 것이라고 IB업계는 전망하고 있다. SK동남아투자법인은 국내 연기금과의 공동 투자 등을 통해 이들 두 그룹 지분을 확보하는 데 총 1조6622억원을 투입했다. 다만 이들 두 그룹이 코로나19가 한창이던 시기 자동차와 유통 등으로 외연을 공격적으로 확장하면서 유동성 압박을 받고 있는 점은 지분 매각에 부정적 요인이 될 수 있다. SK그룹이 지분 매각을 위해 빈그룹과 마산그룹의 동의를 받아야 하는 점도 변수다.

SK동남아투자법인이 지난해 4000억원을 투입한 간편식 제조업체 크라운엑스, 말레이시아 핀테크 업체 빅페이 등도 매각할 가능성이 있다는 분석이다. SK그룹은 현지기업 지분 인수 후보군의 인수 의지와 가격 등을 고려해 매각 대상을 최종 확정할 계획이다. 시장 상황에 따라 지분 매각대금 일부를 베트남 등 현지 유망 기업에 재투자하는 방안도 검토하는 것으로 알려졌다.

하지은/차준호 기자 hazzys@hankyung.com