메디트 판 유니슨캐피탈, 3년 만에 6배 차익 '대박'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

MBK, 메디트 인수 본계약

공차 매각 이어 '빅딜' 성사

공차 매각 이어 '빅딜' 성사

▶마켓인사이트 12월 29일 오전 9시21분

올 하반기 ‘빅딜’로 꼽히던 메디트 인수전은 애초 GS그룹과 손잡은 미국 칼라일그룹과 콜버그크래비스로버츠(KKR), 유럽 CVC캐피털 등 글로벌 사모펀드(PEF)들이 치열하게 경쟁을 벌였다. 지난 10월 GS-칼라일 컨소시엄이 메디트 인수 우선협상자로 선정됐지만 협상 결렬로 무산되자 ‘깜짝 등판’한 MBK파트너스가 최종 승자가 됐다.

MBK파트너스는 올해 말이 돼서야 첫 조 단위 거래를 성사시켰다. 올해 10조원 규모의 카카오모빌리티와 2조원 규모의 메가스터디교육 인수를 추진했지만 번번이 무산됐다. 메디트 인수를 위해 2020년 65억달러 규모로 결성한 5호 블라인드 펀드를 통해 약 1조원을 투입할 예정이다.

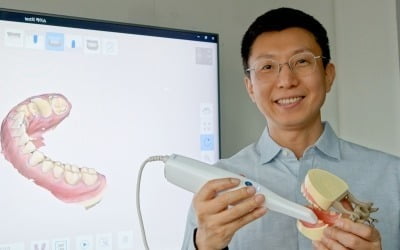

MBK파트너스가 메디트 인수에 나선 건 디지털 구강 스캐너 시장의 성장성과 메디트의 기술력 때문이다. 메디트는 치과 진료의 디지털화를 주도하는 세계에서 몇 안 되는 업체 중 하나다. 치아 본을 뜨고 보철물을 만들 때 메디트의 3차원(3D) 구강 스캐너를 사용하면 고무찰흙이나 석고틀을 사용하지 않고 수십초 만에 치아 구조를 형상화할 수 있다.

디지털 구강 스캐너 시장은 블루오션으로 꼽히는 분야다. 2018년 시장침투율 3.9%에서 현재도 10~20% 수준에 불과하다. 미국 유럽 등 선진국 시장도 30%가 채 안 된다. 2027년까지는 30~40% 수준에 오를 것으로 예상된다.

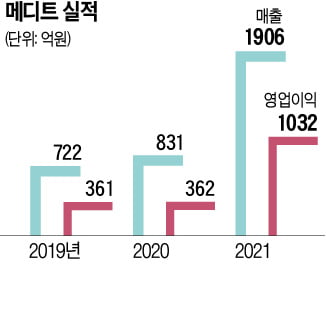

유니슨캐피탈코리아(UCK)는 메디트 매각으로 2019년 프랜차이즈 밀크티 브랜드 공차 매각에 이어 새로운 랜드마크 딜을 성사시켰다. 메디트는 2호 블라인드 펀드의 첫 투자 건이다. 이번 매각을 통해 거두게 될 투자원금 대비 수익률(MOIC)은 약 6.5배, 내부수익률(IRR)은 80% 수준으로 예상된다. 공차 매각 성과를 뛰어넘는 수준이다.

UCK는 2014년 공차를 인수해 글로벌 브랜드로 키운 뒤 2019년 미국 PEF인 TA어소시에이츠에 3500억원에 매각했다. 당시 MOIC 약 5.7배, IRR 56% 수준을 기록했다. 이 거래는 해외 프랜차이즈 본사를 국내 사모펀드가 인수해 기업가치를 제고한 뒤 매각한 첫 사례로 꼽혔다. 공차의 경영스토리는 미국 하버드대 경영대학원(HBS)의 케이스스터디 사례로 선정됐다.

김채연 기자 why29@hankyung.com

올 하반기 ‘빅딜’로 꼽히던 메디트 인수전은 애초 GS그룹과 손잡은 미국 칼라일그룹과 콜버그크래비스로버츠(KKR), 유럽 CVC캐피털 등 글로벌 사모펀드(PEF)들이 치열하게 경쟁을 벌였다. 지난 10월 GS-칼라일 컨소시엄이 메디트 인수 우선협상자로 선정됐지만 협상 결렬로 무산되자 ‘깜짝 등판’한 MBK파트너스가 최종 승자가 됐다.

MBK파트너스는 올해 말이 돼서야 첫 조 단위 거래를 성사시켰다. 올해 10조원 규모의 카카오모빌리티와 2조원 규모의 메가스터디교육 인수를 추진했지만 번번이 무산됐다. 메디트 인수를 위해 2020년 65억달러 규모로 결성한 5호 블라인드 펀드를 통해 약 1조원을 투입할 예정이다.

MBK파트너스가 메디트 인수에 나선 건 디지털 구강 스캐너 시장의 성장성과 메디트의 기술력 때문이다. 메디트는 치과 진료의 디지털화를 주도하는 세계에서 몇 안 되는 업체 중 하나다. 치아 본을 뜨고 보철물을 만들 때 메디트의 3차원(3D) 구강 스캐너를 사용하면 고무찰흙이나 석고틀을 사용하지 않고 수십초 만에 치아 구조를 형상화할 수 있다.

디지털 구강 스캐너 시장은 블루오션으로 꼽히는 분야다. 2018년 시장침투율 3.9%에서 현재도 10~20% 수준에 불과하다. 미국 유럽 등 선진국 시장도 30%가 채 안 된다. 2027년까지는 30~40% 수준에 오를 것으로 예상된다.

유니슨캐피탈코리아(UCK)는 메디트 매각으로 2019년 프랜차이즈 밀크티 브랜드 공차 매각에 이어 새로운 랜드마크 딜을 성사시켰다. 메디트는 2호 블라인드 펀드의 첫 투자 건이다. 이번 매각을 통해 거두게 될 투자원금 대비 수익률(MOIC)은 약 6.5배, 내부수익률(IRR)은 80% 수준으로 예상된다. 공차 매각 성과를 뛰어넘는 수준이다.

UCK는 2014년 공차를 인수해 글로벌 브랜드로 키운 뒤 2019년 미국 PEF인 TA어소시에이츠에 3500억원에 매각했다. 당시 MOIC 약 5.7배, IRR 56% 수준을 기록했다. 이 거래는 해외 프랜차이즈 본사를 국내 사모펀드가 인수해 기업가치를 제고한 뒤 매각한 첫 사례로 꼽혔다. 공차의 경영스토리는 미국 하버드대 경영대학원(HBS)의 케이스스터디 사례로 선정됐다.

김채연 기자 why29@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)