긴축 후폭풍 美, 경기침체 우려

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

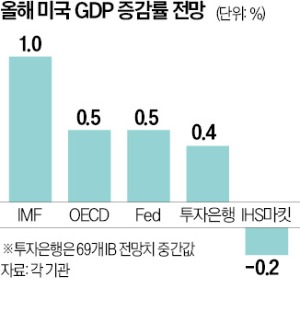

국제통화기금(IMF)은 1% 성장을 예상하고 있다. Fed와 경제협력개발기구(OECD)는 올해 미국 성장률을 0.5%로 예측하고 있다. 69개 IB 전망치의 중간값도 0.4%로 비슷하다. IHS마킷은 올 한 해 미국 경제가 0.2% 뒷걸음질칠 것으로 전망했다.

IB들은 대부분 미국의 경기 침체 확률이 높다고 예상했다. 10개 주요 IB 중 골드만삭스와 모건스탠리만 미국이 침체 없이 점진적인 회복세를 보일 것으로 진단했다. Fed의 연착륙론과 비슷한 기조를 유지한 것이다.

대다수 IB는 올해 기준금리 흐름을 Fed와 비슷하게 예측했다. 올해 3∼5월까지 Fed의 금리 인상이 계속되고 최종 금리 수준은 연 5.0~5.5%로 예상했다. 5개 IB는 최종 금리 수준을 연 5.25%로 봤다. 모건스탠리는 올해 2월 연 4.75% 수준에서 금리 인상이 끝날 것으로 전망했다. 시카고선물거래소(CME)의 금리선물 시장에서도 Fed가 연 4.75~5.0%에서 금리 인상을 종료할 것으로 내다봤다.

금리 인하에 대한 시각은 크게 달랐다. 제롬 파월 Fed 의장은 올해 금리 인하가 없다고 못 박았지만 IB들은 올해 하반기 통화정책 전환(피벗)에 나설 것으로 판단했다. 노무라증권은 3분기에 금리 인하가 시작될 수 있다고 봤으며, 5개 IB는 4분기에 정책 전환을 점쳤다.

IB들은 올해 미국 물가상승률이 빠르게 떨어져 인플레이션 우려가 잦아들 것을 전제하고 있다. 소비자물가지수(CPI)에서 가장 큰 비중을 차지하는 주거비 상승세가 꺾였다는 점이 이런 판단을 뒷받침하고 있다. 신규 임차료가 떨어지더라도 기존 계약의 임차료가 떨어지지 않아 전체 주거비는 신규 임차료 하락 후 1년~1년6개월이 지난 뒤 CPI에 반영될 전망이다. 이 예상대로라면 올해 상반기 주거비가 정점에 도달하고 하락세에 접어들 수 있다.

하지만 월가 예상대로 근원 개인소비지출(PCE) 물가가 떨어지더라도 Fed 목표치인 2% 수준으로는 떨어질 가능성이 크지 않다는 관측도 있다. 임금 상승으로 서비스 물가의 고공행진이 이어질 수 있기 때문이다.

워싱턴=정인설 특파원 surisuri@hankyung.com

![[대전망 2023 이코노미스트] '뉴노멀' 된 예측불가…"中 경제·인구 꺾인다" 피크 차이나論도](https://img.hankyung.com/photo/202301/AA.32257680.3.jpg)

![[대전망 2023 이코노미스트] 실제 쓸 곳 밝혀져야 '암호화폐 겨울' 끝난다](https://img.hankyung.com/photo/202301/99.21051016.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)