[인베스팅닷컴] 연준 금리인상 종료 예측하는 국채시장

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By 제임스 피체르노(James Picerno)

제임스 피체르노는 20년 이상 금융 및 투자 이론에 대해 글을 써온 금융 저널리스트입니다. 그는 금융 전문가와 금융 고문이 읽는 무역 잡지에 글을 씁니다. 수년에 걸쳐 그는 Wall Street Journal, Barron's, Bloomberg Markets, Mutual Funds, Modern Maturity, Investment Advisor, Reuters 및 인기 있는 금융 블로그인 The CapitalSpectator에 글을 기고했습니다.

(2022년 1월 5일 작성된 영문 기사의 번역본)

국채시장의 예측과 경제상황을 보면 연준의 금리인상 종료에 다가가는 것으로 보인다. 그러나 이러한 예측을 무너뜨릴 비장의 카드가 있다. 바로, 인플레이션이 현재 예상보다 더 오랫동안 높게 지속되는 것이다.

일부 애널리스트들은 상당히 낮은 인플레이션을 가정하는 것이 시기상조라고 경고한다. 기타 고피나트(Gita Gopinath) IMF 수석부총재는 최근 물가압박 급등 상황이 “아직 고비를 넘기지 않았다”고 말했다. 그는 연준이 임금 그리고 식품과 에너지를 제외한 업계에서 “아주 확실하고 지속적인 인플레이션 하락“이 나타날 때까지 제약적 통화정책을 유지”해야 한다고 조언했다.

2월 1일 FOMC 회의 금리인상폭에 대해 연방기금선물은 60% 이상의 확률로 0.25%p 인상을 예측하고 있다.

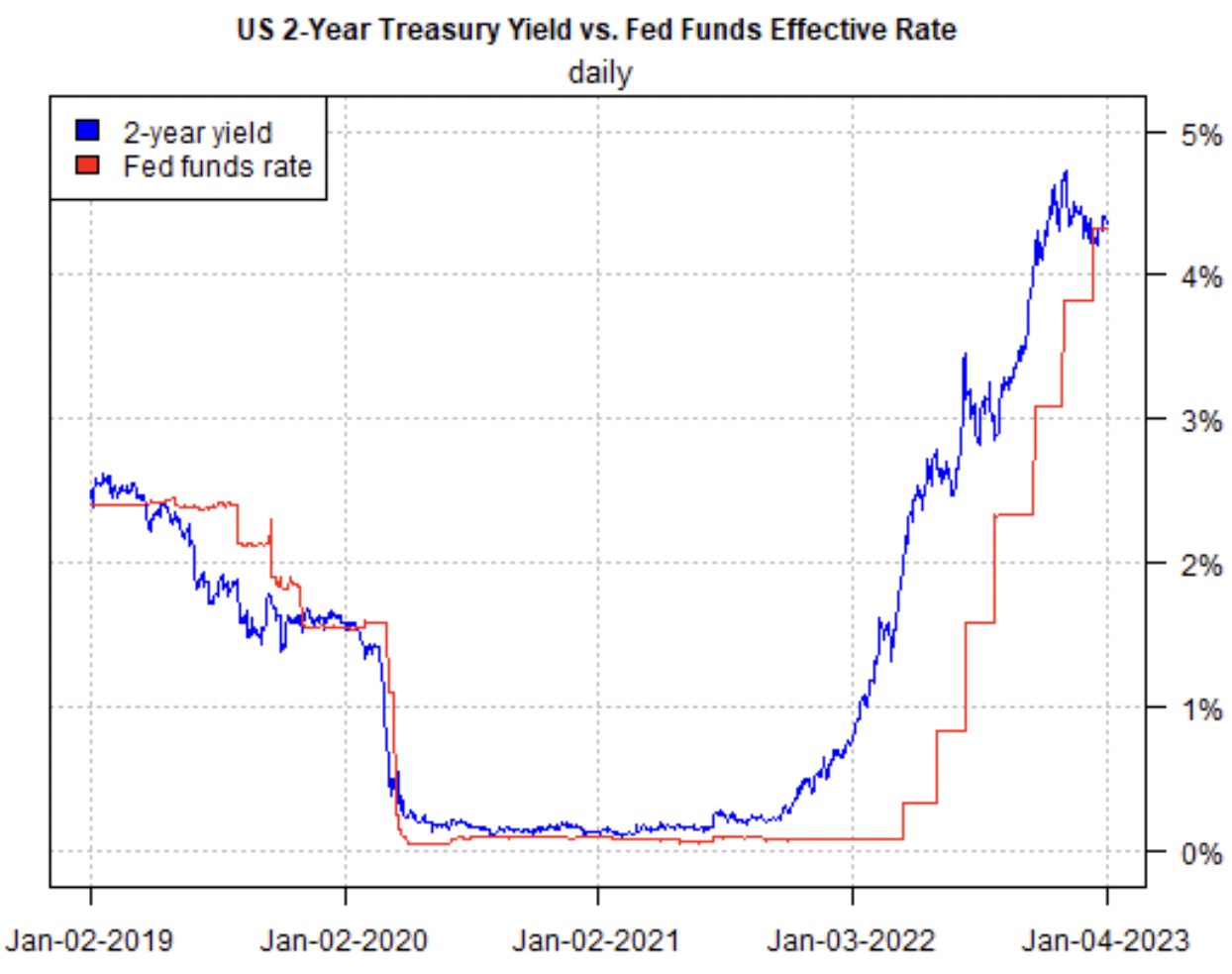

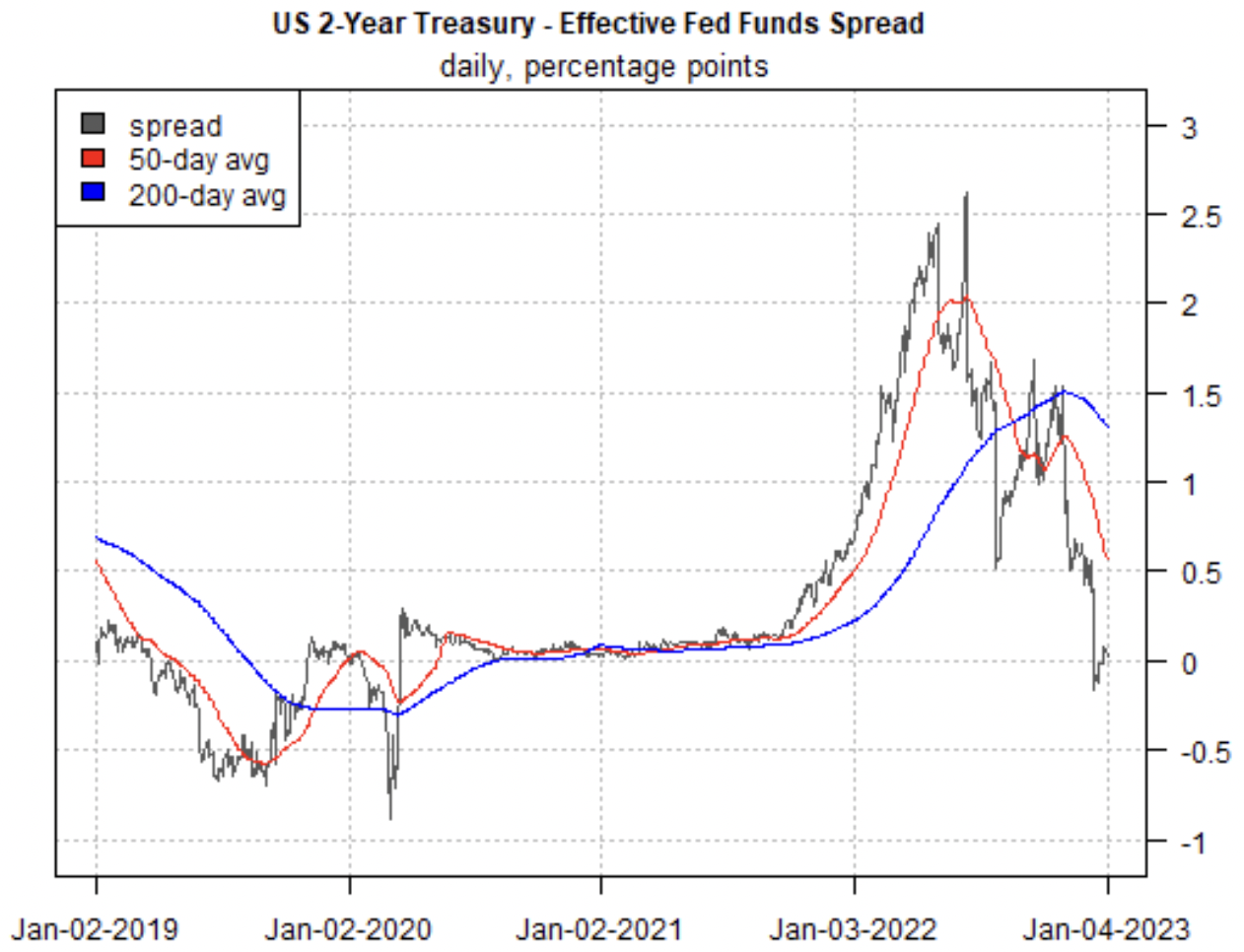

그러나 연방기금 목표금리 그리고 정책 기대에 가장 민감한 국채인 2년물 국채금리의 관계로 볼 때 국채시장에서는 연준의 금리인상이 곧 종료될 것으로 본다. 2년물 국채금리는 연방기금 목표금리(금리인상 예측)보다 훨씬 높게 유지되었으나, 지금은 스프레드가 사실상 사라졌다. 이는 시장에서 금리인상이 당장 또는 곧 종료된다는 기대를 하고 있다는 신호다.

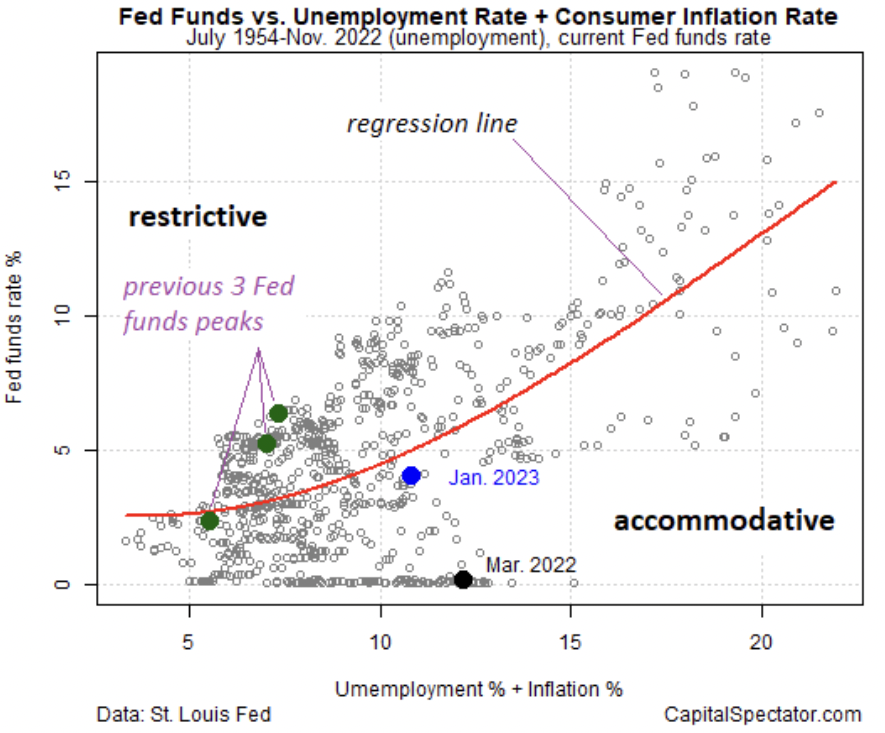

다시 말해, 연준의 정책은 이전 사이클에서 금리인상 정점에 대한 신호를 보내는 영역에 있는 것이다. 이런 관점에서 현재 상황은 연준이 금리인상을 시작했던 2022년 3월에 비해 훨씬 덜 완화적이다.

SGH 매크로 어드바이저스(SGH Macro Advisors)의 수석 미국 이코노미스트인 팀 두이(Tim Duy)는 “연준이 계속 금리를 올리고 있지만, 금리인상 속도와 폭 그리고 지연되어 나타나는 긴축적 정책의 누적 효과 사이에서 균형을 찾고 있다”고 전했다.

“현재 연준은 5.125%를 연준 목표 달성을 위한 금융 상황을 지지하는 수준의 금리로 생각한다.”

그렇다면 2월 1일의 0.25%p 인상(범위 4.50%~4.75%) 이후에도 연준의 금리인상은 지속될 것이다. 하지만 국채시장은 한 차례 추가 금리인상 이후에는 금리인상이 종료될 것으로 예상한다. 금리인상 종료 전망은 앞으로 발표될 경제지표에서 경제둔화 또는 악화가 나타나는 경우에 더욱 강화될 것이다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![[마켓칼럼] '트럼프노믹스'는 어떤 세상을 만들까](https://img.hankyung.com/photo/202412/01.38623107.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)