스테이블코인 vs 토큰화된 예금

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

프레스토랩스 리서치

이 거래 과정에서 JPM과 SBI가 왜 Polygon 네트워크를 사용했는지, 왜 AAVE Arc 프로토콜을 사용했는지, 어떻게 VC(Verifiable Credentials, 검증 가능한 자격증명)을 사용했는지 등 관심 있게 지켜볼 다양한 부분들이 있지만, 그중 가장 흥미로운 점은 왜 JPM과 SBI는 굳이 스테이블코인이라는 상품 대신 토큰화된 예금을 사용했는가입니다. 이를 고려하여 본 글에서는 이번 거래에 사용된 토큰화된 예금은 무엇인지, 스테이블코인과 어떻게 다른지, 토큰화된 예금이 가지는 장점들에 대해 공유하고자 합니다.

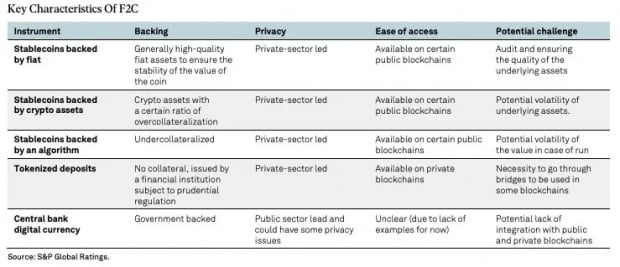

Fiat to Crypto: Stablecoin, CBDC, Tokenized Deposit

크립토 시장의 성장과 함께 법정화폐(Fiat Money)를 크립토 자산(Crypto Assets)으로 활용하는 방법인 Fiat to Crypto(F2C)에 대한 관심이 커졌습니다. “Fiat to Crypto”는 말 그대로 법정 화폐를 크립토 자산으로 교환할 수 있는 매개체로, 다른 크립토 자산들과 달리 큰 가격 변동성 없이 법정화폐로 교환될 수 있도록 설계된 자산입니다. 현재 F2C 자산들은 결제, 송금, 거래, 대출 등 다양하게 사용되고 있으며 대표적으로는 스테이블코인, 토큰화된 예금, CBDC(Central Bank Digital Currency) 등이 있습니다.스테이블코인: 스테이블코인은 시장 상황에 따른 가격 변동성이 심한 크립토 자산들과 달리 상대적으로 적은 가격 변동성을 가질 수 있도록 설계되었습니다. 스테이블코인의 가치를 보장하는 방식으로는 법정화폐 담보 (USDT, USDC), 암호화폐 담보 (DAI), 알고리즘을 통한 방식 (UST, USDN) 등이 있으며, 현재 대다수의 스테이블코인은 미국 달러를 기반으로 한 법정화폐 담보 방식을 채택하고 있습니다. 2022년 12월 CoinMarketCap 기준 상위 4개 스테이블코인 (USDT, USDC, BUSD, DAI)의 시가총액은 약 $134B에 이를 만큼 크립토 시장의 큰 부분을 차지하고 있습니다.

CBDC: CBDC는 말 그대로 중앙은행이 직접 발행하는 디지털 화폐로 스테이블코인과 달리 중앙은행이 발행하고 관리합니다. 스테이블코인의 성장과 함께 최근 많은 주목을 받고 있으며 현재 주요국 중앙은행 중 약 86%가 자체 CBDC를 추진 중입니다. 하지만 CBDC의 도입 형태와 세부 구조들은 아직 연구 중이며, 상용화를 위해서는 많은 절차가 남아있습니다.

토큰화된 예금: 토큰화된 예금은 말 그대로 은행 예금을 블록체인에 사용할 수 있게 토큰화한 자산입니다. 은행의 예금과 형태만 다르고 모든 것이 동일하며, 토큰화된 예금 역시 은행의 부채로 인식되며 예금과 동일한 규제와 보호를 받습니다. 즉, 크립토 시대에 맞춰 탄생한 “새로운 화폐”인 스테이블코인과 달리, 토큰화된 예금은 크립토 자산보다는 블록체인 기술을 활용한 “새로운 교환 방법”에 중심을 둔 자산이라고 볼 수 있습니다.

“It is useful to make a distinction between “money,” the asset that is being exchanged, and the “exchange mechanism,” that is, the method or process through which the asset is transferred.”

스테이블코인 vs 토큰화된 예금: 토큰화된 예금의 장점

스테이블코인에 대한 미흡한 규제와 신용도 차이은행과 달리 스테이블코인은 법적으로 정해놓은 담보물에 대한 규제나 공시가 따로 없기 때문에 지급준비금의 구성 요소에 대한 논란이 항상 존재합니다. 헝다그룹 파산 당시, 테더사가 헝다그룹의 어음을 들고 있다는 의혹이 제기된 바가 있었으며 암호화폐 담보 스테이블코인의 경우, 변동성이 높은 크립토 자산을 지급준비금으로 들고 있는 것에 대한 안정성 논란이 있습니다. 이런 논란을 불식시키기 위해 스테이블코인 발행사인 테더사와 서클사가 자체적으로 예치금에 관련된 정보를 공개하고 있지만, 최근 논란이 되는 거래소에 대한 회계감사처럼, 별도의 기준이나 회계 방식에 대한 규제가 없기 때문에 높은 신뢰를 얻지 못하고 있습니다. 이에 따라 예치금 관련 정보 공개 (Proof of Reserve) 에도 불가하고 시장이 안 좋을 때마다 테더사의 지급준비금 논란은 끊임없이 생기고 있으며, 최근에는 일부 헤지펀드가 테더의 디페깅에 베팅했다는 소식도 전해지고 있습니다.

토큰화된 예금은 그에 반해 은행 예금과 동일한 규제와 보호를 받습니다. 은행의 경우 모든 단체를 통틀어 가장 규제를 많이 받는 단체이며 이용자들에 대한 보호 장치 또한 존재합니다. 미국 은행의 경우 예금에 문제가 생길 시 FDIC로부터 $250,000까지는 보호받으며 은행 자체에 유동성에 문제가 생길 시 도움을 받을 수 있는 중앙은행이라는 “lender of last resort”가 있습니다.

이러한 규제와 보호장치의 차이는 신용도의 차이로 이어집니다. 채권시장에서도 은행이 발행한 채권은 국채, 공채 다음으로 안전하다고 취급될 정도로 은행은 전통 금융에서도 가장 안전한 회사로 취급받습니다. 2022년 12월 기준, JPM은 Moody’s로 부터 A1 rating을 받았으며 이는 신흥국이라 불리는 브라질(Ba2), 인도(Baa3), 태국(Baa1)의 신용도 보다 높습니다. 비록 국가에서 발행하는 CBDC가 탄생할 경우 미국 은행의 신용도를 능가하는 크립토 자산이 나올 수 있지만, 설계 및 운영 방식에 구체화하는데는 많은 시간이 필요할것으로 예상됩니다.

은행의 지급준비 제도 vs 과담보

앞서 언급한 신용도의 차이는 유동성의 차이로 이어집니다. 은행의 예금 같은 경우 은행의 신용도를 활용하여 100%가 아닌 “fractionally backed by reserves” 시스템을 사용하고 있습니다. 미국의 경우 예금주들의 인출/결제 요구에 대응하기 위해 예금의 10% 이상의 자산만 중앙은행에 보관하면 되며 나머지 90%의 자산의 경우 대출 등으로 활용할 수 있도록 법적으로 정해놓고 있습니다.하지만 이와 달리 상위 4개 스테이블코인의 경우 모두 과담보 상태를 유지하고 있습니다. 비록 법적으로 정해놓은 스테이블코인의 담보율은 아직 존재하지 않지만, 많은 사건들을 거치면서 과담보 스테이블코인은 업계의 불문율로 여겨지고 있습니다. 또한 최근 발표한 서클사의 준비금 구성요소를 보면 준비금의 100% 이상을 현금성 자산에 두고 있습니다.

이러한 이유로 토큰화된 예금이 스테이블코인보다 유동성 측면에서 더 큰 장점을 가지고 있습니다. 예를 들어 $100를 블록체인에 사용할 때 스테이블코인의 경우 $100를 모두 락업(lock-up) 시켜야 하지만, 토큰화된 예금의 경우 $10만 락업 시키고 $90는 대출이나 다른 부분에 사용할 수 있습니다. JPM의 Head of Blockchain인 Tyrone Lobban 역시 이러한 스테이블코인의 확장성을 이유로 이번 JPM과 SBI 거래에서 스테이블코인 대신 토큰화된 예금을 사용했다고 언급했습니다. Lobban은 Defiant와의 팟캐스트에서 JPM의 하루 거래 규모는 현재 스테이블 코인의 총 시총보다 큰 약 $10T이며, 이 정도 규모의 안전 자산을 100% 묶어두는 것은 매우 비효율적이며 금융시장에 유동성 문제가 생길 수 있다고 언급했습니다.

이미 갖춰져 있는 시스템

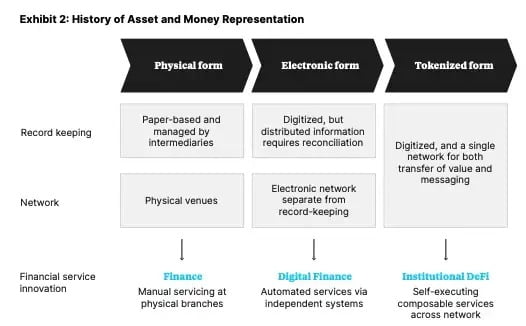

앞서 언급한 이유로 “왜 굳이 스테이블코인이라는 새로운 상품이 있어야 하는가?”에 대한 생각이 필요합니다. 기존 금융 상품의 부재로, 스테이블코인은 현재까지 F2C의 유일한 수단이었습니다. 하지만 앞선 거래에서 알 수 있듯, 앞으로는 기관의 진입과 함께 전통 금융에서 쓰이던 상품, 방식들을 활용한 시도들이 증가할 것이며이미 전통 금융시장에서 검증을 마친 상태입니다. F2C 수단도 마찬가지로 규제뿐만 아니라 결제 수단으로서 은행 예금은 몇십 년에 걸쳐 잘 작동한다는 것을 증명했으며 은행과 은행 예금에 대한 신뢰 또한 몇십 년에 걸쳐 쌓아왔습니다. 또한 스테이블코인을 주장하는 사람들의 대표적인 논리인 탈중앙화 역시, 법정화폐 담보 기반에서는 기존 은행에서 스테이블코인 사로 권한이 이전되는 것일 뿐 탈중앙화 관점에서는 현재 은행 시스템과 다를 것이 없다는 비판이 있습니다.이러한 이유로 새로운 것을 창조하는 것보다 현재 잘 작동되고 있는 시스템을 새로운 환경에 맞추어 변환시키는 것이 더 효율적일 수 있습니다. 디지털화 시대에 맞춰 돈의 형태가 종이 화폐에서 전자화폐로 넘어갔듯, 이번 과정에서도 새로운 돈의 탄생보다는 블록체인에 맞춰 토큰화된 형태로 바꿔 이미 잘 갖춰진 인프라를 레버리지 하는 것이 올바를 수 있습니다.

결론(Conclusion)

블록체인 기술과 금융이 결합한 미래에 대해서는 매우 동의하지만, 규제에 대한 불확실성이 존재하는 스테이블코인이나 크립토 자산에 대해서는 조심스러운 자세를 보이는 기관들의 입장을 알 수 있습니다. 실제로 Defiant와의 팟캐스트에서 앞으로의 미래를 묻는 질문에 Lobban은 ”Future of finance is going to have very strong blockchain element (…) not super clear on crypto aspect”라고 대답했습니다. 또한 “Blockchain not Bitcoin”처럼 블록체인에 범용화와 기관들의 진입이 무조건 크립토 자산 가격에 상승으로 이루어질지 다시 한번 생각해봐야 합니다.블록체인 기술을 기반으로 전통 금융에서 쓰였던 상품들과 서비스들을 발전시키기 위한 다양한 시도를 통해 제도권으로의 편입이 더욱 가까워질 것입니다. JPM은 위 거래뿐만 아니라 블록체인의 세틀먼트 장점(atomic-settlemet)을 활용한 intraday-repo 서비스를 시험 운영 중이며 앞으로 블록체인의 장점을 활용해 전통 금융에서 쓰였던 상품들과 서비스들을 발전시키기 위한 시도들은 더욱 확장해 나갈 것입니다.

Fiat to Crypto 방식이 어떻게 발전되어 나갈 건지 다시 한번 생각해봐야 합니다. 스테이블코인의 엄청난 성장과 함께 시장 참여자들은 미래의 F2C 방식은 당연히 스테이블코인을 통해 이루어질 것이라고 받아들이는 태도를 보여왔습니다. 하지만 앞서 언급한 장점들을 바탕으로 스테이블코인이 아닌 토큰화된 예금이 될 가능성도 존재하며, 암호화폐 담보 스테이블코인, 앞으로 나올 CBDC 등 다양한 시도들이 있기 때문에 F2C 방식에 대한 논의가 활발해질 전망입니다.

*모든 내용은 정보 전달 및 제공을 위해 작성되었으며, 투자 결정의 근거가 되거나 투자를 위한 권고 혹은 조언을 위함이 아닙니다. 본문의 내용은 투자, 법률, 세무 등 어떠한 부분에 대해서도 책임을 지지 않습니다.

Presto Labs 소개

프레스토랩스는 2014년 싱가포르에서 시작된 아시아 최대 퀀트 트레이딩 기업으로, 일일 거래대금 3조원(글로벌 5위권 규모) 규모의 거래량을 자랑한다. 전통 금융은 물론 가상자산(암호화폐) 시장에서도 두각을 나타내고 있다.

본 리포트는 매체 편집 방향과 무관하며, 모든 책임은 정보 제공자에게 있습니다.