"스타트업 세일 시작…눈높이 낮춰야 생존한다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

VC "유니콘 기업마저 자금난…

줄폐업 땐 벤처투자 장기침체

고정비용 줄이고 현금 확보해야"

밸류에이션 낮아져 '투자 적기'

로봇·디지털 헬스케어 등 주목

줄폐업 땐 벤처투자 장기침체

고정비용 줄이고 현금 확보해야"

밸류에이션 낮아져 '투자 적기'

로봇·디지털 헬스케어 등 주목

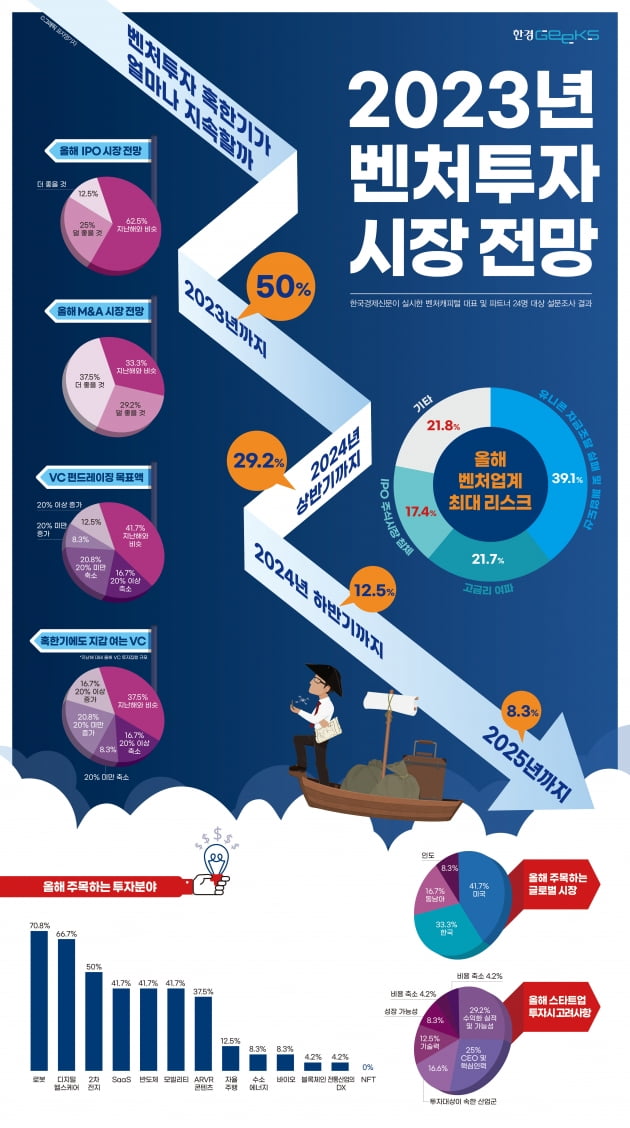

한국경제신문사가 벤처캐피털(VC) 대표 및 파트너 24명을 대상으로 실시한 설문조사에서도 모태펀드 축소 여파에 대한 우려의 목소리가 컸다. 지성배 한국벤처캐피탈협회장은 “모태펀드 예산 축소의 공백을 메우기 위해 ‘민간 모태펀드’ 도입 법안이 조속히 처리돼야 한다”고 강조했다. 송은강 캡스톤파트너스 대표는 “기업성장집합투자기구(BDC) 도입 등 투자 재원 확대가 필요하다”고 했다. 박하진 HB인베스트먼트 대표는 “올해 모태펀드 축소로 스타트업 업계의 충격이 예상되는 만큼 벤처정책 예산을 예년 수준으로 되돌려야 한다”고 역설했다.

모태펀드 예산 축소는 ‘부메랑’으로 돌아오고 있다. 응답자의 37.5%는 모태펀드 예산 축소로 벤처펀드 자금 조달(펀드레이징) 목표액을 지난해보다 낮췄다고 밝혔다. 응답자의 절반 이상은 모태펀드·캐피털사의 벤처펀드 출자 비중이 줄고 은행·일반기업의 출자 비중이 증가할 것으로 내다봤다.

VC들은 스타트업을 향해 한목소리로 ‘생존 자금’ 확보를 강조했다. 고정비용을 최소화하고 신규 투자와 인건비를 절감하면서 런웨이(보유 현금을 월 사용 현금으로 나눈 값)를 극대화해야 한다는 얘기다. 김동환 하나벤처스 대표는 “지난 14년간 양적완화 시기의 비정상이 정상화되는 과정”이라며 “창업자도 과거는 잊고 정상화를 받아들여야 한다”고 말했다. 전영민 롯데벤처스 대표는 “벤처투자시장 세일이 시작됐다”며 “스타트업은 눈높이를 낮춰 생존의 기회를 잡아야 한다”고 강조했다.

혹한기 투자 유망분야는

VC의 자금 조달은 어려워졌지만 투자 집행 규모는 지난해와 비슷하거나 오히려 늘어날 전망이다. 응답자 10명 중 7명은 올해 투자 집행 규모를 지난해와 비슷하게 유지하거나(37.5%), 늘릴 것(37.5%)이라고 답했다. 지난해 하반기 이후 투자가 급감하면서 ‘드라이파우더’(투자 대기 자금)가 충분한 데다 기업 밸류에이션이 낮아져 최적의 ‘투자 빈티지’로 꼽히기 때문이다.

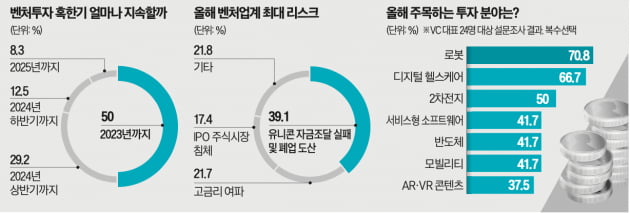

VC가 올해 가장 주목하는 투자 분야는 복수 응답까지 포함해 로봇(70.8%)과 디지털 헬스케어(66.7%)로 꼽혔다. 이어 2차전지(50%), 서비스형 소프트웨어(SaaS)·반도체·모빌리티(각 41.7%), AR·VR 콘텐츠(37.5%)가 뒤를 이었다. 투자 비중을 늘리거나 주목하는 글로벌 시장은 미국(41.7%), 한국(33.3%), 동남아시아(16.7%), 인도(8.3%) 등의 순으로 집계됐다.

허란/김종우 기자

■ 설문에 참여해주신 분들(가나다순)

△김기준 카카오벤처스 파트너 △김도한 CJ인베스트먼트 대표 △김동환 하나벤처스 대표 △김종필 KB인베스트먼트 대표 △김창규 다올인베스트먼트 대표 △김학범 컴퍼니케이파트너스 대표 △김홍일 케이유니콘인베스트먼트 대표 △남기문 스마일게이트인베스트먼트 대표 △박하진 HB인베스트먼트 대표 △송은강 캡스톤파트너스 대표 △위윤덕 DS자산운용 대표 △유승운 스톤브릿지벤처스 대표 △윤건수 DSC인베스트먼트 대표 △이동현 신한벤처투자 대표 △이용관 블루포인트파트너스 대표 △임정민 시그나이트파트너스 파트너 △전영민 롯데벤처스 대표 △정근호 스틱벤처스 대표 △정일부 IMM인베스트먼트 대표 △조창래 에이벤처스 대표 △지성배 한국벤처캐피탈협회 회장 △진윤정 소프트뱅크벤처스 파트너 △채정훈 미래에셋벤처투자 파트너 △황만순 한국투자파트너스 대표

![개발자 '연봉 불패' 깨졌는데…'팀장급' 몸값은 치솟는다 [긱스]](https://img.hankyung.com/photo/202301/02.30805631.3.jpg)

![구글이 찜한 AI 챗봇 '클로드'…"챗GPT 보다 재밌고 윤리적" [긱스]](https://img.hankyung.com/photo/202302/99.13976533.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)