탄소배출권 현물시장과 경매시장 간 차익거래, 가능할까 [김태선의 탄소배출권]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한경닷컴 더 머니이스트

경매시장, 수급 불균형 해소 위한 유동성 공급 기능

낙찰 하한가, 무위험 매도차익거래 기회 제공

경매시장, 수급 불균형 해소 위한 유동성 공급 기능

낙찰 하한가, 무위험 매도차익거래 기회 제공

무위험 차익거래는 현물자산을 매도하고 선물자산을 매입하는 매도차익거래와 반대로 현물자산을 매입하고 선물자산을 매도하는 경우로 매수차익거래로 정의하고 있습니다. 무위험 차익거래는 매매에 있어 리스크가 '제로'(0)인 거래로 자금 조달을 통해 무위험 수익을 얻는 매매 기법입니다.

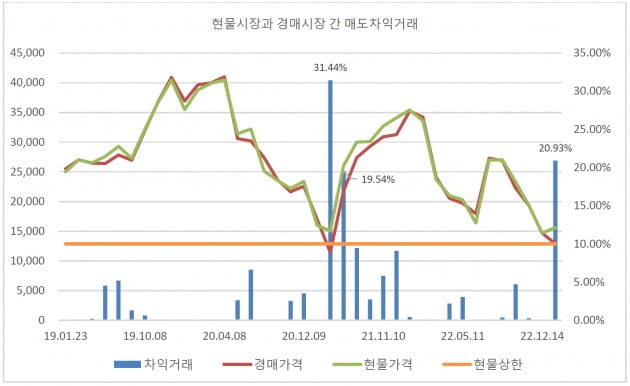

49회차를 맞이하고 있는 경매시장에서 형성된 낙찰가격과 현물시장 가격 간의 차이를 이용해 무위험 차익거래가 가능할까요. 이 과정에서 나타난 경매시장의 문제점과 개선방안은 뭐가 있을까요.

기본적으로 할당배출권의 년물이 일치되는 경매시장 데이터와 현물시장 데이터를 정리한 뒤, 무위험 차익거래에 대한 손익 분석을 위해서 경매 낙찰 가격과 현물시장의 가격을 분석해 무위험 차익거래 수익을 분석했습니다.

38회 중 매도차익거래가 가능했던 회수는 22회로 파악됐습니다. 매도차익거래는 경매시장에서 배출권 매입 후 현물시장에서 매도 가능한 거래를 기준으로 했습니다. 즉 경매시장에서 저가에 매입한 후 현물시장에서 고가에 매도하는 포지션 대응으로 낙찰가격과 현물가격 간의 차이가 무위험 차익거래의 손익을 결정짓게 됩니다.

무위험 매도차익거래 중 현물시장의 상한가(+10.0%)를 초과한 경우는 총 3회로, 제30회차 31.44%, 제32회차 19.54%, 제49회차 20.93%의 무위험 수익률을 각각 달성했습니다.

무위험 차익거래 수익률이 10%를 초과한 회차들의 공통된 특징은 '초과공급'으로 낙찰가격이 모두 낙찰 하한가로 결정됐다는 점입니다. 낙찰 하한가가 지속될 경우 무위험 매도차익거래의 기회는 확대됩니다. 잦은 차익거래의 기회는 시장과 제도의 문제점을 반증합니다.

응찰수량이 입찰수량보다 큰 경우 최저낙찰가로 낙찰가격이 결정되고 이 과정에서 현물가격보다 경매가격이 높게 형성돼 KAU 현물매입·경매매도 대응이 유효합니다. 반대로 응찰수량이 입찰수량보다 적은 경우 낙찰 하한가로 낙찰가격이 결정됩니다. 현물가격이 경매가격보다 높게 가격이 형성됨에 따라 KAU 현물매도·경매매입 대응이 유효합니다.

경매시장 제도 중에서 최고 응찰가격과 최저 응찰가격에 대한 제한이 없다는 점과 낙찰 하한가를 전혀 알 수 없다는 점은 이러한 무위험 차익거래를 가능하게 하고 있습니다. 국내 탄소배출권 현물시장은 전일 종가대비 ±10.0%로 상하한 가격을 제한하고 있는 반면에 경매시장은 가격발견 기능 차원에서 상하한 가격 제한을 두고 있지 않습니다. 특히 낙찰 하한가는 미공개로 운영되고 있어 배출권 가격관리의 일관성은 빠져 있습니다.

<한경닷컴 The Moneyist> 김태선 NAMU EnR 대표이사 | Carbon Market Analyst

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

![탄소배출권 소멸이 불가능한 5가지 이유 [김태선의 탄소배출권]](https://img.hankyung.com/photo/202301/01.32497179.3.jpg)

![탄소배출권시장의 투자자별 매매동향 살펴보니…[김태선의 탄소배출권]](https://img.hankyung.com/photo/202301/01.32401774.3.jpg)

!["소 탄소발자국 줄여 NFT로 거래"…육우 탄소배출권 시장 열린다 [CES 2023]](https://img.hankyung.com/photo/202301/01.32312192.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)