[인베스팅닷컴] 앞으로 며칠간 글로벌 증시가 압박받을 수 있는 3가지 이유

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By 데미안 노비제프스키(Damian Nowiszewski)(2023년 2월 14일 작성된 영문 기사의 번역본)

- 우크라이나 동부 전선의 예측 불가능한 상황은 글로벌 증시를 압박할 수 있다.

- 미국 장단기 국채금리 역전은 여전히 높은 경기침체 리스크를 제시한다.

- 기술적 차트에서 나스닥 100 지수가 핵심 지지선 수준을 하방 돌파하는 경우 매도세는 작년 저점을 목표로 할 수 있다.

2023년 들어 유럽 및 미국 증시는 전반적으로 긍정적인 상황이었다. 독일 DAX, 미국 나스닥 100 및 S&P 500 지수는 지난 1.5개월 동안 각각 10.98%, 14.28%, 7.76% 상승했다.

그러나 최근에는 글로벌 증시와 광범위한 위험자산을 압박할 수 있는 요인들이 점점 많아지고 있다.

안타깝게도 가장 중요하고 또 예측 불가능한 요인은 바로 러시아의 대규모 공격이 예상되는 우크라이나 동부 지역의 상황이다. 러시아의 공격이 성공한다면 증시는 부정적으로 반응할 수 있고, 우크라이나 전쟁 관련 소식은 다시 한 번 투자자들의 이목을 끌게 될 것이다.

앞으로 며칠간 글로벌 증시가 압박을 받을 수 있는 3가지 이유는 다음과 같다.

1. 미국 장단기 국채금리 역전 심화

국채금리 곡선은 투자자들이, 특히 상당한 경제 하락 리스크가 있는 시기에 관심을 두는 지표다.

미 2년물 및 10년물 국채금리의 역전은 지속될 수 있다.

출처: 블룸버그

미국 장단기 국채금리 곡선 역전은 최근의 긍정적인 고용시장 뉴스와 GDP 개선에도 불구하고 미국의 경기침체 리스크가 여전히 높다는 것을 의미한다. GDP 성장률이 0% 이하로 떨어진다면 증시는 어려움을 겪을 수 있다.

이론적으로 중앙은행은 대출과 경제성장을 자극하기 위해서 금리를 인하한다. 그렇지만 현재 상황에서 연준은 앞으로 몇 달 동안 긴축적 통화정책 기조를 바꾸지 않을 것이다.

2. 미국 기준금리 목표 더 높아져

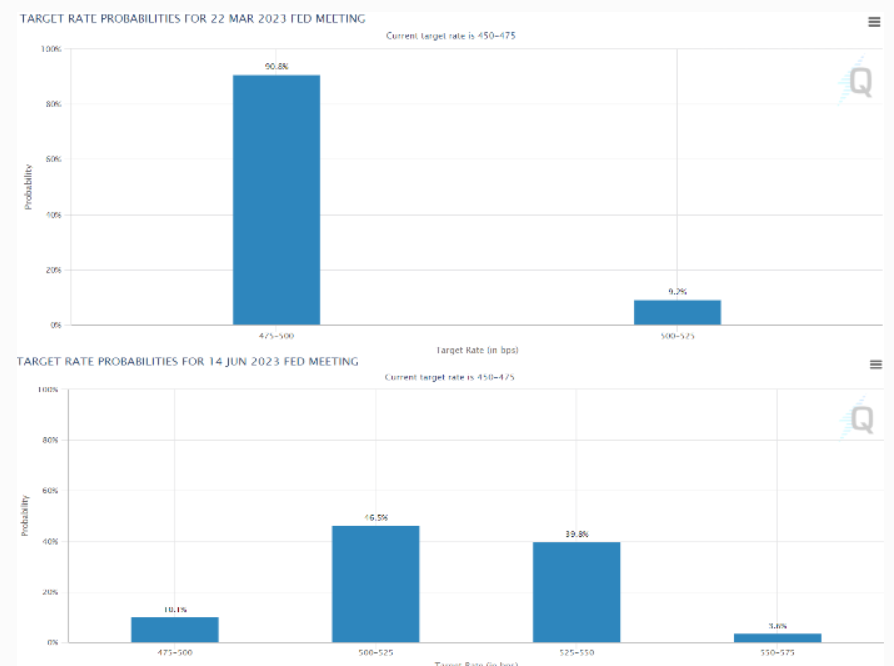

최근 미국 인플레이션 하락으로 4.75%~5%가 목표 범위였던 연방기금금리에 대한 시장 예상도 하락했다.

가장 가능성 높은 시나리오는 향후 추가 인상으로 5월 기준금리가 5~5.25% 정점에 도달하는 것이다. 하지만 5월이 연준의 마지막 움직임이 아닐 수도 있다.

6월 금리 예측을 살펴보면 5.5%까지 금리가 인상할 가능성도 높다. 이는 최근 몇 달간의 예측과는 상당히 다르고 2006년 정점을 넘어서는 수준이다.

높은 금리 환경은 경기침체 또는 증시 하락 리스크를 높일 뿐만 아니라, 2008년 리먼브라더스 파산과 같이 예측할 수 없는 이른바 “블랙스완” 이벤트가 나타날 가능성도 높아진다.

3. 나스닥 100 지수 조정

최근 나스닥 100 지수의 조정적 움직임 속에서 매도세는 12,300포인트 지지선에 도달했다.

동시에 이 지지선은 약세에 대한 첫 번째 주요 테스트 영역이며, 하방 돌파되는 경우 나스닥 100 지수 하락이 지속될 가능성이 열린다.

이 시나리오에서는 매도세의 단기에서 중기 목표가 작년 저점일 수 있고 11,000포인트 아래에 위치한다.

미국 인플레이션 발표와 함께 앞으로 며칠은 매우 중요하다.

주: 필자(Damian Nowiszewski)는 글에서 언급된 증권에 대한 포지션을 보유하지 않습니다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![[마켓칼럼] "트럼프 2기 행정부 온다...2025년 미국채 금리는 상고하저"](https://img.hankyung.com/photo/202411/01.37071788.3.jpg)