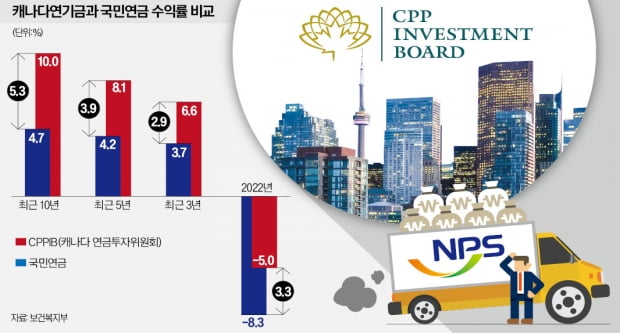

한국 국민연금 최악 손실인데…캐나다 연금 '年 10% 수익' 비결

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

국민연금 기금운용 이대로 안된다

(下) 선진국 기금운용 시스템은 어떻길래

CPPIB '年10% 수익' 비결은 독립성…이사회 전원 민간전문가

공사 형태로 정부 간섭 배제

민간 수준 급여주고 인재 유치

수익률, 한국 국민연금 압도

네덜란드 공무원·교직원 연금

별도 자회사 세워 자산 운용

한국, 非전문가로 기금위 구성

투자 포트폴리오 바꾸려면

일일이 설득하느라 몇 년 걸려

(下) 선진국 기금운용 시스템은 어떻길래

CPPIB '年10% 수익' 비결은 독립성…이사회 전원 민간전문가

공사 형태로 정부 간섭 배제

민간 수준 급여주고 인재 유치

수익률, 한국 국민연금 압도

네덜란드 공무원·교직원 연금

별도 자회사 세워 자산 운용

한국, 非전문가로 기금위 구성

투자 포트폴리오 바꾸려면

일일이 설득하느라 몇 년 걸려

공사로 분리해 민간 운용사처럼

1965년 출범한 캐나다 연금은 1997년 개혁을 단행했다. 보험료를 6%에서 단계적으로 9.9%까지 올리고 부과 방식(pay-as-you-go)에서 적립 방식으로 변경해 기금을 적극적으로 운용하는 것이 골자였다. 동시에 기금 운용 조직인 캐나다 연금투자위원회(CPPIB)를 설립했다. CPPIB의 법적 형태는 공사(Crown corporation)다. 이사회는 의장을 포함해 12명 전원이 모두 민간의 투자 및 금융 전문가로 구성된다. 정부 인사와 가입자단체 추천의 비전문가로 구성한 국민연금 기금운용위원회와 대조적이다.

“정치의 영향력에서 100% 독립”

공사가 된다고 정치에서 완전히 자유로워지는 것은 아니다. 일본 공적연금(GPIF)은 ‘독립행정법인’으로 공사화에 성공했지만 ‘아베노믹스(아베 신조 내각의 경제정책)’에 동원됐다. 2014년 일본 주식 편입비율 확대로 일본 증시 상승을 뒷받침했다. 2021년 ‘동학개미’의 등쌀에 중장기 자산배분 계획대로 국내 주식 비중을 줄이지 못한 국민연금과 비슷하다. 국민연금 운용역들은 국정감사 시즌이 되면 국회에 불려 다니느라 분주하다. 투자 조직이 아니라 피감 조직이라는 말이 나올 정도다.CPPIB는 헌법보다 바꾸기 힘들다는 ‘CPPIB 법(Act)’을 통해 이같이 정치적으로 휘둘릴 위험을 원천 차단했다. CPPIB의 유일한 책무는 ‘과도한 리스크를 감수하지 않는 범위 내에서 장기 투자 수익률을 극대화한다’는 것이다. 공공성, 금융시장 발전 등의 문구는 아예 배제했다. 경영진은 정부가 아니라 이사회에 보고한다.

CPPIB는 금융시장의 최고 인재를 확보하기 위해 민간 수준의 급여를 지급한다. 한국계로 CPPIB의 아시아 투자를 개척한 것으로 평가받는 김수이 글로벌 사모투자본부 대표는 지난해 2332만홍콩달러(약 38억원)를 받았다. 기본급만 7억3000만원이었다. 최고경영자(CEO)와 최고투자책임자(CIO)는 40억~50억원 정도를 받는다.

지배구조가 투자 혁신도 막아

새로운 투자를 할 때마다 비전문가인 기금위와 국회를 설득해야 하는 국민연금은 시장 변화에 맞는 새 자산군이나 투자상품을 포트폴리오에 편입하기 힘들다. 예컨대 국민연금은 절대수익을 추구하는 헤지펀드와 멀티에셋 전략, 사모주식(PE)에 비해 중위험·중수익인 사모대출(PD) 같은 자산군에 투자하는 데 수년이 걸렸다.금융투자업계 관계자는 “국민연금 핵심 운용역의 전문성은 글로벌 연기금과 비교해도 절대 뒤떨어지지 않는다”며 “차이를 만드는 건 사람이 아니라 후진적인 지배구조”라고 지적했다.

류병화/유창재 기자 hwahwa@hankyung.com

![[속보] 윤경림, KT 차기 CEO 최종 후보 선정…주총 통과할까(종합)](https://img.hankyung.com/photo/202303/01.32819315.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)