[인베스팅닷컴] SVB 붕괴로 미국 은행 시스템 위기 촉발될까?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By Ismael De La Cruz (이즈마엘)(2023년 3월 13일 작성된 영문 기사의 번역본)

2012년부터 인베스팅닷컴 스페인 에디션에 글을 작성하기 시작했고 다양한 시장 속에서 기회가 왔을 때 어떻게 투자를 해야 하는지에 대해서 분석을 해왔습니다.

- SVB 파이낸셜 사태, 2008년 이후 가장 큰 규모의 미국 은행 파산

- SVB 파이낸셜은 성장 전망 높은 기술 기업과 스타트업 대상 대출에 특화된 은행

- SVB 파이낸셜의 붕괴로 은행 섹터 내 광범위한 전이에 대한 투자자 우려 촉발

하지만 흥미롭게도 14년이 지난 지금, 시장은 같은 시기에 같은 공포를 겪고 있다. 이번에는 무슨 일이 있었고 왜 그런 일이 일어났는지 간략하게 설명하려고 한다.

1. SVB 파이낸셜 그룹이 하는 일

SVB 파이낸셜 그룹은 2022년 총 자산 기준 미국에서 16번째로 큰 규모의 은행이었다. 2022년 말에는 1,600억 달러의 예금을 보유하고 있었으며, 그중 절반은 미 국채와 모기지 담보 증권에 투자되었다.SVB 파이낸셜은 기술기업, 스타트업, 신기술 관련 프로젝트에 대한 대출을 전문으로 하는 은행으로서, 성장 전망이 높은 신생 기업에 자금을 지원했다.

로이터에 따르면, SVB 파이낸셜은 2022년에 상장된 기술 및 헬스케어 기업 중 거의 절반에 해당하는 기업을 지원하는 파트너였다.

2. 무슨 일이 일어났나?

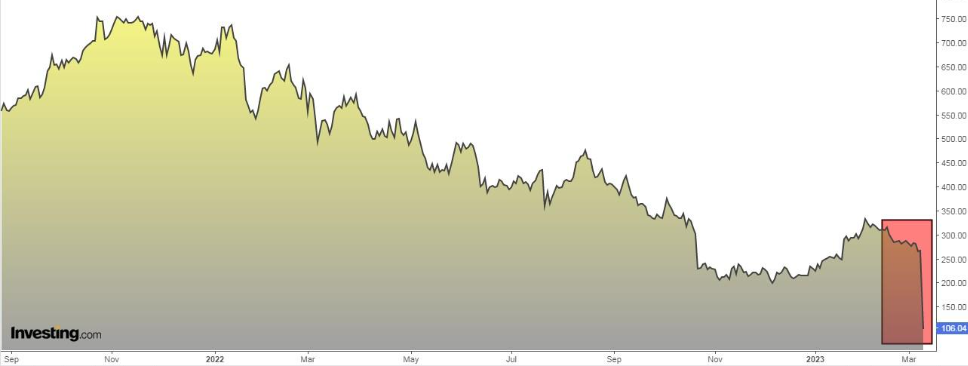

지난주 목요일(9일)에 SVB 파이낸셜 주가는 60.4% 하락했다. 금요일에는 장전 시간외거래에서 40% 이상 하락했다. 결국 규제당국은 SVB 파이낸셜을 폐쇄했다.3. 왜 그런 일이 일어났나?

SVB 파이낸셜의 기술 스타트업 고객들이 불안을 느끼고 예금을 인출하면서 2008년 이후 미국에서 파산한 가장 큰 규모의 은행이 되었다. 이른바 ‘뱅크런’으로 인해 SVB 파이낸셜은 유동성을 확보하기 위해 210억 달러 규모 포트폴리오를 손해를 감수하고 매각해야 했다.이러한 조치로 인해 자산관리자들은 투자자들에게 가능한 한 빨리 자금을 회수할 것을 권고했고, 자금 유출의 강도가 높아졌다.

금리 상승으로 인해 은행들은 손실 없이 빠르게 매각할 수 없는 저수익 채권을 떠안게 되었다. 따라서 너무 많은 고객들이 한꺼번에 예금을 인출하게 되면 악순환이 촉발될 위험이 있다.

4. 도미노 효과

이 모든 상황으로 투자자들은 겁을 먹었고, 많은 투자자들이 증권 포지션을 청산하거나 축소하고, 고정수익증권으로 옮겼다.가장 명확한 사례는 미 10년물 국채금리(가격과 반비례)로 4%에서 3.59%까지 하락했다는 점이다.

로이터 추산에 따르면, 미국 은행들은 목요일과 금요일 사이에 시장 가치 1,000억 달러 이상의 손실을 입었고, 유럽 은행들은 500억 달러의 손실을 입었다.

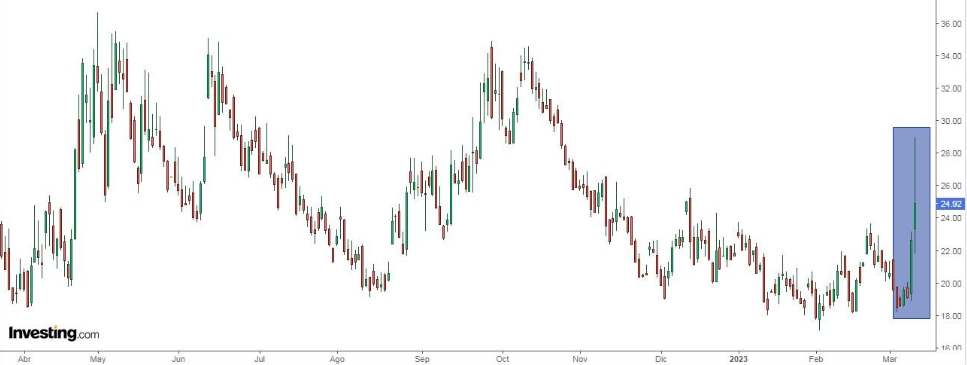

미국 은행 섹터에서는 반응이 빠르게 나타났다. 퍼스트 리퍼블릭 뱅크(NYSE:FRC) 주가는 14.8% 하락, 팩웨스트 뱅코프(NASDAQ:PACW) 주가는 38% 하락했다.

지난 목요일 이후 주요 은행 종목 중에서는 뱅크오브아메리카(NYSE:BAC), JP모건(NYSE:JPM), 웰스파고(NYSE:WFC), 씨티그룹(NYSE:C)이 각각 17%, 6.3%, 14.28%, 5.9% 하락했다.

지역은행 지수의 지난주 주간 손실은 16%로 확대되어 2009년 이후 최악의 실적을 기록했다. 중대형 은행을 포함하는 은행 지수의 주간 손실도 11% 이상으로 나타났다.

미국 지역은행 실적을 추종하는 SPDR® S&P Regional Banking ETF(NYSE:KRE)는 4.39% 하락했고, Invesco KBW Regional Banking ETF(NASDAQ:KBWR)는 2.5% 하락했다.

대형은행 중심 KBW Bank는 4% 하락했다.

S&P 500® 지수, S&P MidCap 400® 지수 및 S&P SmallCap 600® 지수의 세 가지 주요 지수를 결합하여 미국 시가총액의 약 90%를 다루는 S&P Composite 1500 지수의 금융 섹터에서 지난 금요일 가장 크게 하락한 종목은 다음과 같다.

- 팩웨스트 뱅코프: -38%.

- 퍼스트 리퍼블릭 뱅크: -14.84%.

- 시그니처 뱅크 (NASDAQ:SBNY): -22.9%.

- 뱅크 오브 하와이 (NYSE:BOH): -7.5%

- 악소스 파이낸셜 (NYSE:AX): -6.2%

- B. 라일리 파이낸셜 (NASDAQ:RILY): -11.9%

- 이스트 웨스트 뱅코프 (NASDAQ:EWBC): -6.1%

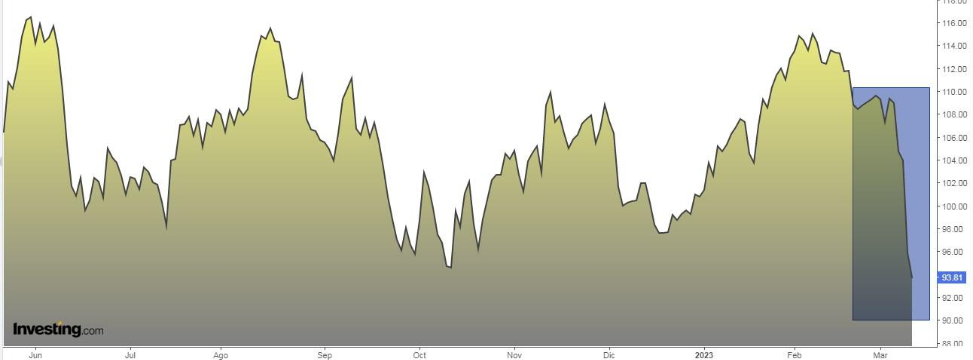

유럽에서는 Stoxx 600 Banks 지수가 3.8% 하락, IBEX 35 Banks 지수는 6.4% 하락했다.

또한 지난 금요일 도이치은행(NYSE:DB)은 6.63% 하락, HSBC(NYSE:HSBC)는 3.8% 하락, 소시에테 제네랄(OTC:SCGLY)과 BNP 파리바(OTC:BNPQY)는 4%씩 하락했다.

그리고 여파는 스웨덴 최대 연금운용사 알렉타(Alecta)에도 미쳤다. 알렉타는 SVB 파이낸셜에 대한 지분을 늘린 후 작년 말 기준 4번째 주주가 되었다.

알렉타는 퍼스트 리퍼블릭 뱅크의 5번째 주주이자 시그니처 뱅크의 6번째 주주이기도 한데, 이 두 은행 모두 이번 사태로 큰 타격을 입었다.

5. 우려할 만한 이유?

SVB 파이낸셜은 역사적으로 탄탄하고 잘 운영되는 은행으로 알려졌다. 지금의 상황을 고려할 때 투자자들은 당연히 SVB 파이낸셜보다 더 부실한 은행들은 어떨지 우려하고 있다. 또한 기업 자금조달 제약 문제와 함께 SVB 파이낸셜 사태는 빙산의 일각에 불과하다는 우려도 있다.그러나 필자는 시장의 즉각적인 반응에는 다소 과장된 측면이 있다고 본다. 이번 사태는 시장의 오래된 악마를 깨우는 심리적 충격을 일으켰지만, 우리는 투자자들이 어떤 일이 발생하면 일단 매도를 한 후 상황을 분석한다는 것을 알고 있다.

또 유럽 은행 섹터, 특히 스페인 은행 섹터는 최근 몇 달 동안 유럽중앙은행의 금리인상으로 인해 크게 상승한 것도 사실이기 때문에, 많은 투자자들은 이번에 매도 기회를 포착해 차익실현에 나섰다.

스페인 은행 주가는 평균 27% 상승했고, 나머지 유럽 은행들도 Stoxx 600 대비 2배 이상 올랐다.

현재 미국연방예금보험공사(FDIC)는 파산으로 인해 SVB 파이낸셜을 폐쇤하다고 발표했다. 또한 보험에 가입한 모든 예금을 보호하기 위한 조치를 발표했고, 보험에 가입한 자금을 보유한 고객들은 늦어도 월요일까지 자금에 완전히 접근할 수 있다고 전했다.

보험에 가입되지 않은 예금을 보유한 고객들은 이번 주 FDIC로부터 배당금 그리고 은행 자산 매각 시 나머지 자금을 받을 수 있다는 증서를 받게 된다.

재닛 옐런(Janet Yellen) 미 재무장관은 미국 은행 시스템이 여전히 탄력적이고, 규제당국은 SVB 파이낸셜의 붕괴 영향에 대처할 수 있는 효과적인 수단을 가지고 있다고 말했다. 옐런 장관의 발언은 시장을 진정시키고 투자자들의 추가적 공포를 막기 위한 것이었다.

로렌스 서머스(Lawrence Summers) 전 재무장관도 SVB 파이낸셜이 미국 금융 시스템에 위기를 초래하지는 않을 것이라고 말했다.

투자자 심리(AAII)

낙관적 심리(향후 6개월 동안 증시 상승 기대)는 1.8%p 상승한 23.4%였다. 역사적 평균 37.5%보다 여전히 낮았다.비관적 심리(향후 6개월 동안 증시 하락 기대)는 6.2%p 상승한 44.8%였다. 2002년 12월 29일(47.6%) 이후 최고치이며 역사적 평균 31%보다 높았다.

2023년 미국 및 유럽 주요 지수 실적(YTD) 순위는 다음과 같다.

- 이탈리아 FTSE MIB +11.53%

- 스페인 IBEX 35 +10.04%

- 프랑스 CAC 40 +9.32%

- 유로존 Euro Stoxx 50 +8.90%

- 독일 DAX +8.13%

- 일본 닛케이 225 +6.66%

- 미국 나스닥 종합 +6.42%

- 중국 상하이 선전 CSI 300 +3.54%

- 영국 FTSE 100 +2.24%

- 미국 S&P 500 +0.58%

- 미국 다우존스 -3.73%

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

!["HBM 좋지만…" 증권가 'SK하이닉스 목표가' 낮추는 이유 [종목+]](https://img.hankyung.com/photo/202411/ZA.38418137.3.jpg)