노후에 불리한데…은퇴자 96% 왜 퇴직연금 한꺼번에 받을까 [정의진의 경제현미경]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

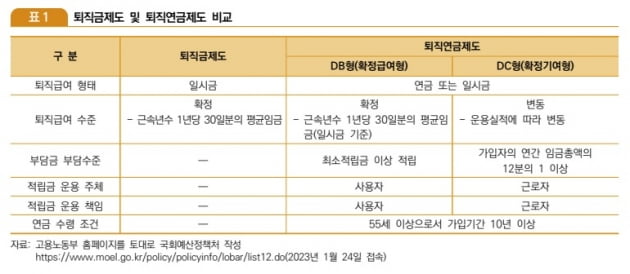

정부와 국회 예산정책처 등에 따르면 한국의 퇴직급여 제도는 크게 '퇴직금 제도'와 '퇴직연금 제도' 등 둘로 나뉜다. 계속근로기간이 1년 이상인 근로자가 있는 사업장은 '근로자퇴직급여 보장법'에 따라 두 제도 중 하나는 반드시 도입해야 한다.

문제는 퇴직연금을 회사가 도입해도, 가입자인 근로자가 은퇴한 후에 퇴직연금 계좌에 적립된 퇴직급여를 연금으로 받지 않고 일시금으로 꺼내 쓴다는 점이다. 고용노동부가 지난해 발표한 '퇴직연금 운용현황 통계'에 따르면 2021년 만 55세인 퇴직연금 수급 연령 요건을 충족해 수급을 개시한 퇴직연금 계좌 39만7270개 가운데 일시금으로 돈이 빠져나간 계좌가 38만286개로 95.7%를 차지했다. 연금 형태로 수급을 시작한 계좌는 1만6984개(4.3%)에 그쳤다.

한국과 달리 선진국들은 퇴직연금을 일시금으로 수령하거나 중도인출할 경우 패널티를 부과하는 등의 제도적 장치를 통해 퇴직급여를 대부분 연금으로 수령하도록 하고 있다.

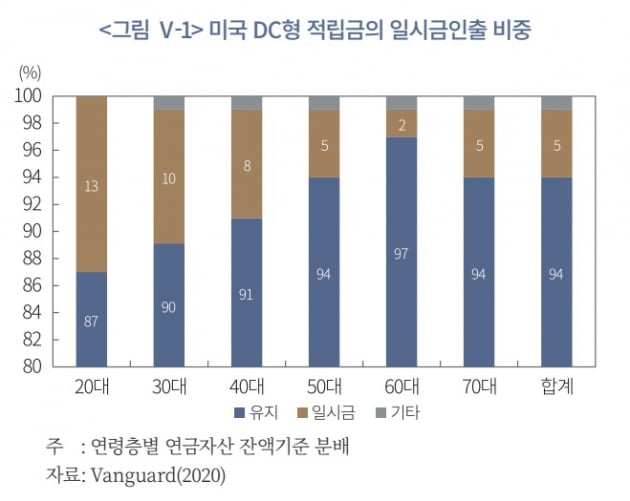

미국은 은퇴가 시작되는 60대의 경우 연금자산이 일시금으로 인출되는 비중이 2020년 기준 2%에 불과하다. 중도인출까지 합친 전 연령층을 기준으로 삼아도 일시금 인출 비중은 5%에 그쳤다.

송홍선 자본시장연구원 선임연구위원은 "미국에 강제적인 연금화 제도는 없지만, 연금에 대해 부과하고 있는 기본적인 세제 혜택 속에서도 가입자는 자기 계산에 따라 연금화를 선택하고 있다는 의미"라고 분석했다.

스위스는 아예 일시금을 원칙적으로 금지하고 은퇴 시점에 연금 수령을 강제화했다. 호주는 연금을 강제화하진 않았지만, 20만호주달러(약 1억7000만원) 이상을 일시금으로 인출할 경우 최고세율로 세금을 중과해 연금 수령을 유도하고 있다.

만 55세 전에 중도에 인출해도 한국은 납입할 때 받은 세액공제 혜택을 반납하고 운용과정에서 불어난 금액에 대해서만 16.5%의 기타소득세를 부과할 뿐, 미국처럼 추가적인 패널티는 적용되지 않는다. 개인 입장에서 중도에 퇴직급여를 연금계좌에서 인출해도 크게 불리한 점이 없는 셈이다.

한국은 중소기업과 대기업 사이에 퇴직연금 도입률 차이가 크게 나타난다는 점도 문제로 꼽힌다. 은퇴 후에 중소기업 은퇴자와 대기업 은퇴자 사이에 소득 격차가 더욱 벌어지는 결과로 이어질 가능성이 높기 때문이다.

남희 국회 예산정책처는 추계분석관은 "한국 퇴직연금은 기업 규모에 따른 노후소득 보장 격차가 지속되고 있고, 저조한 연금화율, 저조한 가입률 등의 문제점이 있다"며 "영국의 퇴직연금 자동가입제도, 미국의 조기인출에 대한 패널티 및 일시금 수령에 대한 과세부과체계 등 주요국의 퇴직연금 관련 제도 개선방안을 참고해 퇴직연금 활성화 방안을 모색해야 한다"고 강조했다.

정의진 기자 justjin@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![뉴욕 주재원도 깜짝 놀랐다…美서 두 배 비싼데도 '불티' [하수정의 티타임]](https://img.hankyung.com/photo/202303/01.32992865.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)