도이체방크도 흔들…국내은행 불안심리 전이

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

<앵커>

실리콘밸리은행 파산 불똥이 크레디트스위스에 이어 도이체방크로 옮겨붙었습니다.

국내은행들에 대한 우려도 커지고 있는 상황인데요.

경제부 신용훈 기자가 도이체방크 사태에 따른 국내은행 영향을 점검합니다.

<기자>

<기자>

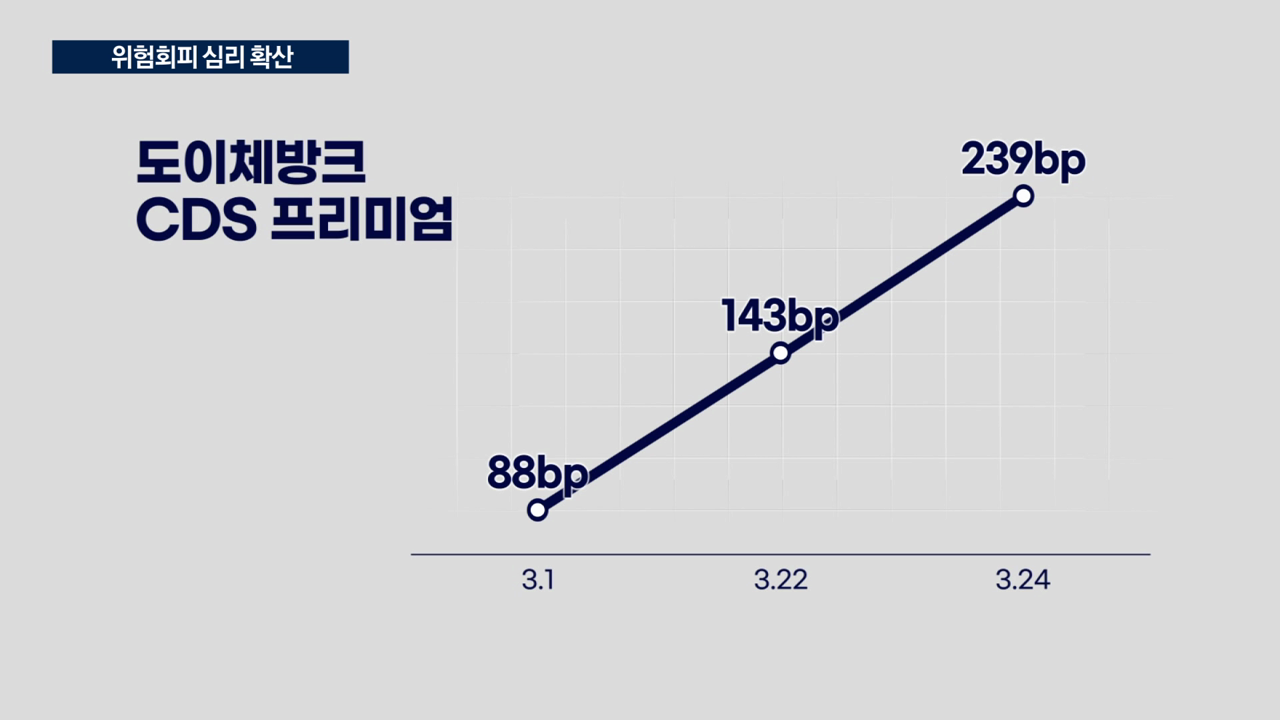

이번 도이체방크 주가 급락의 원인은 CDS 프리미엄이 급등 했기 때문입니다.

이달 초 88bp 수준이던 도이체방크의 CDS 즉 신용부도스와프 프리미엄은 24일 239bp까지 치솟았습니다.

CDS는 기업이 파산할 경우 손실을 보전해주는 파생상품인데 이 CDS의 프리미엄이 높으면 부도위험이 높다는 것을 의미합니다.

이처럼 도이체방크의 CDS 프리미엄이 치솟은 이유는 크레디트스위스가 UBS에 인수된 뒤 갖고 있던 조건부자본증권 즉 코코본드가 상각 처리 되면서부터 입니다.

코코본드란 은행 경영이 악화되면 투자자 동의없이 강제로 보통주식으로 전환되거나 상각된다는 조건이 붙은 회사채를 말합니다.

크레디트스위스의 코코본드가 휴지조각이 되면서 불안심리가 또 다른 은행인 도이체방크로 옮겨간 겁니다.

[황세운 자본시장연구원 선임연구위원 : 2016년에 도이치뱅크는 발행되었던 코코본드에 대한 이자 지급을 제대로 제때 하지 못해서 사실 상당히 큰 곤욕을 치렀던 경험이 있습니다. 사례가 있기 때문에 코코본드에 대한 우려가 발생했을 때 우선적으로 우려가 제기되는 은행이 될 수밖에 없었다]

블룸버그에 따르면 도이체방크가 발행한 코코본드는 유럽 평균 보다 조금 많은 약 91억달러, 우리돈 12조원 규모입니다.

하지만 크레디트스위스의 상각된 코코본드 22조원과 비교하면 10조원이나 적습니다.

또 도이체방크의 지난해 순수익은 7조원으로 전년비 160% 성장했고 유동성커버리지 비율도 142%로 안정적 입니다.

해외발 위기에 불안심리가 가중되고 있는 국내 은행도 유동성 위기라 생각할 만한 데이터가 나오지 않고 있는 것은 마찬가지 입니다.

금융지주를 제외한 은행들의 코코본드 발행 규모는 12조원으로 전체 자산(250조원)의 5% 수준에 불과합니다 .

유동성커버리지비율은108%('22년 9월 집계)로 1년 전의 97%보다 11%포인트 가량 높아졌습니다.

CDS프리미엄 역시 45bp(17일 기준)수준으로 지난해 말 56bp에서 계속해서 떨어지고 있습니다

해외 은행발 불안심리만 아니면 투자자금이 급격히 빠져나갈 이유는 없는 셈입니다.

한국경제TV 신용훈 입니다.

영상편집 : 강다림

CG : 신현호

![대동 "중대형 트랙터 시장 공략해 '유럽 신흥강자' 될 것" [원종환의 中企줌인]](https://img.hankyung.com/photo/202411/01.38542865.3.jpg)