삼성, 외환위기 후 첫 반도체 감산…"R&D 투자는 확대할 것"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'재고 30조' 부담에 인위적 감산…"하반기 업황 반등"

반도체 물량 6개월치 쌓여

D램 고정거래가 1년새 반토막

공급량 감소 후 재고 줄어들면

구매 증가→가격 반등 '선순환'

"30% 수준 감산해야 의미 있어"

삼성 "클린룸 등 인프라 투자 지속"

AI 발달로 인한 미래 수요 대비

반도체 물량 6개월치 쌓여

D램 고정거래가 1년새 반토막

공급량 감소 후 재고 줄어들면

구매 증가→가격 반등 '선순환'

"30% 수준 감산해야 의미 있어"

삼성 "클린룸 등 인프라 투자 지속"

AI 발달로 인한 미래 수요 대비

삼성전자가 7일 배포한 ‘1분기 잠정실적 설명자료’에 적혀 있는 감산의 이유다. 에둘러 표현했지만 “반도체 재고가 많이 쌓여 상황이 녹록지 않다”는 의미로 해석된다. 삼성전자는 지난 6~7개월간 반도체 재고는 불어나는데 가격은 급락하는 최악의 시기를 보냈다.

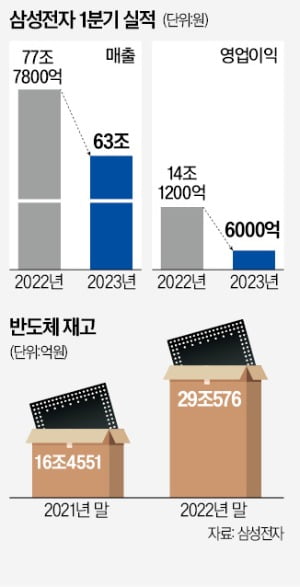

○눈덩이처럼 불어난 재고

감산을 공식화한 건 반도체 재고가 눈덩이처럼 불어난 탓이다. 지난해 말 기준 삼성전자 DS(디바이스솔루션)부문의 재고자산은 29조576억원에 달했다. 약 5~6개월 동안 생산하지 않고도 고객 주문에 대응할 수 있는 수준이다. 1년 전인 2021년 말(16조4551억원) 대비 76.6% 급증했다.

○주요 주주도 삼성에 ‘감산’ 압박

기업 입장에선 재고가 쌓여도 가격이 오를 것이란 확신이 있으면 버틸 수 있다. 하지만 현재 메모리 반도체 시장 상황은 반대다.기업 간 대량 거래 때 활용되는 D램 고정거래가격은 지난해 초 3.41달러에서 올 3월 1.81달러로 하락했다. 낸드플래시 고정거래가격도 2022년 5월 4.81달러에서 지난달 3.93달러로 내려왔다. 올해 2분기 전망도 긍정적이지 않다. 시장조사업체 트렌드포스에 따르면 2분기 D램 평균판매단가(ASP)는 전 분기 대비 10~15% 하락할 전망이다. 반도체업계 관계자는 “향후 두세 분기 동안 가격이 더 떨어질 것이란 예상이 우세했다”며 “가격이 떨어지면 재고자산 ‘평가손실’이 불어나 부담이 커진다”고 말했다.

○“하반기 업황 반등 기대”

시장에선 삼성전자가 어느 정도 강도로 감산할지에 대한 관심이 커지고 있다. 김양재 다올투자증권 연구원은 “삼성전자는 이미 라인 재조정, 연구개발용 웨이퍼 투입 등을 통해 15~20% 정도의 감산 효과를 거두고 있다”며 “25~30% 정도의 감산이 이뤄져야 삼성전자가 말한 ‘의미 있는 수준’이 될 것”이라고 말했다. 마이크론은 지난해 9월 ‘20% 감산’을 공식화했다. SK하이닉스는 ‘30% 안팎’ 수준이라는 분석이 우세하다.업황 반등 시기가 하반기로 당겨질 것이란 전망도 나온다. 지난해 4분기 기준 D램 시장의 45.1%, 낸드플래시의 33.8% 점유율을 기록한 삼성전자가 공급량을 줄이기로 한 만큼 ‘공급량 감소→재고 감소→구매 증가→가격 반등’ 순으로 시장이 개선될 것이란 얘기다. 반도체업계 관계자는 “올 하반기 메모리 업황이 바닥을 찍을 것이란 기대가 커지고 있다”고 말했다. 삼성전자는 중장기적인 관점의 인프라·연구개발(R&D) 투자는 오히려 “확대할 계획”이라고 밝혔다. 인공지능(AI) 기술의 발달로 반도체 수요가 늘어날 것으로 예상되기 때문이다.

황정수/김익환 기자 hjs@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)