"저축은행서 돈 빼라"…금융권 뒤흔든 '지라시' 누가 돌렸나 [조미현의 Fin코노미]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

!["저축은행서 돈 빼라"…금융권 뒤흔든 '지라시' 누가 돌렸나 [조미현의 Fin코노미]](https://img.hankyung.com/photo/202304/01.33150756.1.jpg)

해당 저축은행 측은 곧장 "전혀 사실이 아니다"며 "경찰 측에 수사 의뢰했다"고 해명했습니다. 저축은행중앙회는 "해당 저축은행의 지난해 말 기준 건전성 비율은 매우 양호한 수준"이라며 "유동성 비율도 저축은행 감독규정에서 정한 규제 비율보다 충분히 상회하는 수준에서 안정적으로 관리되고 있다"고 설명했습니다. 금융감독원 역시 "현재 저축은행 수신 등에는 전혀 문제가 없는 상태"라고 밝혔습니다.

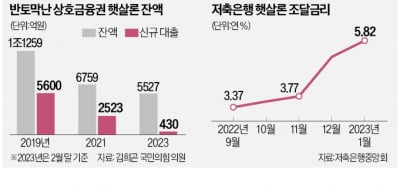

이날 '지라시 소동'을 단순 해프닝으로 보기 어려운 건 금융 산업에서는 잘못된 정보 하나가 '없는 위기'를 만들어낼 가능성이 크기 때문입니다. 최근 부동산 PF 대출 부실 우려가 한국의 금융 시스템의 '뇌관'으로 주목되는 상황에서는 더욱 그렇습니다. 지난달 실리콘밸리은행(SVB)을 파산으로 몰고 간 뱅크런(대규모 인출 사태)은 이틀도 채 안 걸렸습니다. 약 55조원에 달하는 예금이 스마트폰으로 36시간 만에 빠져나갔습니다. 실제 지라시에 언급된 저축은행의 고객들이 지라시를 믿고 예금을 대규모로 인출했다면 상상만 해도 아찔합니다.

부동산 경기가 악화하면서 PF 대출 부실에 대한 경고음이 울리고 있는 건 사실입니다. 하지만 상대적으로 저축은행은 캐피탈·증권사 등과 비교했을 때 관리 감독이 강한 편입니다. 예컨대 저축은행은 PF 사업 자금의 20% 이상을 자기자본으로 조달할 수 있는 차주에 대해서만 대출이 가능합니다. 캐피탈·증권사 등은 이런 규제를 받지 않습니다. 한국신용평가에 따르면 건당 평균 취급액도 캐피탈·증권사 경우 100~300억원이지만, 저축은행은 30억원에 그칩니다.

저축은행연합회 측은 최초 지라시 유포자와 접촉한 결과 "허위 사실 유포자와 접촉 결과 관련 내용에 대해 횡설수설하는 등 사실관계를 명확히 설명하지 못하고 있다"고 전했습니다. 기자도 계속해서 통화를 시도했지만, 연결이 되지 않았습니다. 지라시 최초 유포자는 형법상 '신용훼손죄'로 처벌을 받을 것입니다. 5년 이하의 징역 또는 1500만원 이하의 벌금입니다. 나라 경제를 뒤흔들 수도 있었던 행위였다는 걸 감안하면, 처벌이 더 강해도 이상하지 않습니다.

조미현 기자 mwise@hankyung.com

![자취 감춘 '연 5% 정기예금'…'이 은행'에는 있다는데 [조미현의 Fin코노미]](https://img.hankyung.com/photo/202304/01.33130743.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)