에코프로비엠, 5000억 CB 발행 추진…"현 주가 대비 10~15% 할증"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

양극재 설비 투자 확대에 활용

▶마켓인사이트 4월 13일 오후 3시40분

2차전지 양극재업체 대장주인 에코프로비엠이 사모펀드(PEF) 운용사 등으로부터 최대 5000억원을 조달한다. 자금 조달 성공 여부는 2차전지업계 투자심리에도 영향을 미칠 전망이다.

13일 투자은행(IB)업계에 따르면 에코프로비엠은 최근 중대형 PEF, 자산운용사 등에 전환사채(CB) 투자제안서(RFP)를 배포했다.

회사는 주주 배정 증자와 제3자 배정 증자 등을 고심하다 CB 발행을 결정한 것으로 알려졌다. 회사 측은 CB 발행을 통해 4000억~5000억원을 조달할 계획이다.

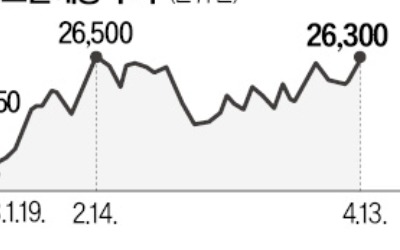

CB 발행 조건은 회사 측에 유리하다는 평가다. 주식 전환가격은 최근 주가 수준에서 10~15% 할증됐다. 쿠폰금리와 평균만기수익률(YTM)은 0%다. 투자자들은 최근 급등한 에코프로비엠 주가 때문에 투자 여부를 고민하고 있지만 회사 측은 자금 조달을 확신하는 것으로 전해졌다. 이날 에코프로비엠 종가(26만8500원)는 연초 9만3400원의 세 배 수준이다.

에코프로비엠은 투자금을 설비 투자에 활용할 계획이다. 에코프로비엠은 연산 18만t 수준인 양극재 생산 규모를 2027년 말까지 71만t으로 늘릴 예정이다.

차준호 기자 chacha@hankyung.com

2차전지 양극재업체 대장주인 에코프로비엠이 사모펀드(PEF) 운용사 등으로부터 최대 5000억원을 조달한다. 자금 조달 성공 여부는 2차전지업계 투자심리에도 영향을 미칠 전망이다.

13일 투자은행(IB)업계에 따르면 에코프로비엠은 최근 중대형 PEF, 자산운용사 등에 전환사채(CB) 투자제안서(RFP)를 배포했다.

회사는 주주 배정 증자와 제3자 배정 증자 등을 고심하다 CB 발행을 결정한 것으로 알려졌다. 회사 측은 CB 발행을 통해 4000억~5000억원을 조달할 계획이다.

CB 발행 조건은 회사 측에 유리하다는 평가다. 주식 전환가격은 최근 주가 수준에서 10~15% 할증됐다. 쿠폰금리와 평균만기수익률(YTM)은 0%다. 투자자들은 최근 급등한 에코프로비엠 주가 때문에 투자 여부를 고민하고 있지만 회사 측은 자금 조달을 확신하는 것으로 전해졌다. 이날 에코프로비엠 종가(26만8500원)는 연초 9만3400원의 세 배 수준이다.

에코프로비엠은 투자금을 설비 투자에 활용할 계획이다. 에코프로비엠은 연산 18만t 수준인 양극재 생산 규모를 2027년 말까지 71만t으로 늘릴 예정이다.

차준호 기자 chacha@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)