역시 거꾸로 가는 일본…다들 갚는데 나홀로 위험채권 발행

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

스미토모·미쓰비시, CS사태 후 코코보드 잇따라 판매

블룸버그통신은 19일(현지시간) 일본 스미토모 미쓰이 파이낸셜그룹이 1400억엔(1조3000억원) 규모의 코코본드를 발행했다고 보도했다.일본의 또 다른 대형은행인 미쓰비시 UFJ 파이낸셜그룹도 다음달 중순에 코코본드 판매에 나설 계획이다.

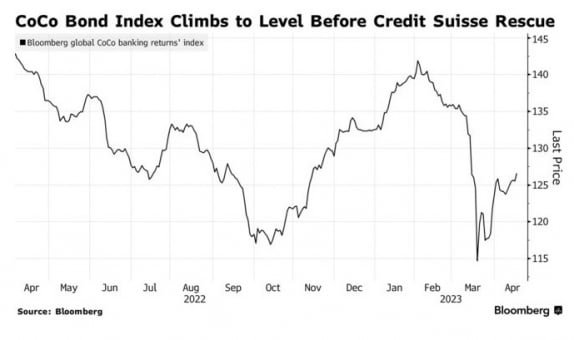

스미토모의 코코본드는 실리콘밸리은행(SVB)이 파산한 뒤 세계 주요 은행 중 처음으로 발행하는 신종자본증권으로 '은행 위기'가 완화하고 있다는 신호라고 블룸버그는 전했다. 특히 올해 엔화표시 채권 중 가장 규모가 큰 거래로 일본에선 비교적 위험한 채권에 대한 수요가 있다는 점을 보여준다는 게 블룸버그의 분석이다. 이런 분위기 속에서

코코본드로 불리는 AT1은 은행에서 판매하는 채권 중 가장 위험한 상품으로 간주된다. 은행의 자본 비율이 일정 수준 이하로 떨어지면 채권 보유자에게 손실을 입히거나 주식으로 강제 전환되도록 설계됐기 때문이다.

프리 드 실바 블룸버그 인텔리전스 수석 애널리스트는 "이번 거래를 통해 일본의 메가뱅크가 여전히 상대적으로 낮은 금리로 중순위 자본증권을 발행할 수 있다는 점을 확인됐다"고 평가했다. 이어 "글로벌 코코본드 시장은 국가별로 상이한 모습을 보여주고 있지만 올바른 방향으로 나아가고 있는 단계로 판단된다"고 덧붙였다.

워싱턴=정인설 특파원 surisuri@hankyung.com

!["에너지 회사로 불러달라"…스토리지 360% 성장 [테슬라 실적분석③]](https://img.hankyung.com/photo/202304/01.33218960.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)