'뱅크런(예금 대량 인출)' 사태를 겪으면서 몰락한 스위스 2위 은행 크레디트 스위스(CS)에서 올 1분기 91조원의 자금이 빠져나간 것으로 드러났다. CS를 인수·합병(M&A)한 UBS그룹은 은행 정상화에 박차를 가할 전망이다.

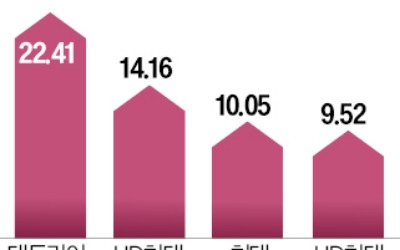

24일(현지시간) CS는 1분기 실적 발표를 통해 이 기간에 총 610억 스위스프랑(690억 달러)의 예금이 은행에서 빠져나갔다고 발표했다. CS의 주력인 자산관리 부서에서만 이 기간 고객자산의 9%가 인출되는 등 1년 전과 비교해 예금 잔액이 절반으로 쪼그라들었다. CS의 1분기 조정 세전 손실은 13억 스위스프랑을 기록했고, 조정 전 1분기 순익은 124억 스위스프랑을 기록했다. 이는 신종자본증권 등 자본으로 전환할 수 있는 채무상품인 'AT1 채권'이 전량 상각 처리되면서 발생한 회계상 이익으로, 왜곡된 수치다. AT1 채권 보유자들은 스위스 금융당국의 상각 처리에 반발해 소송을 제기한 상태다.

스위스 당국은 CS 파산을 막기 위해 이 은행의 채무 150억 프랑을 정부가 책임지기로 하고, 스위스 1위 은행 UBS에게 CS 인수를 유도했다. 167년의 역사를 갖고 있는 CS는 지난달 19일 UBS에 넘어갔다. 최종 M&A 절차는 2분기 안에 마무리될 예정이다. UBS의 CS 인수는 스위스 금융 '빅2'가 결합한 최초의 사례다. 다만 이날 공개된 CS의 고객자산 유출 속도는 전례가 없을 정도로 빨라 UBS에 부담이 되고 있다.

CS는 수년 전부터 돈세탁 방조 등 스캔들에 시달리면서 고전해왔다. 작년 4분기에는 직원 9000명을 감축하는 대규모 구조조정에 착수하면서 정상화를 꾀했다. 하지만 4분기 1400억 스위스프랑에 육박하는 예금 및 자산 인출이 일어나면서 위기가 예고됐다. 큰 비용을 들이지 않고 어부지리로 경쟁 은행을 손에 넣은 UBS가 CS의 고객 이탈을 저지하고, 은행 정상화에 성공할 수 있을지 주목된다.

CS는 구조조정 비용 등 수익에 미치는 부정적 영향을 고려할 때 올해 상당한 수준의 손실을 예상한다. CS 측은 "UBS와의 합병 발표 전후 고객 자산 유출이 가장 심했고 지금은 훨씬 낮은 수준으로 안정화됐다"며 "다만 고객자산 감소에 따라 올해 자산관리 부문에서 상당한 손실을 초래할 가능성이 높다"고 말했다.

이지훈 기자

![트럼프 "인도 관세 큰 문제"…모디, '메가 파트너십' 될 것 [HK영상]](https://img.hankyung.com/photo/202502/01.39513199.3.jpg)

![바지 뒷주머니에 꽂은 휴대폰 '폭발'…위험천만 순간 [영상]](https://img.hankyung.com/photo/202502/01.39511439.3.gif)