"상반기 실적부진 깊다"…증권가 LG이노텍 목표가↓

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

키움, 목표가 40만→36만 조정

하나도 목표가 38만→33만 변경

하나도 목표가 38만→33만 변경

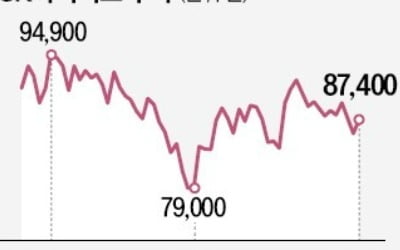

28일 키움증권은 LG이노텍의 목표주가를 종전 40만원에서 36만원으로 내렸다. 하나증권도 이날 기존 38만원에서 33만원으로 하향 조정했다. 전일 LG이노텍은 전 거래일과 같은 25만7500원에 장을 마쳤다.

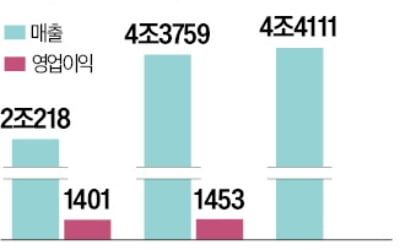

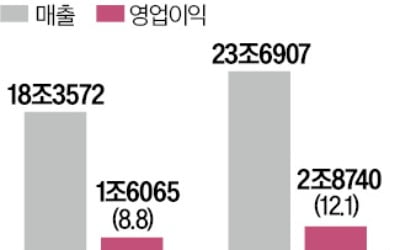

앞서 전일 LG이노텍은 이번 1분기 매출액이 전년 동기 대비 11% 증가한 4조3759억원을, 영업이익은 60% 급감한 1453억원으로 집계됐다고 밝혔다. 영업이익은 당초 시장이 우려했던 것보단 선방했는데, 광학솔루션의 수익성이 매출액 감소폭 대비 선방한 영향이라는 게 증권가 분석이다. 다만 기판소재 부문은 북미 고객사향 물량 감소로 인해 저조한 수익성이 지속됐다.

하지만 2분기에 대한 시선은 대체로 어둡다. 김록호 하나증권 연구원은 "전통적인 비수기인 2분기의 경우 광학솔루션의 매출액이 전분기 대비 29% 감소해 고정비 부담이 확대되며 적자 전환할 것으로 보인다"며 "광학솔루션 부문은 올 하반기 신규 공급해야 하는 모듈과 액츄에이터를 위해 투자를 늘리고 있어 감가상각비 부담도 높아진 상황"이라고 말했다.

김지산 키움증권 연구원은 2분기 488억원의 영업손실을 예상했다. 시장 추정치(컨센서스)를 밑도는 성과다. 김 연구원은 "당초 아이폰 15 시리즈향 광학솔루션의 조기 출하를 기대했지만, 스마트폰 시장 침체와 아이폰 14 시리즈 판매 부진 상황을 감안해야 할 것"이라며 "예년처럼 3분기에 신규 출하가 시작될 것으로 예상된다"고 밝혔다.

다만 하반기 실적 모멘텀(상승동력)을 두고선 이견이 없는 분위기다. 이른바 '상저하고'의 흐름을 보일 것이란 예상이다.

김록호 연구원도 "하반기 기회요인이 많을 것인 만큼 비중확대를 고민할 시기가 다가왔단 판단"이라며 "아울러 직전 모델의 판매량이 부진했기 때문에 기저효과도 기대할 수 있을 것"이라고 했다.

신민경 한경닷컴 기자 radio@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)