"S&P500 9월 전 4400 간다"…침체 우려 뒤집는 장밋빛 전망

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

스티펠 전략가 "목표치 5% 상향할 것"

"근원 PCE 가격지수 상승률 큰 폭 둔화"

"실적 불황만 면하면 중반부터 경기회복"

"근원 PCE 가격지수 상승률 큰 폭 둔화"

"실적 불황만 면하면 중반부터 경기회복"

9일 마켓워치에 따르면 미국 투자은행 스티펠의 주식 부문 수석 전략가인 배리 배니스터는 8일(현지시간) 고객들에게 보낸 메모에서 “S&P500지수의 목표치를 기존 4200에서 2~3분기 4400으로 5% 상향할 것”이라고 밝혔다.

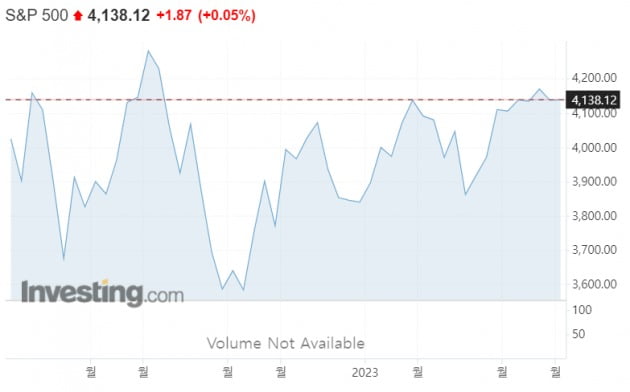

월가 컨센서스와는 다소 배치되는 관측이다. 전문가들은 그간 올해 1분기 주식 시장이 하락세를 지속한 뒤 연말께 반등할 것이라는 데 의견을 같이했다. 그러나 미국 중앙은행(Fed)이 긴축 정책을 지속하고, 은행 위기나 부채 한도 협상 교착 등 여러 부정적 요인에도 불구하고 미 증시는 양호한 수익률을 냈다. S&P500지수는 올해 들어 이날까지 7.78% 상승했고, 같은 기간 나스닥은 17.11% 급등했다.

4200은 그간 S&P500지수에 대한 심리적 상한선으로 작용해 왔다. 지난해 8월 이후 이 지수는 4200을 넘어본 적이 없다. 마지막으로 4400선을 웃돈 건 지난해 4월 21일이다.

국채 수익률이 금융위기 이전보다 낮은 수준을 유지하고 있다는 점도 이런 전망을 뒷받침한다. 채권 수익률이 낮을수록 주식에 대한 투자자들의 관심이 커질 수밖에 없기 때문이다. 10년 만기 물가연동국채(TIPS)의 실질 수익률은 현재 약 1.2%다. 금융위기 전에는 2~3% 수준이었다.

배니스터는 또 올해 미국 경제가 침체를 피할 수 있을 것으로 예상했다. 그는 “기업들이 주당순이익(EPS)이 2개 분기 연속 뒷걸음질하는 실적 불황만 면한다면 주가는 상승세를 유지할 수 있을 것”이라며 “올해 중반부터 경제가 회복될 것이란 고무적 신호들이 감지된다”고 말했다.

경기방어주보다는 경기순환주에 투자하는 것이 수익률 개선에 도움이 되리라는 조언도 더했다. 애플, 아마존을 비롯한 빅테크(대형 정보기술(IT) 기업)를 포함해 기초 소재부터 금융업을 아우르는 성장주가 지속적인 상승세를 나타낼 수 있으리라는 예측이다.

장서우 기자 suwu@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)