신용경색 시작됐나…美 은행 대출 깐깐해지고 수요 줄었다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

Fed, 은행 대출 담당자 설문조사 공개

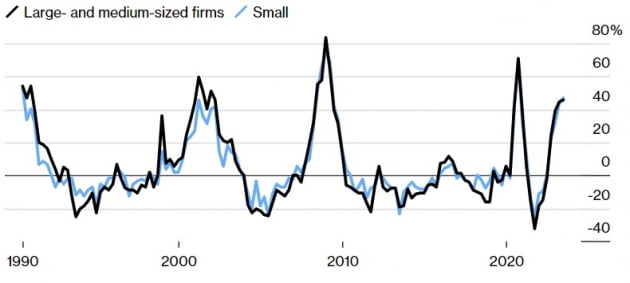

은행 대출 수요 위축 2009년 이후 가장 심각

Fed 금융안정보고서 "경제 활동 둔화할 수도"

은행 대출 수요 위축 2009년 이후 가장 심각

Fed 금융안정보고서 "경제 활동 둔화할 수도"

미국 중앙은행(Fed)이 8일(현지시간) 공개한 은행 시니어 대출 담당자 설문조사(SLOOS)에 따르면 1분기 은행들의 대출 기준은 강화되고 대출 수요는 약화한 것으로 나타났다.

조사 결과 대기업과 중소기업에 대한 상업 및 산업 대출 기준을 강화했다고 답한 담당자는 46%에 달했다. 이는 지난해 4분기의 44.8%에서 1.2%포인트 늘어난 것이다. 지난 3월 SVB 파산 사태를 전후로 대출 기준이 깐깐해졌다는 얘기다.

담당자들은 대출 기준을 강화한 이유로 △불확실한 경제 전망 △위험 허용 범위 감소 △산업별 문제 악화 △현재 혹은 향후 유동성 상태의 악화 등 꼽았다. 담당자들은 또 내년에도 이런 문제가 지속할 것으로 전망했다.

특히 이번 조사에서 상업 및 산업 대출 수요가 감소했다고 답한 담당자는 1분기 55.6%에 달했다. 이는 글로벌 금융 위기 직후인 2009년 이후 가장 높다고 블룸버그통신은 전했다. 이 비중은 작년 4분기에는 31.3%에 그쳤다.

신용경색은 상업 및 산업 대출뿐만 아니라 부동산 대출(모기지)과 신용대출, 신용카드 등 가계 부채 상품에서도 광범히 하게 나타났다.

마이클 페롤리 JP모간체이스 수석 이코노미스트는 이번 조사에 대해 “대출 공급이든 수요든 큰 그림에서 암울한 전망을 보여준다”고 지적했다.

상황이 악화하자 일각에선 신용 경색이 경기 침체까지 야기할 수 있다는 경고가 나온다.

오스탄 굴스비 시카고 연은 총재는 이날 야후파이낸스와 인터뷰에서 “신용 위축은 시작되고 있다”며 “경기 침체의 가능성이 있다고 말해야 한다”고 말했다. 이는 최근 제롬 파월 Fed 의장이 기자회견에서 경기침체보단 경제의 완만한 성장을 언급했던 발언과는 다소 결이 다르다.

◆신용 경색 가시화…Fed "신용 공급 더 위축할 수도"

SVB 파산 사태 이후 뉴욕 시그니처은행에 이어 퍼스트리퍼블릭 은행까지 붕괴하면서 미국 내 신용 경색이 가시화되고 있는 모습이다.Fed가 이날 발표한 금융안정 보고서는 신용 경색 우려로 인한 경제 활동 둔화 가능성이 언급됐다. 퍼스트리퍼블릭이 JP모간체이스에 매각된 후 처음 공개한 금융 안정 보고서다. Fed는 은행시스템 압박을 지속적인 인플레이션, 금리 인상 등과 함께 미국 금융시스템이 직면한 주요 위험 요소로 꼽았다.

Fed는 보고서에서 “경제전망, 신용 여건, 자금 유동성에 대한 우려가 은행이나 다른 금융기관들의 경제에 대한 신용 공급을 더욱 위축시킬 수 있다”며 “신용의 급격한 위축은 기업과 기계의 자금조달 비용을 높여 경제 활동을 잠재적으로 둔화시킬 것”이라고 지적했다.

이날 뉴욕 연방준비은행(연은)이 이날 발표한 4월 소비자 전망 설문조사 결과도 이런 점을 뒷받침한다. 이 지표는 10일 미국 소비자물가지수(CPI)를 앞두고 발표돼 더욱 주목된다.

뉴욕 연은이 내놓은 4월 소비자 전망 설문조사 결과에 따르면 1년 후 소비자 지출은 5.2% 증가할 것으로 예상됐다. 이는 전월(5.7%)보다 하락한 수치로 2021년 9월 이후 가장 낮다. 소비 둔화가 본격화할 것이라는 해석이 나온다.

조사 결과 1년 후 기대 인플레이션은 4.4%로 전월보다 0.3%포인트 하락했다. 3년 후 기대 인플레이션과 5년 후 기대 인플레이션은 각각 2.9%, 2.6%로 전월보다 0.1%포인트씩 상승했다. 미국의 단기 인플레이션이 약간 진정될 거란 얘기다.

CPI를 앞두고 ‘끈적끈적한’ 물가와 경기 침체가 함께 오는 스태그플레이션에 대한 우려도 있다. 로이터통신은 “이번 주 CPI 보고서를 통해 스태그플레이션 시나리오를 가늠할 수 있을 것”이라고 전했다.

신정은 기자 newyearis@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)