유럽 금융당국 "CS 코코본드 상각은 부도 보험금 지급 사유 아냐"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

크레디트스위스 CDS 보험금 지급 사유 불인정

CDS 기초자산보다 코코본드가 후순위에 있어

코코본드 상각 과정에는 정부 개입 없어

CDS 기초자산보다 코코본드가 후순위에 있어

코코본드 상각 과정에는 정부 개입 없어

17일(현지시간) 블룸버그에 따르면 유럽 신용파생상결정위원회(CDDC)는 크레디트스위스가 보유한 코코본드가 상각된 사건이 CDS 보험금 지급 사유가 아니라고 공지했다. 또 스위스 금융감독청(FINMA)이 상각을 지시한 것도 정부 개입이 아니라고 판단했다.

CDDC는 이번 결정이 엘리엇 인베스트먼트 매니지먼트와 핌코뿐만 아니라 바클레이즈, 씨티, 도이체방크, 골드만삭스 등 11개 금융기관으로 구성된 위원회의 만장일치 의견이었다고 덧붙였다.

CDS 투자자들은 이에 반발하며 CDDC에 민원을 제기했다. CS의 코코본드가 CDS의 기초자산인 채권보다 후순위 채권인지를 판단하는 게 주된 내용이다. 코코본드가 계약상 종속성이 없기 때문에 회사채와 다름없다는 주장이었다.

당시 민원 대상인 CDS의 기초 자산은 2000년 발행된 20년 만기 회사채였다. 만약 코코본드가 회사채와 동일한 지위를 지니거나, 선순위인 채권으로 분류된다면 계약에 따라 정부 개입에 의한 부도금 지급 사유를 인정받을 수 있다.

하지만 CDDC 위원들은 민원과 정반대로 코코본드가 후순위 채권이라고 판단했다. 때문에 부도금 지급 사유가 발생하지 않는다고 공시한 것이다. CDS와 무관하다는 판단이다.

CDDC는 상각 과정에서 정부 개입이 발생하지 않았다고 판정했다. FINMA가 강제로 CS의 코코본드를 상각하라고 명령한 게 아니라 사실상 승인에 가깝다는 해석이다. 코코본드가 다른 유가증권과 달리 후후 순위(Junior) 채권으로 분류돼서다. 명령이 없었더라도 상각했을 상황이라는 설명이다.

CDS에 투자한 헤지펀드의 손실이 커질 것이란 전망이다. 포식스쓰리 캐피털, 디어미터 캐피털 등 헤지펀드는 CDDC가 보험금 지급을 승인하는 데 배팅했다. 실제 보험금 수령을 노리고 CDS를 매수한 것이다.

일반적으로 CDS에 투자하는 목적은 헤징이다. 해당 기업의 주식을 매수하는 동시에 CDS를 사들여 주가 하락으로 인한 손실을 줄이려는 전략이다. 하지만 헤지펀드는 실제 부도 가능성이 높은 기업의 CDS를 매수해 부도 시 지급되는 보험금으로 이익을 내려 한다. 시티그룹, 바클레이스 등은 후순위로 밀릴 가능성을 고려해 CDS 투자를 자제하라고 권고한 바 있다.

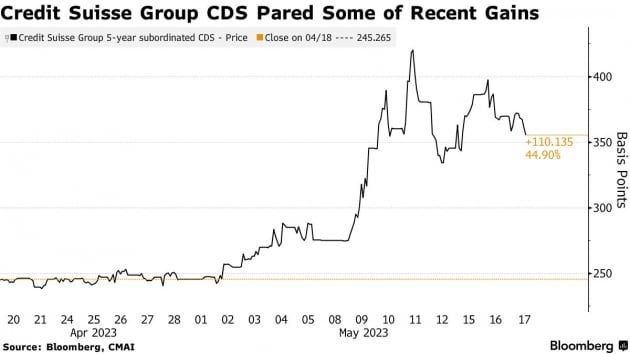

CDDC의 이번 판결로 인해 크레디트스위스의 CDS프리미엄은 소폭 하락했다. 이달 초 400bp(1bp=1%포인트)에 육박했지만 17일 350bp까지 내려앉았다. 미국의 채권 데이터업체 중앙예탁기관에 따르면 CDS 규모도 3월 17일 200억달러에서 이달 5일 196억달러로 감소했다.

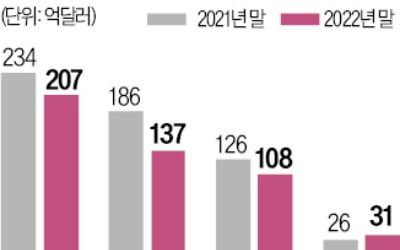

업계에선 CDS 시장 전체가 축소되는 현상이 가속할 것이란 전망이 나온다. 금융 당국이 CDS 시장의 투명성을 제고하기 위해 표준화를 추진하고 있어서다. 지난해 말 세계 CDS 시장 규모는 9조 7000억달러를 기록했다. 2007년에 비해 84%가량 감소했다.

오현우 기자 ohw@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)