[마켓PRO 칼럼] "하반기엔 선진국과 신흥국 경기 차별화 예상"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO 칼럼] "하반기엔 선진국과 신흥국 경기 차별화 예상"](https://img.hankyung.com/photo/202306/01.33634747.1.png)

![[마켓PRO 칼럼] "하반기엔 선진국과 신흥국 경기 차별화 예상"](https://img.hankyung.com/photo/202306/01.33635664.1.jpg)

![[마켓PRO 칼럼] "하반기엔 선진국과 신흥국 경기 차별화 예상"](https://img.hankyung.com/photo/202306/01.32279315.1.jpg)

하반기에는 선진국과 신흥국의 경기 차별화가 예상된다. 선진국에서는 대표적으로 미국의 경기 둔화 전망이 우세하다. 미국 중앙은행(Fed)에서 물가 안정을 목표로 금리를 계속 인상하고 있다. 이러한 고금리 정책으로 인해 내수 등 수요는 더 위축될 것으로 보인다.

미국 중앙은행 역시 2023년 연간 성장률이 1%를 밑돌 것으로 예상하여 하반기에는 실물경기의 하방 압력이 더 높아질 것으로 관측된다. 따라서 미국의 금리인상도 2분기 혹은 3분기 초에는 종료될 가능성이 높다.

신흥국에서의 경기침체는 이미 지나고 있는 것으로 보인다. 특히 한국 등 아시아 국가의 경우 중국의 경기회복에 따른 영향이 긍정적일 것으로 기대된다. 최근 발표된 중국 소비, 생산, 투자 등의 실물지표가 시장 기대에 다소 못 미쳤다. 하지만 물가상승률이 선진국에 비해 낮다는 점과 지난해 저조한 성장, 특히 봉쇄조치로 인한 경제활동 중단이 올해에는 회복될 것으로 예상돼 수요는 살아날 전망이다.

이러한 선진국과 신흥국의 경기회복 차별화는 대표적으로 물가상승률이 여전히 높은 미국, 유로 등의 경제상황과 물가상승률이 상대적으로 낮거나 안정적인 신흥국, 특히 중국과 아시아 국가의 성장 경로 차이라고 볼 수 있다.

미국 등 선진국의 경기 둔화는 금리에 하방 요인으로 작용할 전망이다. 미국의 금리인상 사이클이 종료되면 시장은 금리인하를 기대하게 되며 이는 국채 금리 등 시장 금리에 하락 요인으로 작용한다. 달러화 역시 금리에 연동한다는 점에서 하반기에는 미국의 경기둔화와 미 중앙은행의 금리인하 기대에 약세를 보일 것으로 예상된다.

또 다른 변수는 지정학적 갈등이다. 러시아와 우크라이나 전쟁이 더 심각한 상황으로 치닫거나, 미국과 중국의 갈등이 심해질 경우 등이다. 이러한 지정학적 갈등이 시장에서 예측하지 못하는 극단적 상황이 발생하지 않는다면 경제 및 시장에 미치는 영향은 일시적일 것으로 판단된다.

* 본 견해는 소속기관의 공식 견해가 아닌 개인의 의견입니다.

![[마켓PRO 칼럼]실적 뒷받침 교육주?…소외된 기업 옥석가릴 때](https://img.hankyung.com/photo/202306/01.33634720.3.jpg)

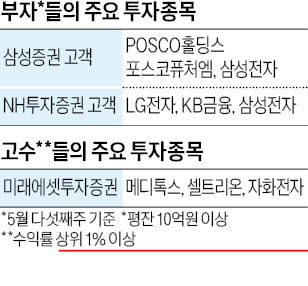

![[마켓PRO] "리튬이 최고야" 포스코그룹주 담는 초고수들](https://img.hankyung.com/photo/202306/AC.31010091.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)