ETF시장 고성장…KB·한투운용 '약진'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

상반기 자산운용사 성적표

한투운용, 순자산 1.5조 급증

KB, 채권형 ETF 승승장구

삼성·미래에셋 양강구도 여전

점유율은 77.8%로 소폭 감소

국내 ETF 순자산 96조원

5개월여간 17조 이상 '껑충'

한투운용, 순자산 1.5조 급증

KB, 채권형 ETF 승승장구

삼성·미래에셋 양강구도 여전

점유율은 77.8%로 소폭 감소

국내 ETF 순자산 96조원

5개월여간 17조 이상 '껑충'

○한투·KB, 순자산 각각 1.5조원 증가

한국투자신탁운용과 KB운용의 성장이 돋보였다. 한국투자신탁운용은 올 들어 지난 8일까지 순자산이 1조4645억원이 늘었다. 연초 대비 증가율이 50%가 넘는다. ‘ACE 종합채권(AA-이상)KIS액티브’ 등 채권 상품과 ‘ACE 미국나스닥100’ 등 미국 인덱스 상품에 자금 유입이 활발했다.

KB운용도 채권 ETF의 성적이 좋았다. 순자산은 연초 6조9845억원에서 이날 8조4343억원으로 1조4498억원(20.75%) 늘었다. 머니마켓펀드(MMF)를 ETF 형식으로 내놓은 ‘KBSTAR 머니마켓액티브’가 ‘효자’ 역할을 톡톡히 했다. 한 달여 만에 순자산이 6885억원 증가했다.

신한자산운용, 한화자산운용은 순자산 증가율이 50%를 훌쩍 넘겼다. 연초부터 이날까지 신한운용의 ETF 순자산 증가율은 83.79%, 한화운용은 60.61%로 조사됐다. 키움투자자산운용도 41.87%의 높은 증가율을 보였다.

신한운용의 경우 배당성장 ETF인 ‘SOL 미국배당다우존스’, 소재·부품·장비 기업들로 구성된 ‘SOL 2차전지소부장Fn’ 등 기존 시장에 없던 새로운 상품을 선보이면서 성장을 이끌었다는 평가를 받았다.

○삼성·미래 “2강 체제 굳힌다”

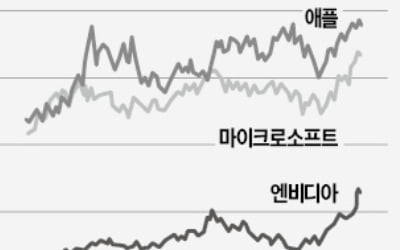

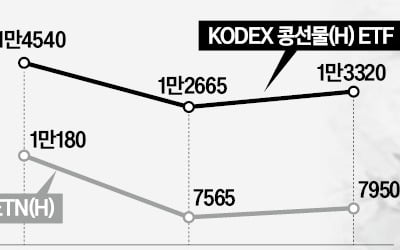

삼성운용과 미래운용은 ‘톱2’의 위치를 다지고 있다. 두 회사의 점유율이 올초 79.95%에서 이날 기준 77.83%로 소폭 감소하자 회사 내부에선 긴장하는 분위기도 읽힌다.업계 1위 삼성자산운용은 순자산이 연초 33조2840억원에서 이날 기준 40조1499억원으로 6조8659억원(20.63%) 늘었다. ‘KODEX 200’·‘KODEX 인버스’와 같은 국내 증시 인덱스 ETF들과 ‘KODEX 종합채권(AA- 이상) 액티브’ ‘KODEX KOFR금리액티브(합성)’ 등 채권 관련 상품이 고객을 끌어모으는 데 역할을 했다. 2위인 미래운용의 순자산도 올 들어 4조7368억원(15.89%) 증가했다. ‘TIGER 미국나스닥100’ ‘TIGER 미국필라델피아반도체나스닥’ 등 해외투자 ETF가 캐시카우였다.

대형 운용사 중에서는 NH자산운용이 올 상반기 부진한 성적표를 받았다. 순자산이 1.73%(251억원) 증가하는 데 그쳤다.

ETF 시장이 연 20%대에 달하는 고성장을 이어가고 있어 운용사 성장세는 당분간 이어질 전망이다. 한 대형자산운용사 대표는 “현재 100조원을 목전에 둔 ETF 시장이 2030년까지 2~3배 이상 늘어날 전망”이라며 “기존 판도를 흔들기 위한 운용사 간 경쟁이 더 치열해질 것”이라고 예상했다.

성상훈 기자 uphoon@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)