"1년 후 주가 맞히면 수익"…확률형 ELB 봇물

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'원금 보장+고수익' 입소문에 인기

주가 상승률 범위 미리 정해둬

만기 때 범위 벗어나면 수익 '0원'

주가 상승률 '범위' 맞히기 어려워

"동전 던지기 확률 게임" 지적도

주가 상승률 범위 미리 정해둬

만기 때 범위 벗어나면 수익 '0원'

주가 상승률 '범위' 맞히기 어려워

"동전 던지기 확률 게임" 지적도

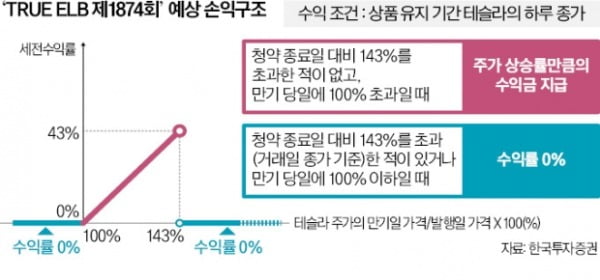

한국투자증권은 지난 7일부터 테슬라를 기초자산으로 하는 ‘TRUE ELB 제1874회’ 청약을 접수하고 있다. 마감은 오는 14일이다. 모집 한도는 50억원이고, 만기는 청약 마감일부터 약 1년 뒤(내년 6월 11일)다.

이 상품은 만기일에 테슬라 종가가 청약 마감일 대비 ‘100% 초과~143% 이하’ 범위에 있으면 원금과 주가 상승률만큼의 수익을 준다. 상품 유지 기간에 테슬라 종가가 조건 가격 범위 아래로 떨어져도 되지만 위로는 한 번도 넘어가면 안 된다. 조건이 미충족되면 만기 때 수익금 없이 원금만 돌려받는다. 물가상승률을 생각하면 사실상 손해라는 지적이다.

삼성증권 NH투자증권 KB증권 키움증권 등도 올 들어 비슷한 구조의 상품을 판매했다. 이런 상품은 지난해까지는 판매가 많지 않았다. 올 들어선 통상 30억~50억원 규모인 청약이 80회 넘게 진행됐다.

이들 ELB는 대부분 만기가 1년이다. 수익 지급 조건이 되는 기초자산 주가의 상승 허용 범위는 15~50% 선이다. 받을 수 있는 수익금은 테슬라를 기초자산으로 하는 상품은 수십%에 달하지만 10%가 안 되는 것도 있다. 이달 청약이 마감된 한국투자증권의 삼성전자와 애플 기반 상품은 조건 달성 시 수익률이 각각 5.3%, 8.4%다.

최근 증시 변동성이 커지며 원금을 보장받고 싶어 하는 투자자가 많아지자 ELB 출시가 잇따르고 있다는 분석이 나온다. 증권사는 외국 기관과 계약을 맺어 위험(리스크)을 회피(헤지)하는 게 보통이다. 투자자에게 받은 돈으로 채권에 투자해 안정적인 수익을 내고, 이 수익금으로 기초자산 종목에 대해 외국 기관이 발행한 콜옵션을 매수한다.

외국 기관은 콜옵션의 리스크가 너무 높아지지 않도록 하기 위해 기초자산 가격이 일정 수준 이상으로 오르면 옵션을 행사할 수 없도록 조건을 붙인다. 이 때문에 기초자산 가격이 일정 범위 내에 있을 때만 국내 증권사가 콜옵션 행사를 통해 수익을 내고, 이를 투자자에게 줄 수 있다.

대세 상승이나 하락은 예측할 수 있지만 특정 종목의 1년 뒤 주가를 비교적 정확하게 맞히는 건 도박에 가깝다는 지적이 나온다. 각 상품의 투자설명서에 따르면 기초자산의 과거 주가 흐름을 봤을 때 수익 조건이 충족될 확률은 5~20% 선이다. 한국투자증권 측은 “시장 상황에 따라 다양한 헤지 전략을 구사해 안정성을 높인 상품”이라고 말했다.

양병훈 기자 hun@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)