증권사 계좌 '노는 돈'…RP·MMF에 넣으니 수익 짭짤하네

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

Cover Story - 파킹형 투자 비법

증권사 예탁금 이자율

연평균 0.5%에 불과

RP·MMF ETF 등

기대수익 연 4% 달해

이달 RP 매도잔액 77조

1월 대비 13조 급증

KOFR ETF도 인기

달러예금은 SOFR ETF

증권사 예탁금 이자율

연평균 0.5%에 불과

RP·MMF ETF 등

기대수익 연 4% 달해

이달 RP 매도잔액 77조

1월 대비 13조 급증

KOFR ETF도 인기

달러예금은 SOFR ETF

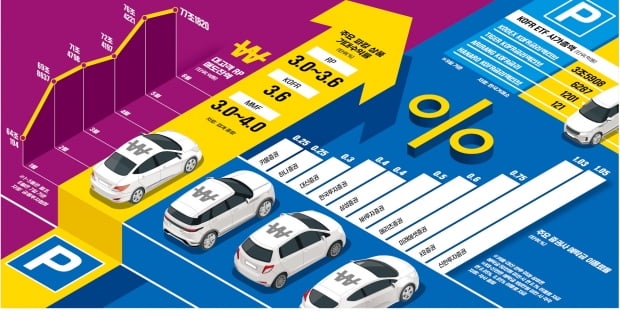

여유 자금을 단기간에 굴려 추가 수익을 내는 파킹형 투자가 인기다. 고금리로 채권 금리가 상승하면서 환매조건부채권(RP), 머니마켓펀드(MMF) 등 파킹형 상품의 기대 수익이 높아졌기 때문이다. 이런 상품들은 대개 연 3%가 넘는 이자수익을 준다. 연평균 0.5%에 불과한 증권사 예탁금 이자를 크게 웃돈다.

파킹형 상품에 ‘뭉칫돈’

11일 금융투자협회에 따르면 증권사의 ‘대고객 RP매도’ 잔액은 1월 초 64조194억원에서 지난 7일 77조1820억원으로 5개월여 만에 약 13조원 급증했다. 대고객 RP는 증권사가 일정 기간 후 다시 사들인다는 조건으로 개인, 법인 등에 단기로 판매하는 대표적인 파킹형 금융상품이다. 대고객 RP매도 잔액이 늘어났다는 것은 RP 매수가 증가했다는 의미다.또 다른 파킹형 상품인 무위험지표금리(KOFR) 관련 상장지수펀드(ETF)의 시가총액은 1월 초 3조3686억원에서 7일 4조3517억원으로 29% 증가했다. 파킹형 계좌인 종합자산관리계좌(CMA) 잔액도 68조6257억원으로 연초(약 58조원) 대비 18% 늘었다.

파킹형 투자가 급증하는 이유는 기준금리가 오르면서 파킹형 상품과 증권사 예탁금의 이자율 차이가 크게 벌어졌기 때문이다. 국내 주요 증권사의 예탁금 이용료율은 키움증권(연 0.25%), 한국투자증권(0.4%) 등 연평균 0.5% 안팎에 그친다. 파킹형 상품 수익률(3~4%)과 비교하면 최대 10배 차이 난다.

증권사 관계자는 “살인적인 물가를 고려할 때 증권사 계좌에 돈을 방치하면 사실상 손실을 보는 것이라는 인식이 퍼지면서 RP, KOFR 등 파킹형 상품에 돈이 몰리고 있다”고 설명했다.

‘무위험’으로 3% 수익

사실상 무위험 투자에 가까운 안전성도 파킹형 투자에 돈이 몰리는 이유로 꼽힌다. RP는 증권사가 일정 기간이 지난 뒤 금리를 더해 되사는 조건으로 발행된 채권이다. 국채, 통안채 등 우량 채권을 담보로 하고 증권사가 원리금을 보장하기 때문에 손실 가능성이 거의 없다. 만기가 짧은 우량 채권에 투자하는 RP 금리를 기초로 산출되는 KOFR ETF도 무위험에 가깝다.증권업계 관계자는 “RP는 투자 구조상 손실 가능성이 거의 없고, 손실이 나더라도 증권사가 100% 떠안는 구조로 돼 있어 사실상 무위험 상품으로 불린다”고 말했다. MMF도 초단기 우량 채권에 투자하고 수시 입출금이 가능해 현금성 자산으로 간주된다.

RP는 증권사 모바일트레이딩시스템(MTS)에서도 손쉽게 투자할 수 있다. MTS 통합 검색창에서 ‘RP’를 검색하거나 ‘RP 탭’으로 이동하면 된다. RP는 만기에 따라 3~3.6% 수익을 제공한다. 만기에 따라 수시형, 7일형, 15일형, 60일형 등으로 나뉜다. 만기가 길수록 금리가 올라간다.

중도 해지 시엔 약정 이자가 아닌 1.7% 수준의 이자만 지급한다. 중도 해지하더라도 0.5% 수준의 예탁금 이용료보다 세 배 이상 수익을 낼 수 있는 셈이다. RP를 사고파는 것이 귀찮으면 RP 자동투자 계좌를 개설할 수 있다. 메리츠증권은 예수금을 장 마감 후 RP에 자동으로 투자해 새벽에 매도하는 ‘슈퍼365계좌’를 출시했다. 기대수익은 연 3.15%다.

KOFR·MMF ETF 인기

KOFR ETF에 투자해도 연 3.5% 수준의 수익을 얻는다. ‘KODEX KOFR금리액티브’, ‘TIGER KOFR금리액티브’ 등이 주요 상품이다. KOFR ETF는 하루 이자분인 0.01%씩 주가가 매일 오른다. 금요일엔 휴일 이자를 반영해 0.03%가량 상승한다.우리 증시에 네 종류의 KOFR ETF가 상장돼 있다. KODEX KOFR금리액티브가 시가총액 3조5908억원으로 가장 크다. TIGER KOFR금리액티브가 6287억원으로 두 번째다. 거래 규모가 작으면 매도 시 원하는 가격에 팔지 못하는 단점이 있다.

MMF ETF의 대표주자는 ‘KBSTAR 머니마켓액티브’다. 3개월 이내 단기 채권 및 기업어음(CP)에 70~80%, 정기예금 등 현금성 자산에 20~30% 투자한다. 총보수가 연 0.05%로 낮아 일반 MMF 대비 수익이 높다. 회사 측이 제시한 기대수익률은 연 4% 수준이다.

달러 예탁금은 RP와 KOFR의 달러 버전인 ‘담보부조달금리(SOFR)’ ETF를 통해 운용할 수 있다. 달러를 보유한 투자자를 겨냥한 상품인데 환손실 위험에 노출돼 있다.

박의명 기자 uimyung@hankyung.com

![美 CPI·기준금리 촉각…코스피 연중 최고치에도 반도체 차익실현 부담 [증시 개장 전 꼭 알아야 할 5가지]](https://img.hankyung.com/photo/202306/99.30307049.3.jpg)

![금리 동결 가나…물가지표·FOMC로 쏠리는 눈 [주간전망]](https://img.hankyung.com/photo/202306/ZA.33673570.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)