'인플레냐 은행위기냐' Fed의 딜레마…이번엔 매파적 건너뛰기? [Fed 워치]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

15개월만에 금리 동결 갈림길에 선 Fed

목표치 미흡하지만 안정세 찾는 물가 상승률

금리 더 올리면 은행 스트레스 더 커질 수도

13일 발표 5월 소비자물가지수가 최종 가늠자

딜레마 빠진 Fed의 대안은 매파적 건너뛰기?

점도표·의사록·인플레 전망치에 주목해야

목표치 미흡하지만 안정세 찾는 물가 상승률

금리 더 올리면 은행 스트레스 더 커질 수도

13일 발표 5월 소비자물가지수가 최종 가늠자

딜레마 빠진 Fed의 대안은 매파적 건너뛰기?

점도표·의사록·인플레 전망치에 주목해야

시장에서는 안정세를 찾아가는 물가와 은행권 스트레스 등을 이유로 금리 동결 가능성을 더 높게 보고 있다. 문제는 경기는 아직 가라앉지 않아 인플레이션 목표치까지는 갈 길이 멀다는 것이다. 이에 Fed가 이번 회의에서 금리를 유지하되 향후 금리를 올릴 것이라는 신호를 보내 긴장감을 줄 수 있다는 관측이 나온다.

5월 CPI 4%면 금리 동결 가능성↑

13일 페드워치에 따르면 시장은 Fed가 현재 5~5.25%인 기준금리를 동결할 가능성을 80.4%, 인상할 가능성을 19.6%로 보고 있다. Fed가 이번 달 금리를 동결한다면 이는 15개월 만에 처음이다.Fed는 지난해 1월 0.25%였던 기준금리를 지난달까지10번 연속 올리며 인플레이션을 잡는 데 집중했다. 그 결과 미국 소비자물가지수(CPI)는 Fed 목표치인 2%에 미치지 못하지만 2년 만에 최저치까지 떨어졌다. 지난 4월 미국 CPI가 4.9% 오르며 CPI 상승률이 2021년 4월 이후 처음으로 4%대에 진입한 것이다. CPI 상승률은 지난해 6월 9,1%를 기록한 뒤 10개월 연속 하락했다. 이같은 물가 안정세는 Fed가 금리 인상을 건너뛸 수 있다는 전망이 나오는 배경이다.

한국 시간 13일 밤 발표되는 5월 CPI는 금리 동결의 마지막 가늠자가 될 것으로 보인다. FOMC 회의 전 Fed가 물가 상승 폭을 확인할 수 있는 최신 지표이기 때문이다. 시장은 5월 CPI가 지난해 같은달보다 4.1% 올랐을 것으로 전망하고 있다. 시장 전망치보다 낮은 4% 이하로 CPI가 올랐다면 Fed가 금리를 동결할 가능성은 더 커진다.

벼랑에 매달린 은행·보험사

금리 인상으로 은행·보험업계가 입을 피해도 Fed가 금리 동결을 고민하는 이유 중 하나다.월스트리트저널(WSJ)은 12일(현지시간) 인플레이션이 계속되는 상황에서도 Fed가 금리 동결에 더욱 기우는 이유를 '은행 업계 전반에 불어닥친 긴장감'에서 찾았다. 실리콘밸리(SVB)·시그니처·퍼스트리퍼블릭 3개 은행에 이은 연쇄 파산의 우려는 줄어들었지만, 여전히 은행업계의 금리 인상스트레스는 남아있다는 분석이다.

지난해부터 계속된 Fed의 급격한 금리 인상은 3개 은행이 파산한 결정적인 원인으로 꼽힌다. Fed는 코로나19 팬데믹 기간 금리를 수년 간 낮추겠다는 신호를 보냈다. 그러나 우크라이나 전쟁 등으로 지난해 미국 물가 상승률이 9%까지 치솟는 등 인플레이션이 일어나자 금리를 연이어 인상했다. 그 결과 SVB의 자산에서 상당 비율을 차지하던 장기 채권 가격이 떨어졌고, 결국 뱅크런 사태가 벌어졌다.

!['인플레냐 은행위기냐' Fed의 딜레마…이번엔 매파적 건너뛰기? [Fed 워치]](https://img.hankyung.com/photo/202306/01.33699126.1.jpg)

상업용 부동산 리스크도 금리를 쉽게 올리지 못하는 이유 중 하나다. 팬데믹 기간 저금리로 상업용부동산 모기지대출을 받은 은행들의 재융자 시기가 다가오는 가운데, 금리가 오를 경우 이들이 비용 부담을 이기지 못하고 파산할 수 있기 때문이다.

'매파적 건너뛰기'로 긴장감 줄까

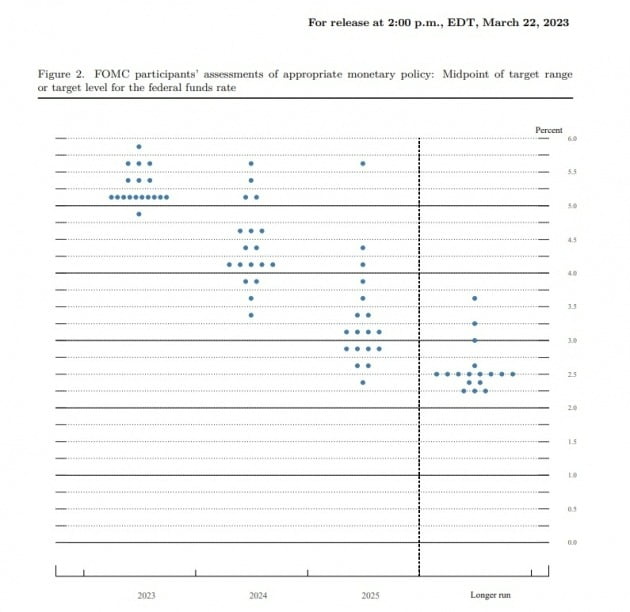

이처럼 딜레마에 빠진 Fed가 금리를 동결하되 앞으로 더 금리를 올릴 것이라는 신호를 보내는 '매파적 건너뛰기(hawkish skip)'를 할 수 있다는 분석이 나온다.Fed가 매파적 건너뛰기를 보여줄 수 있는 신호는 크게 세 가지 정도로 나뉜다. 첫 번째는 점도표다. 점도표는 가로 축을 연도, 세로 축을 기준금리로 두고 FOMC 위원들의 금리 전망치를 표로 나열한 것이다. 만약 올해 말 금리 전망치가 5.5% 수준으로 맞춰진다면 시장은 이를 한 차례 금리를 동결하더라도 향후 금리를 올릴 것이라는 신호로 받아들일 수 있다.

만약 매파로 분류되는 FOMC 위원이 금리 동결을 반대한다면 이는 매파적 건너뛰기의 신호로 간주될 수 있다. 현재 Fed 내에서는 미셸 보우먼, 크리스토퍼 윌러 이사와 로리 로건 댈러스 연은 총재가 매파로 분류된다. 연은 총재가 반대표를 던지는 경우는 종종 있지만, 연준 이사가 반대표를 던질 경우 이는 2005년 이후 최초의 사례가 될 수 있다.

Fed가 금리를 동결하되 인플레이션 전망치를 상향 조정하는 것도 시장의 긴장감을 유지하는 방식이 될 수 있다. 지난 3월 Fed는 개인소비자지출지수(PCE) 상승률이 4월 4.4%에서 연말까지 연간 3.3%로 떨어질 것이라고 전망한 바 있다.

김인엽 기자 inside@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)