[마켓PRO 칼럼] "통화정책 모호한 시기…보수적 투자 집중할 때"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO 칼럼] "통화정책 모호한 시기…보수적 투자 집중할 때"](https://img.hankyung.com/photo/202306/01.33720333.1.png)

![[마켓PRO 칼럼] "통화정책 모호한 시기…보수적 투자 집중할 때"](https://hkicms.hankyung.com/photo/load/?pid=33686142&size=1&mediaid=01)

![[마켓PRO 칼럼] "통화정책 모호한 시기…보수적 투자 집중할 때"](https://img.hankyung.com/photo/202306/01.33720413.1.jpg)

미국의 부채한도 협상 타결로 디폴트 우려가 해소되며 5월 국내외 주가지수는 강세를 나타냈다. 한국은행 5월 금통위 결과 기준금리 동결로 한미 기준금리차는 1.75%p를 유지했지만 위험선호 심리 복귀로 원·달러 환율은 1300원 수준을 견고히 유지 중이다. 채권시장은 부채한도 협상 이후 재정증권 발행이 시작되자 단기물 금리가 오르며 약세를 보이고 있다.

WTI유가는 70~75달러 구간에서 약보합세 중 등락을 거듭했다. 경기침체의 영향권에서 벗어나지못하는 모습이다. 6월 4일 OPEC+의 감산협력 연장(2023년말→2024년말)이 있었음에도 시장에는 큰 여파가 없었다. 석유 수요가 아직 다소 부족하고 염가의 러시아산 우랄유가 유입된 탓으로 풀이된다. 향후 달러가 계속 약세를 보인다면 유가는 연말로 갈수록 강세를 띌 것으로 예상된다.

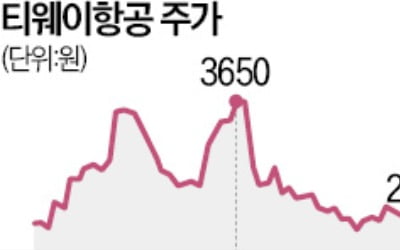

코스피지수는 반도체 업황 기대로 인해 삼성전자를 필두로 상승하며 연내 4월 전고점을 돌파했다. 코스닥지수도 강보합을 보이고 있다. 채권시장은 미국 채권시장금리와 동조화를 보이며 금리가 오르고 있다. 미국의 재정증권 발행이 지속된다면 국내채권시장에도 악재요인으로 작용할 수 있겠다.

부동산 시장 회복 속에 주택담보대출을 중심으로 가계대출이 다시 증가세로 접어들었다. 한국은행의 금융정책방향성이 디레버리징과 경기침체사이에서 고민이 깊어지고 있는 시점이다.

요원해보이는 ‘연내 금리 인하’

고금리와 긴축정책의 지속이 길어질 요인들이 해소되지 않고 있다. 아직까지는 견조한 시장상황이 금리인하 움직임을 지연시키고 있어서다. 부채한도 협상 타결로 미국 디폴트 우려는 해소되었지만 국공채 발행 증가로 시장금리가 상승 중이다.여기에 부동산 시장 반등, 가계대출 증가는 한은의 긴축 종료시점을 지연시키는 효과를 낳을 가능성이 있다. 각국 정부는 아직까지 인플레이션 약화를 최우선 목표로 두고 금융정책을 쓰고 있다. 고금리와 장-단기 금리 역전 장기화에 대한 긴장을 늦추지 않고 지속 모니터링 하는 것이 필요하겠다.

투자보다는 보수적 관리 집중할 때

2년여에 걸친 긴축에도 불구하고 연착륙을 위해 일부 완화적 스탠스를 동시에 취하고 있는 실정이다. 디레버리징은 아직 요원한 가운데 자산가격은 다시 반등을 보이고 있다. 미국 중앙은행은 긴축가능성을 계속해서 어필하고 있음에도 시장에서는 금리인상 종료 후 인하까지 선반영 중이다. 이로 인해 좀처럼 잡히지않는 인플레이션이 지속되고 있다. 국내도 가계대출 증가, 연체율 상승, PF부실화 등의 영향으로 시장금리를 함부로 내릴 수 없을 것으로 보인다.2023년 국내 금융정책의 목표가 점차 디스인플레이션인지, 경기부양인지 정책 스탠스가 점차 모호해지고 있다. 투자자들은 현시점에서 시장에 무리한 투자를 하기보다는 높은 단기 유동성자금 운용을 고를 만하다. 이자수익을 취하고 뚜렷한 시장 방향성 변동을 확인하고 시장에 참여하는 보수적인 자산관리가 좋을 것으로 예상된다.

![[단독] 대신증권, 내달부터 홈페이지서 펀드 매매 못 한다](https://img.hankyung.com/photo/202306/AA.31388515.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)