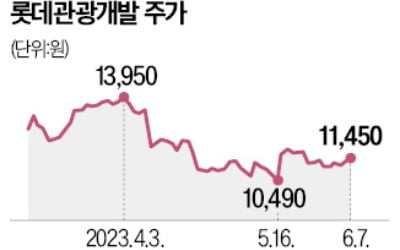

"롯데관광개발, 제주-중국 직항 노선 증가 수혜 기대"-KB

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

이선화 KB증권 연구원은 21일 "3월 26일부터 상해와 제주를 잇는 직항편이 운항을 시작했고 최근 베이징, 닝보, 항저우 등 중국 주요 도시를 오가는 항공편이 추가돼 트래픽이 개선되고 있다"며 "트래픽 개선 초기에는 낮은 홀드율로 인해 매출 변동성이 클 것으로 예상하나 올 하반기부터 본격적인 중국 VIP의 회복이 기대된다"고 말했다.

롯데관광개발의 2분기 연결기준 매출은 778억원, 영업손실은 117억원을 기록할 것으로 예상된다. 트래픽 회복과 함께 카지노 순매출이 월 100억원을 상회하고 호텔 객실점유율(OCC) 역시 60%대로 상승하면서 영업 적자폭을 크게 축소시킬 것으로 추정한다.

올해 4~5월 합산 카지노 드롭액은 2294억원, 테이블 홀드율은 9.4%로 지난 3월 제주공항에 중국 직항편이 개설된 이후 월 900억~1000억원 수준의 드롭액을 유지하고 있다.

2분기 카지노 순매출은 330억원으로 예상된다. 호텔의 경우 판매 가능 객실이 증가하고 외국인 투숙객이 증가하면서 객실 매출은 217억원을 기록할 것으로 전망된다.

이 연구원은 "투숙객 증가와 함께 식음료(F&B) 매출도 증가해 2분기 호텔 매출은 303억원을 예상한다"며 "여행 부문 역시 한국인 아웃바운드 여행객이 증가하면서 123억원의 매출을 기록할 것으로 추정한다"고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

![제주~중국 직항 열리자 '잭팟'…月 100억 넘게 벌었다 [이미경의 인사이트]](https://img.hankyung.com/photo/202306/01.33652974.3.jpg)