돈 흐름 막히면 주식에 악재?…"시중 유동성과 증시 상관관계 없다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"미국 통화 공급 감소가 주식시장에는 악재"라는 기존 공식이 틀렸다는 분석이 나왔다. 둘 사이에 상관관계가 없다는 분석이다.

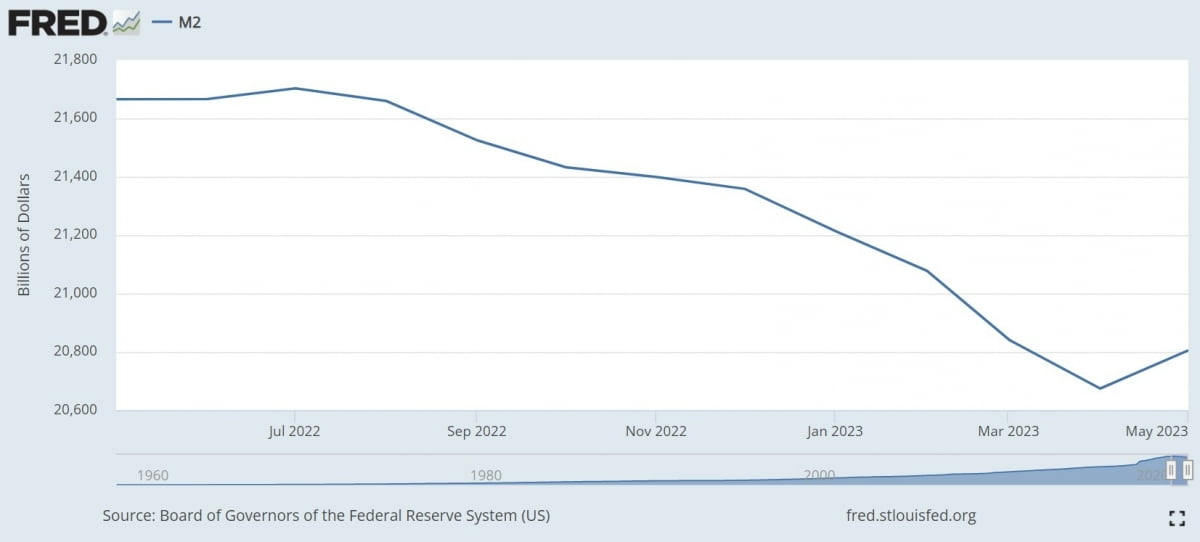

마켓워치는 29일(현지시간) "통화 공급과 주식시장의 상관관계는 본질적으로 존재하지 않는다"고 보도했다. 최근 미국 중앙은행(Fed)이 집계한 5월 광의통화(M2) 공급량은 전년 대비 4% 감소한 20조805억달러로 나타났다. 전년 대비 M2 변동율이 12개월 연속 감소하면서 시중 유동성은 빠르게 줄어들고 있다. 이는 1959년 지표 도입 이후 가장 오랜 감소세다.

M2는 넓은 의미의 통화량 지표다. 현금·요구불예금·수시입출금식 예금(이상 M1) 외에도 머니마켓펀드(MMF) 등 곧바로 현금화할 수 있는 단기 금융상품 자금을 포함한다. 마켓워치는 "올해 이전에는 적어도 1980년까지 거슬러 올라가면 12개월마다 M2는 예외 없이 증가했다"며 "따라서 통화 공급이 줄어드는 것을 주식시장에 나쁜 신호로 받아들이면 우리 모두 걱정해야 하겠지만, 둘 사이에 상관관계는 없다"고 전했다.

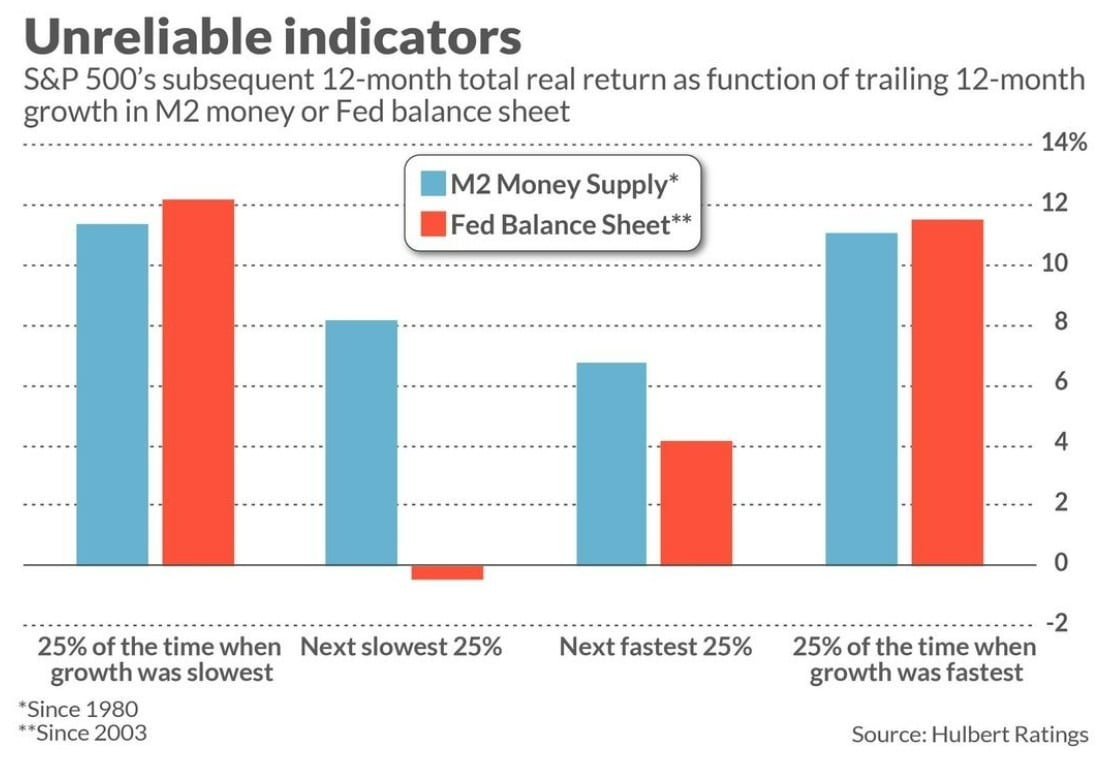

통화량이 주식시장의 방향성을 예측하는 지표가 되지 못하는 이유 중 하나는 통화량이 빠르게 증가했을 때와 느리게 증가했을 때 모두 주식시장이 평균적으로 좋은 성적을 냈기 때문이다. 1980년 이후 월간 M2 증가율의 상위 25%를 살펴보면 그 이후 1년간의 S&P500 지수 총수익률은 평균 11.1%였다. 월간 M2 증가율이 가장 느렸던 하위 25%의 경우에도 S&P500 지수의 총수익률은 평균 11.4%였다. 반면 월간 M2 증가율이 중간값으로 수렴하면 S&P500 지수 총수익률은 7% 내외로, 평균 이하의 성적표를 거뒀다.

마켓워치는 "M2와 Fed의 대차대조표과 완전 무관한 요인이라는 것은 아니다. 상당한 연관성을 갖고 있긴 하다"면서도 "그러나 시장 효율성에서 예측할 수 있듯이 주식시장은 항상 최신 M2와 Fed의 대차대조표에 따라 즉시 수준을 조정하는 방식으로 반응해왔고, 그 결과 후속 시장에 대한 예측 가능성을 줄인 것"이라고 설명했다.

김리안 기자 knra@hankyung.com

![[속보] 트럼프, 북미정상회담 실무자 웡 국가안보부보좌관 임명](https://img.hankyung.com/photo/202411/02.22579247.3.jpg)