"LG에너지솔루션, 단기 실적 부진 예상…중장기 성장성은 유효"-NH

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

목표가 77만원 유지

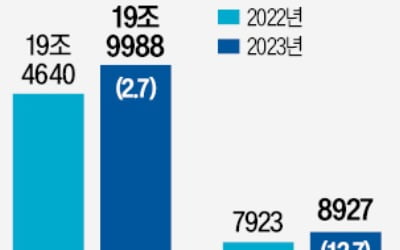

지난 7일 LG에너지솔루션은 올 2분기 실적을 발표했다. 이 기간 매출은 8조7000억원, 영업이익은 6116억원을 기록했다. 전년 동기 대비 매출은 73%, 영업이익은 212.7% 각각 증가했다. 매출은 시장 추정치에 부합했으나 영업이익은 11% 밑돌았다. 영업이익률은 7%다.

주민우 NH투자증권 연구원은 이와 관련해 "첨단제조생산세액공제(AMPC) 반영 금액은 1109억원, AMPC를 제외한 영업이익률은 5.7%로 나타났다"고 설명했다.

주 연구원은 "자동차(전기차파우치), 소형(소형파우치, 원통), 에너지저장장치(ESS) 모두 전분기와 유사한 수준의 매출액을 기록했다"면서도 "전반적인 판가하락(파우치 로우싱글 하락, 원통 하이 싱글 하락) 및 얼티엄 공장 램프업 비용, 유럽 주력 고객사의 재고 조정 등으로 수익성은 전분기 대비 부진했다"고 말했다.

또 "AMPC 금액 역시 예상치를 하회한 것은 고객사 공장과 얼티엄 공장 모두 일시적인 생산 차질을 빚은 것이 원인으로 보인다"고 부연했다.

올 3분기 매출은 8조8000억원, 영업이익은 6818억원으로 예상됐다. 전분기 대비 매출은 15.4%, 영업이익은 30.7% 증가하겠지만, 시장 추정치를 밑돌 것으로 전망됐다.

주 연구원은 "유럽 주력 고객사의 감산 영향이 지속되고 파우치 판가는 전분기 대비 하이싱글 하락하며 하락폭이 커져 자동차 부문 수익성 부진이 불가피하다"면서도 "정보기술(IT) 수요가 계절적 성수기에 진입하고, 원통형 판가 하락폭은 로우 싱글로 둔화돼 소형 부문 수익성은 개선될 것"이라고 전망했다. 이어 "AMPC는 얼티엄 공장 램프업 감안해 1700억원을 예상한다"고 덧붙였다.

신현아 한경닷컴 기자 sha0119@hankyung.com

![LG에너지솔루션, 2분기 영업익 6116억…전년比 212.7%↑[주목 e공시]](https://img.hankyung.com/photo/202307/01.33258424.3.jpg)

![LG전자, 역대 2분기 '최대 매출'…전장·가전 호조 이어가 [종합]](https://img.hankyung.com/photo/202307/AD.33477112.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)