월가일부 분석가 "테슬라 2분기 실적 예상보다 좋을것"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"예상보다 더 팔고, 가격 할인은 적어"

"중기적으로 자본비용증가와 경쟁 심화는 위험요소"

"중기적으로 자본비용증가와 경쟁 심화는 위험요소"

월가 일부 분석가들이 19일(현지시간) 에 2분기 실적을 발표하는 테슬라(TSLA)가 컨센서스를 웃도는 실적을 발표할 가능성이 있다고 밝혔다.

12일(현지시간) 마켓워치에 따르면, 아거스 리서치는 테슬라가 2분기에 분석가들 예상치보다 훨씬 많은 차량을 판매한데 비해 가격 할인은 1분기보다 적었다고 밝혔다.

테슬라는 이달 초 분석가들이 예상한 약 45만대보다 훨씬 많은 466,000대의 차량을 2분기중에 인도했다고 보고했다.

아거스 리서치의 분석가 빌 셀레스키는 테슬라가 1분기에 시장 점유율을 위해 중국 등에서 대폭 할인에 나섰지만 2분기에 할인이 적었다는 것은 가격 전쟁이 사라지고 있다는 뜻이라고 말했다.

그는 향후 12개월간 테슬라의 주가가 더 상승할 것이며 올해 생산 목표 180만대를 달성할 가능성도 매우 높다고 언급했다.

팩트셋이 조사한 애널리스트들은 테슬라가 2분기 매출을 243억2000만 달러(31조1540억원) 로 보고할 것으로 추정하고 있다. 또 조정순익은 주당 79센트로 지난 해 2분기의 주당 조정순익 76센트보다 소폭 늘 것으로 예상했다.

잭스 자산운용의 포트폴리오 매니저인 브라이언 멀베리는 테슬라의 부채 수준이 낮아지는 것도 긍정적이라고 말했다. 3월말 기준 테슬라의 순 장기부채 및 금융 리스는 총 12억7000만달러로 작년 말 16억달러에서 크게 줄었다.

레버리지가 낮아지면 “회사가 자금을 성장 기회로 돌릴 수 있는 재정적 유연성이 생긴다”는 설명이다.

그러나 그는 올해 26% 증가할 것으로 예상되는 R&D 지출과 자본 비용 증가, 경쟁 심화 등은 위험 요소라고 밝혔다.

자본 비용 증가는 테슬라가 생산 시설 확대, 배터리 생산 증대, 슈퍼차저 인프라 개선을 위한 비용 증가에 따른 것이다. 이에 따라 단기적으로 영업 마진은 압박 받을 것으로 예상했다.

경쟁 심화의 위험은 세계에서 가장 큰 전기차 시장인 중국에서 BYD뿐 아니라 NIO, X펭,리오토 등이 강력한 성장세를 보이는데 따른 것이다. 이들 중국 전기차 업체들은 유럽 및 기타 아시아국가까지 확장하고 있다.

또 미국내에서도 기존 레거시 자동차업체의 전기차 공급이 확대되고 리비안(RIVN) 등이 급성장하는 것도 테슬라의 점유율을 압박할 것이라고 지적했다.

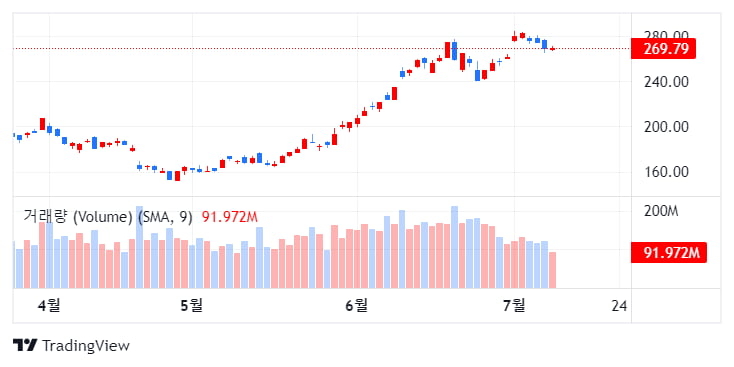

테슬라 주가는 올해 지금까지 117% 상승했다. 이 기간중 S&P 500 지수는 약 15% 상승했다.

![오픈AI, 고급 추론 AI 모델 'o3' 공개…"내년 초 출시" [Geeks' Briefing]](https://img.hankyung.com/photo/202412/01.39002966.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)