6월 -0.1%P로 '마이너스' 지속

5대銀, 연체율 낮추기 위해

부실채권 대거 처분 나서

상각·매각규모 1년새 2배로

고금리로 조달한 예금에 발목

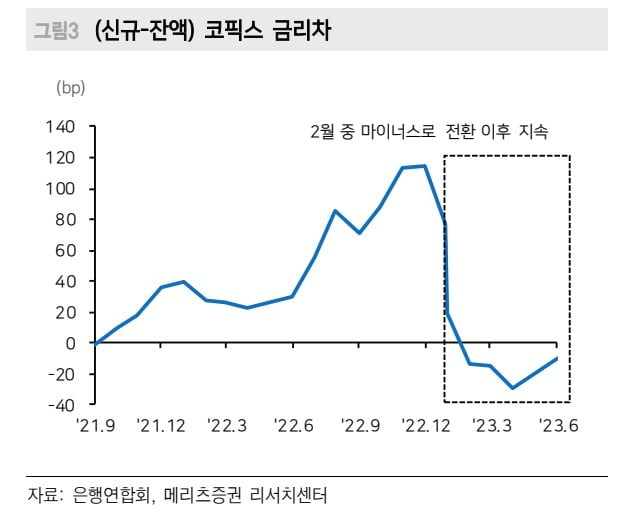

24일 은행연합회에 따르면 신규 취급액 기준 코픽스(신규 코픽스)에서 잔액 기준 코픽스(잔액 코픽스)를 뺀 코픽스 금리차는 지난 6월 -0.1%포인트를 기록했다. 5월(-0.2%포인트)에 비해 차이는 줄었지만 여전히 금리차가 마이너스인 상태가 2월(-0.14%포인트) 이후 5개월째 이어지고 있다.

반면 잔액 코픽스는 8개 은행이 해당 월말까지 보유한 모든 수신상품의 금리를 가중평균해 산출한 조달금리다. 은행의 실질적인 조달비용은 신규 코픽스보다 잔액 코픽스에 가깝기 때문에 잔액 코픽스는 수익성을 결정하는 요인 중에서 ‘비용’을 추정할 수 있다. 매출과 밀접한 신규 코픽스에서 비용을 나타내는 잔액 코픽스를 빼면 은행의 순이자마진인 NIM의 방향성 예측이 가능하다고 금융권은 보고 있다.

코픽스 금리차는 한국은행의 기준금리 인상 효과로 지난해 1월 0.27%포인트에서 11월 1.15%포인트로 올랐다. 국민 신한 하나 우리 등 4대 시중은행의 모기업인 4대 금융지주가 작년 16조원 가까운 사상 최대 순이익을 낼 수 있었던 배경이다.

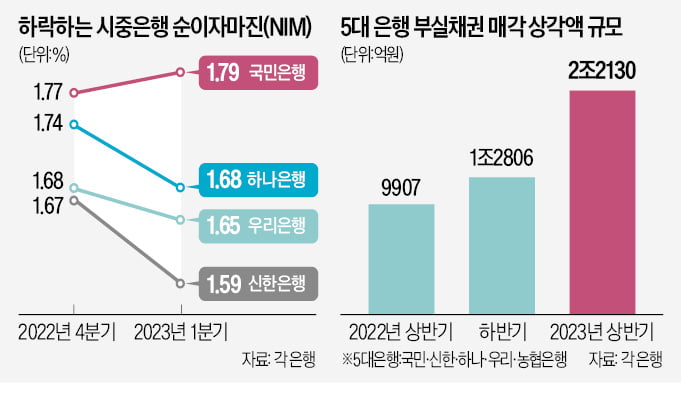

하지만 작년 12월 코픽스 금리차가 0.77%포인트로 꺾이더니 한은의 기준금리 동결 여파로 올 들어 2월부터는 마이너스 상태를 기록하고 있다. 1분기 은행 NIM은 신한(1.67%→1.59%), 하나(1.74%→1.68%), 우리(1.68%→1.65%) 모두 작년 4분기보다 하락했다. 고금리 때 조달한 예·적금이 늘면서 잔액 코픽스가 신규 코픽스보다 더디게 하락했기 때문이다. 조아해 메리츠증권 연구원은 “코픽스 금리차가 지난 4~6월 마이너스를 기록한 만큼 올 2분기 은행 NIM은 전분기보다 0.08%포인트 떨어질 것”이라고 했다.

부실채권 처분해 연체율 낮춰

수익성 지표가 악화하는 가운데 은행들은 건전성 관리 차원에서 연체율을 낮추기 위해 부실채권을 대거 처분하고 있다. 국민 신한 하나 우리 농협 등 5대 은행이 올 상반기 상각·매각한 부실채권은 2조2130억원으로 집계됐다. 지난해 같은 기간(9907억원)과 비교해 123.4%(1조2223억원)나 급증한 것으로 작년 연간 액수(2조2713억원)에 육박하는 규모다.은행이 부실채권을 처분하면 해당 채권은 보유 자산에서 제외된다. 이에 따라 자산은 줄지만 연체율(1개월 이상 원리금 연체 기준)이나 총여신 중 회수가 불투명한 여신 비율을 뜻하는 고정이하여신(NPL) 비율은 낮아진다. 부실채권 매각에도 5대 은행의 지난 6월 말 기준 평균 연체율(0.29%)과 NPL 비율(0.09%)은 작년 같은 달에 비해 각각 0.12%포인트와 0.03%포인트 상승했다.

정의진 기자 justjin@hankyung.com