"롯데칠성, 원가·마케팅비 부담에 영업익 줄어…목표가↓"-신한

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

목표가 20만→18만원

"필리핀 펩시 편입돼 시너지 효과 기대"

"필리핀 펩시 편입돼 시너지 효과 기대"

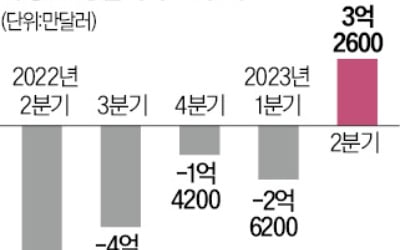

이 증권사 조상훈 연구원은 "주류 시장 경쟁이 심해지며 마케팅 비용, 원가 부담이 이어지고 있다"며 "비교기업의 밸류에이션(실적 대비 주가 수준)도 하락해 목표주가를 낮췄다"고 했다. 그러면서 "향후 주가 흐름은 실적보단 신제품의 안착과 시장 점유율 추이에 따라 결정될 것"이라고 전망했다.

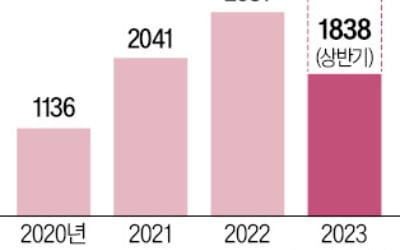

조 연구원은 빠르면 3분기 중 필리핀 펩시가 롯데칠성의 자회사로 편입돼 시너지 효과를 낼 것으로 봤다. 그는 "지난해 기준 12%에 불과한 해외 매출 비중은 내년 38%까지 늘어날 것"이라며 "필리핀 펩시는 단순 판매 법인의 역할뿐 아니라 롯데칠성의 음료와 소주가 동남아시아 징역으로 진출하기 위한 생산기지의 역할이 기대된다"고 말했다.

그러면서 "현지 생산 구조가 갖춰지면 물류비가 줄고, 생산 효율이 늘어나는 선순환 구조가 안착할 것"이라며 "해외 매출 비중이 늘어나면 내수 기업의 한계를 극복하고 기업 가치가 재평가될 계기를 맞이할 수 있다"고 짚었다.

진영기 한경닷컴 기자 young71@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)