분석가들 "리비안,기대이상 실적..이익까지는 시간걸려"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

매출 주당손실 기대이상. 올해 생산 지침도 올려

"최근 EV시장의 가격경쟁으로 이익은 더 오래 걸려"

"최근 EV시장의 가격경쟁으로 이익은 더 오래 걸려"

전기차 스타트업 리비안(RIVN)이 예상보다 좋은 실적 발표로 안정적인 생산 궤도에 올라서기 시작했다. 그러나 월가 분석가들은 이익을 내기까지의 여정은 길 것으로 예상했다.

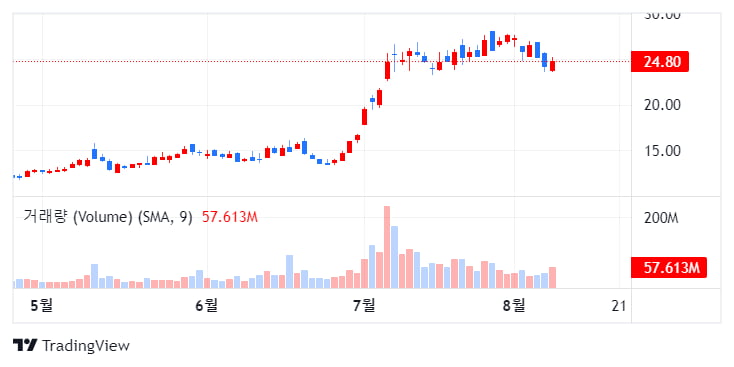

9일(현지시간) 뉴욕증시 개장전 거래에서 리비안 주가는 2.1% 상승했다.

리비안은 전날 장 마감후 발표한 2분기 실적에서 매출 11억2000만달러, 조정손실 1.08달러를 기록했다고 보고했다. 매출은 컨센서스인 10억달러를 10%이상 넘어섰고 조정손실도 컨센서스 1.41달러보다 크게 적은 수치다.

또 전기차 스타트업에서 가장 중요한 경영 지표로 판단되는 올해의 연간 생산량 지침을 종전 50,000대에서 52,000대로 올렸다. 2분기 생산대수는 13,992대이며 차량 인도도 12,640대로 1분기보다 59% 증가했고 전년 동기의 4,467대의 세 배 가까이 된다.

분석가들은 리비안이 올바른 여정을 가고 있지만 몇 가지 요소를 고려해야한다고 밝혔다.

모건 스탠리의 애덤 조나스는 “리비안이 운영 레버리지와 낮은 상각액으로 병목 현상을 해결하고 있다”며 100억달러의 현금 보유를 좀 더 늘리고 전략적 제휴를 통한 수요 확대를 좀 더 탐색해야 할 것이라고 지적했다.

이 분석가는 리비안에 대한 비중확대 등급을 지속했다. 그러나 그의 목표 주가는 화요일 종가인 24.80달러보다 여전히 3% 낮다.

골드만 삭스의 분석가 마크 딜레이니는 여전히 리비안에 대해 중립 의견을 표명했다. 그는 목표주가를 종전 18달러에서 23달러로 높였지만 현재 가격보다 낮다.

그는 최근 전기차 시장에서의 가격 경쟁을 고려할 때 리비안이 수익성에 도달하기까지 오래 걸릴 것이며 지속적인 현금 소진을 고려해 투자의견 ‘중립’을 유지한다고 밝혔다.

JP모건의 분석가 라이언 브링크맨도 리비안에 대해 중립 의견을 갖고 있으며 목표 주가는 19달러에 불과하다. 현재가격보다 23%나 낮다.

그는 리비안의 생산 지침 상향에도 “테슬라의 가격 인하로 북미의 전기 자동차 가격이 낮아질 것으로 예상돼 연간 추정치에는 큰 변화가 없다”며 기존 목표 주가를 유지한다고 밝혔다.

그러나 뱅크오브아메리카의 분석가 존 머피는 리비안에 대해 좀 더 낙관적이다. 그는 화요일 종가 대비 약 61% 높은 주당 40달러를 목표 주가로 제시했다.

이 분석가는 리비안의 유동성은 생각보다 문제가 안된다며 “올해는 마이너스 마진이지만 볼륨과 생산캐파의 활용도가 계속 증가함에 따라 2024년에는 총 마진이 플러스로 돌아설 것”이라고 말했다. 그는 2023년 리비안의 Capex(자본적지출) 가 종전 20억달러에서 17억달러로 줄었다고 밝혔다.

현재 리비안을 커버하는 분석가 23명 가운데 적극 매수는 5명, 매수 8명, 중립은 9명이다. 분석가들의 평균 목표 주가는 26.05달러이다.

리비안 주가는 올들어 34% 상승했으나 3개월 사이 거의 100% 올랐다.