"제주항공, 중장기 운임 하락 불가피…목표가↓"-NH

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

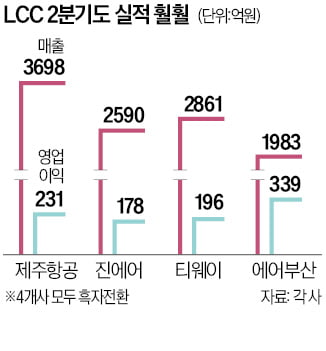

정연승 NH투자증권 연구원은 10일 "예상보다 빠른 국내 항공사들의 기재 도입을 감안해 제주항공의 2024년 국제선 2023년 평균 대비 10% 하락할 것으로 전망된다"며 "중장기 단거리 노선에서 공급 과잉 및 운임 경쟁 심화가 우려된다"고 말했다.

국내 항공사들의 운영 기재는 2022년 말 325대에서 2023년말 345대까지 약 6% 증가할 전망이다. 내년에는 2019년 수준까지 증가가 예상된다. 올 1분기는 여객 수요와 공급 불균형이 정점에 달해 운임이 급등했으나 하향 안정화 사이클에 진입했다는 게 정 연구원의 분석이다.

제주항공의 2분기 연결 기준 매출은 3730억원, 영업이익은 225억원으로 시장 컨센서스를 하회했다. 비수기 구간동안 동남아, 대양주 노선에서의 운임 하락폭이 크게 나타난 영향으로 풀이된다.

3분기는 재차 여행 성수기로 운임이 반등할 것으로 보인다. 제주항공은 2분기말 기단을 2기 확대했으며 3분기 중으로 1기를 추가해 총 39대(화물기 제외)를 운영할 예정이다.

정 연구원은 "기단 확대와 성수기 효과에 따른 운임 상승은 긍정적이나 1분기 수준의 높은 운임을 기대하기는 어렵다"며 "3분기 영업이익은 550억원으로 전망한다"고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

![제주항공, 2분기 영업익 231억…전년비 흑자전환[주목 e공시]](https://img.hankyung.com/photo/202308/01.34128527.3.jpg)