'스페이스테크' ETF 집중분석

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신성호 한국경제신문 연구위원의 ETF 심층해부

우주 로보틱스 3D프린팅 그리고 AI

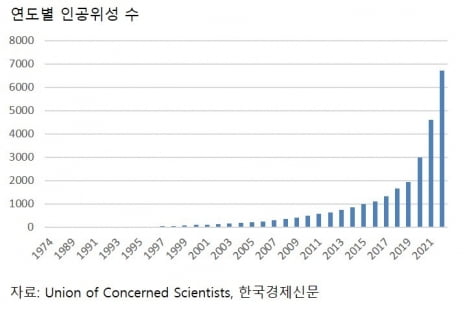

2030년 인공위성 50,000개 시대

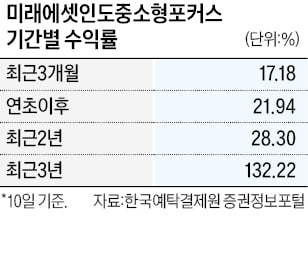

미래에셋자산운용 설명을 보면 화성 탐사, 인공위성 사이의 수화물 운송 등 우주에서 인간의 안전을 보장하고 노동력을 대체하는 역할로 로보틱스 기술이 활용된다. AI는 위성 탐사로 얻은 빅데이터 처리분석과 자율주행에 필수다. ‘TIGER스페이스테크’는 우주항공·위성 65%, AI·로보틱스 35%, 3D프린팅 등 기타 5% 비중으로 투자하고 있다.

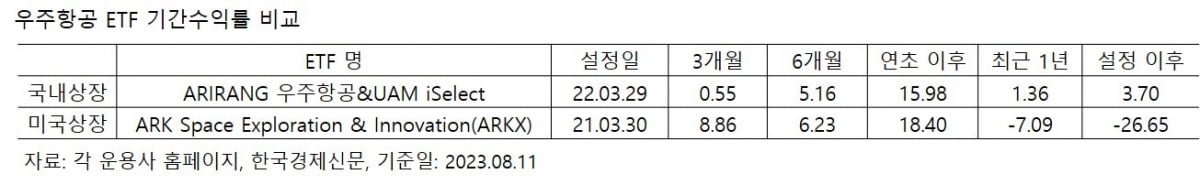

국내 상장 ETF 중에 비교 대상은 22년 3월 상장된 ‘ARIRANG우주항공&UAM iSelect’이다. 포트폴리오를 살펴보면 두 ETF의 49%가 중복되는 종목 비중을 보유하고 있다. ETF 명에서 알 수 있듯이 중복되는 부분은 우주항공관련 종목들인데 한화에어로스페이스와 LIG넥스원, 한국항공우주 등 방위산업 업종에 해당한다. 차별점은 Tiger스페이스테크는 레인보우로보틱스, 셀바스AI 등 로보틱스와 AI 관련 기업들을 포함하고 있고, ARIRANG우주항공&UAM은 대한항공, 현대차 등 UAM(도심항공모빌리티) 관련 대기업들로 구성되어 있다는 점이다. 우주항공 외의 투자 분야와 종목들의 시가총액 구성이 다르다. 업종별 분산투자 효과가 변동성을 얼마나 잘 제어하느냐가 관전 포인트이다.

미국에는 21년 3월 상장된 ‘돈나무 언니(캐시우드)’ ARK인베스트의 ARKX(ARK Space Exploration & Innovation)가 있다. ARKX의 보유 종목을 보면 우주, 로보틱스, AI 그리고 3D프린트를 아우르는 스페이스테크의 미국 버전이다.

투자되는 나라가 다르다는 점 외의 차이는 Tiger스페이스테크는 한화에어로스페이스 9.5%, 인텔리안테크 8.4% 등 시가총액이 고려된 포트폴리오로 보이는데 ARKX는 록히드마틴 등 대형 방위산업과 아마존, 알파벳(구글) 같은 우주, AI 관련 빅테크 종목들의 비중이 1~2%로 매우 작다는 것이다. 반면에 위성 내비게이션을 공급하는 Timble 8.4%, 화성 탐사 헬기 제조업체인 AeroVironment 6.7% 등 전문 중소형 종목들이 높은 비중을 차지하고 있다. 중소형 중심의 포트폴리오는 변동성을 감안하고 장기적인 관점에서 투자되어야 한다.

앞으로도 우주항공 관련 ETF가 추가로 개발되고 상장될 것이다. 각 상품의 성격을 파악하고 다른 성장 산업들과 분산투자 한다면 빠르게 변화하는 세상에 좋은 투자 대안이 될 수 있을 것이다.

신성호 연구위원 shshin@hankyung.com

!["개미들 사게 놔둬라, 곡소리 날 것"이라던 男, 170억 날렸다 [테슬람 X랩]](https://img.hankyung.com/photo/202308/01.34229386.3.jpg)